Calculer la rentabilité de son entreprise, c'est tout simplement vérifier si elle gagne assez d'argent pour payer toutes ses charges et, bien sûr, dégager un bénéfice. On pourrait dire que c'est le véritable indicateur de sa santé financière. Il est bien plus révélateur que le chiffre d'affaires seul, car il mesure l'efficacité réelle de votre modèle économique.

Pourquoi maîtriser sa rentabilité est une question de survie

Plus qu'un simple chiffre dans un tableau Excel, la rentabilité est le pouls de votre activité. Pour un freelance ou une petite structure, un calcul précis devient le meilleur outil de pilotage. Il transforme des données brutes en décisions claires et éclairées.

Cette analyse vous aide à répondre à des questions fondamentales pour votre développement :

- Fixer des tarifs justes qui couvrent vos coûts et assurent votre marge.

- Identifier les offres les plus profitables et celles qui, au contraire, plombent vos ressources.

- Anticiper les coups durs en connaissant précisément le chiffre d'affaires minimum à atteindre pour ne pas être dans le rouge.

L'idée de fond est simple : comprendre que le chiffre d'affaires ne dit pas tout. Une entreprise qui encaisse beaucoup mais dépense encore plus est sur une pente très glissante. D'ailleurs, la maîtrise des chiffres ne suffit pas toujours. Dans un monde de plus en plus connecté, une bonne compréhension de la communication interculturelle en entreprise peut aussi être un atout majeur, permettant d'éviter des malentendus coûteux et d'explorer de nouveaux marchés.

Un contexte économique qui impose la prudence

La conjoncture actuelle en France est paradoxale : beaucoup de créations d'entreprises, mais une pression de plus en plus forte sur les marges. Les tensions de trésorerie sont généralisées et certains observatoires prévoient une augmentation des défaillances, qui pourraient atteindre environ 69 000 dossiers en 2025. Ce climat rend le calcul de la rentabilité encore plus vital pour limiter les risques.

Dans un marché où chaque euro compte, un suivi rigoureux de la rentabilité n'est plus une option. C'est une condition de survie.

Heureusement, il n'est plus nécessaire de tout faire à la main. Des outils modernes comme Bizyness peuvent automatiser ces calculs, vous libérant du temps précieux pour vous concentrer sur l'essentiel : développer votre activité en toute sérénité.

Les indicateurs de rentabilité que vous devez vraiment connaître

Pour savoir si votre activité est sur la bonne voie, regarder uniquement le chiffre d'affaires, c'est un peu comme conduire en ne regardant que le compteur de vitesse. Ça ne dit pas si vous allez dans le mur. Le calcul de la rentabilité d'une entreprise s'appuie sur quelques indicateurs clés qui, une fois que vous les maîtrisez, deviennent votre véritable tableau de bord.

Plongeons ensemble dans les chiffres qui comptent vraiment.

Marge brute vs marge nette : deux histoires différentes

Pour bien commencer, il faut absolument faire la distinction entre la marge brute et la marge nette. Elles ne racontent pas la même chose, mais l'une sans l'autre, c'est une vision incomplète.

La marge brute, c'est votre premier indicateur de performance, celui qui vous dit si votre cœur de métier est sain. Concrètement, elle mesure la rentabilité directe de vos produits ou services.

Pour la calculer, c'est simple : vous prenez votre chiffre d'affaires et vous enlevez tous les coûts directement liés à ce que vous avez vendu (achat de marchandises, matières premières, etc.).

Formule simple : Chiffre d'affaires - Coût d'achat des marchandises vendues

Prenons un exemple concret : un artisan qui vend une lampe faite main à 100 €. Si le bois, le câble et l'ampoule lui ont coûté 30 €, sa marge brute est de 70 €. C'est un excellent moyen de savoir si votre prix de vente est bien fixé par rapport au coût de revient de chaque produit.

D'ailleurs, pour aller plus loin, analyser le taux de marge brute est une étape quasi obligatoire pour évaluer la performance individuelle de vos produits.

Passons maintenant à la marge nette. C'est le juge de paix, le chiffre qui vous dit ce qu'il reste vraiment dans votre poche à la fin du mois. Elle prend en compte absolument toutes vos charges : le loyer de votre atelier, vos cotisations, les abonnements logiciels, le marketing, le carburant... tout.

Formule simple : Bénéfice net / Chiffre d'affaires

Une marge nette de 15 % signifie que sur 100 € facturés à un client, il vous reste 15 € de pur bénéfice une fois que tout est payé. C'est l'indicateur ultime de la profitabilité globale de votre entreprise. Pour creuser ce sujet, notre guide sur le calcul de la marge commerciale est une excellente ressource.

Rentabilité économique et financière : la vision stratégique

Une fois les marges comprises, on peut monter d'un niveau avec deux autres ratios qui donnent une vision plus stratégique.

La rentabilité économique (aussi appelée ROA, pour Return on Assets) vous dit si vous utilisez bien votre matériel pour gagner de l'argent. Elle répond à la question : « Est-ce que mes outils de travail (ordinateur, machine, véhicule) sont efficaces pour générer du profit ? ».

Un ROA élevé, c'est le signe que vous optimisez vos investissements. Chaque euro dépensé dans du matériel travaille activement pour vous.

Enfin, la rentabilité financière (ROE, Return on Equity) est le ratio préféré des investisseurs, mais il est tout aussi crucial pour vous, le dirigeant. Il mesure le retour sur l'argent que vous avez personnellement mis dans votre entreprise (votre capital de départ, vos apports). En clair : « Est-ce que l'argent que j'ai investi dans mon projet me rapporte plus que s'il était resté sur un livret A ? ».

Dans le contexte actuel, garder un œil sur ces chiffres est plus important que jamais. Une étude récente montrait que 78 % des TPE/PME considéraient leur rentabilité comme bonne en 2022, un chiffre en baisse par rapport aux 83 % de 2019. Cela montre bien que la pression sur les marges est une réalité pour beaucoup d'entrepreneurs.

Pour vous aider à y voir plus clair, voici un tableau récapitulatif de ces quatre piliers de la rentabilité.

Les 4 indicateurs de rentabilité expliqués

Ce tableau résume les principaux indicateurs, leur formule et ce qu'ils mesurent concrètement pour une petite structure comme la vôtre.

Avoir ces quatre indicateurs en tête vous donne une vision à 360° de la performance de votre activité, bien au-delà du simple chiffre d'affaires.

Définir votre seuil de rentabilité pour naviguer sereinement

Connaître son seuil de rentabilité, c'est un peu comme avoir une boussole pour son entreprise. C'est le chiffre d'affaires exact que vous devez atteindre pour couvrir l'intégralité de vos dépenses. Ni plus, ni moins. C'est le point de bascule où vous arrêtez de perdre de l'argent pour, enfin, commencer à en gagner.

Cet indicateur est fondamental dans le calcul de la rentabilité de votre entreprise. Il transforme une simple intuition en un objectif chiffré, tangible et surtout, motivant. Mais avant de sortir la calculatrice, il y a une étape cruciale : mettre de l'ordre dans vos dépenses.

La clé : bien distinguer charges fixes et charges variables

Toute analyse financière sérieuse repose sur cette distinction. C'est le socle qui rendra vos calculs fiables.

Les charges fixes, ce sont toutes ces dépenses qui tombent chaque mois, que votre carnet de commandes soit plein à craquer ou désespérément vide. C'est le coût de la "boutique ouverte".

- Le loyer de votre bureau ou de votre atelier.

- Vos abonnements logiciels (l'outil de compta, votre suite créative, la plateforme marketing...).

- Les assurances professionnelles (RC Pro, multirisque...).

- Les salaires et les charges sociales, si vous avez une équipe.

À l'opposé, les charges variables dansent au rythme de votre activité. Plus vous vendez, plus elles augmentent. C'est simple, elles sont directement liées à la production de ce que vous vendez.

- L'achat de matières premières pour un artisan.

- Les frais de livraison pour un e-commerçant.

- Les commissions prélevées sur chaque vente par une plateforme ou un apporteur d'affaires.

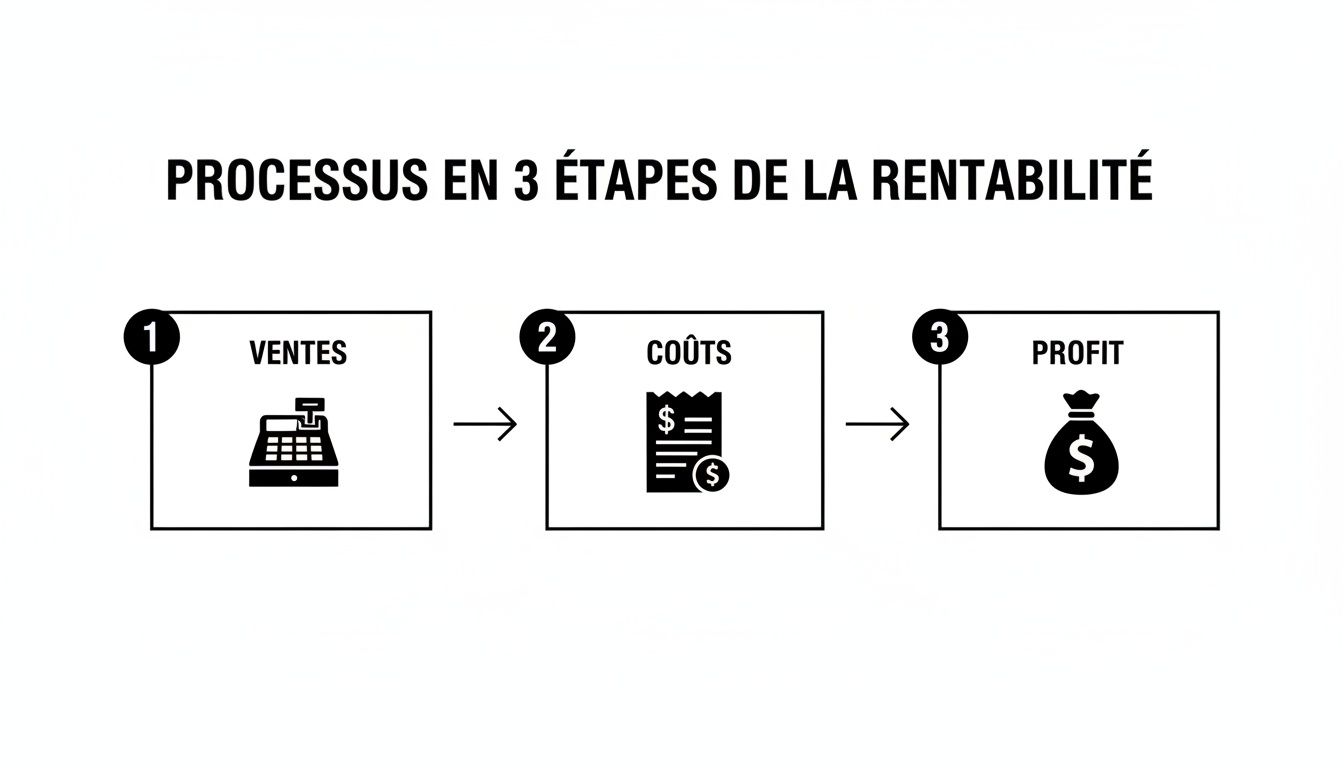

Une fois que vous avez bien séparé ces deux types de coûts, tout devient plus clair. Le chemin vers la rentabilité suit un flux logique : les ventes génèrent un revenu qui sert d'abord à éponger les coûts avant de se transformer, enfin, en profit.

Ce schéma le montre bien : le profit n'est que le résultat d'un équilibre maîtrisé entre ce qui entre (les ventes) et ce qui sort (les coûts).

La formule du seuil de rentabilité, mise en pratique

Pour calculer ce fameux seuil en euros, la formule la plus directe est la suivante :

Seuil de rentabilité (€) = Charges Fixes Annuelles / Taux de Marge sur Coûts Variables

Et comment obtient-on ce Taux de Marge sur Coûts Variables ? Simplement avec ce calcul : (Chiffre d'Affaires - Charges Variables) / Chiffre d'Affaires.

Imaginons une créatrice de bijoux qui vend ses créations en ligne.

Ses charges fixes annuelles (loyer de son petit atelier, abonnements Shopify et Canva, assurance pro) s'élèvent à 12 000 €. L'année dernière, elle a réalisé un chiffre d'affaires de 50 000 €. Pour cela, elle a dépensé 20 000 € en matières premières (perles, argent), packaging et frais de port – ses charges variables.

- D'abord, on calcule son taux de marge : (50 000 € - 20 000 €) / 50 000 € = 0,6.

- Ensuite, on applique la formule du seuil de rentabilité : 12 000 € / 0,6 = 20 000 €.

Conclusion ? Elle doit réaliser 20 000 € de chiffre d'affaires pour que son activité ne lui coûte rien. Chaque euro vendu au-delà de ce cap est du pur bénéfice. Pour aller plus loin, notre guide complet sur le calcul du seuil de rentabilité vous donnera d'autres astuces et exemples.

Du seuil de rentabilité au point mort : une question de timing

Savoir combien vendre, c'est bien. Savoir quand on devient rentable, c'est encore mieux ! C'est là qu'intervient le point mort. Il traduit le seuil de rentabilité en une durée, le plus souvent en nombre de jours.

La formule est toute simple : Point mort (en jours) = (Seuil de rentabilité / Chiffre d'Affaires Annuel) x 365.

Reprenons l'exemple de notre créatrice : (20 000 € / 50 000 €) x 365 = 146 jours.

Cela signifie qu'elle commence à être rentable à partir du 147ème jour de l'année, soit aux alentours du 27 mai. Concrètement, avant cette date, chaque vente sert à rembourser ses charges. Après, chaque vente fait grimper son bénéfice. C'est un formidable outil de pilotage qui donne un cap clair et un véritable coup de boost pour l'atteindre.

Comment calculer concrètement la rentabilité de votre activité ?

Les formules et les ratios, c'est une chose. Mais pour qu'ils prennent vraiment tout leur sens, il faut les confronter à la réalité de votre quotidien. C'est en analysant le calcul de la rentabilité à travers des exemples concrets que la théorie se transforme en un puissant outil de décision.

Pour bien comprendre, nous allons décortiquer deux scénarios que vous connaissez peut-être : une consultante marketing en freelance et un auto-entrepreneur qui vend en ligne.

Cas n°1 : La consultante marketing et sa marge nette par mission

Prenons l'exemple d'Anaïs, consultante en marketing. Elle vient de boucler une mission qu'elle a facturée 4 000 € HT. Pour savoir ce qu'il lui reste vraiment dans la poche, elle ne peut évidemment pas se fier uniquement à ce chiffre d'affaires.

D'abord, elle doit lister toutes les charges variables directement liées à ce projet :

- Sous-traitance : Elle a délégué la création d'une infographie à un graphiste, qui lui a facturé 300 €.

- Déplacements : Plusieurs allers-retours chez son client lui ont coûté 50 € en transport.

Le total de ses coûts variables pour cette mission s'élève donc à 350 €. Mais l'analyse ne s'arrête pas là. Anaïs a aussi des charges fixes chaque mois, et pour avoir une vision juste, elle doit en attribuer une partie à chaque projet.

Ses charges fixes mensuelles de 500 € se décomposent ainsi :

- Espace de coworking : 250 €

- Abonnements logiciels (CRM, suite créative) : 150 €

- Assurance RC Pro : 50 €

- Frais bancaires pro : 50 €

Si cette mission a occupé la moitié de son temps de travail sur le mois, il est tout à fait logique de lui imputer 50 % de ses charges fixes, soit 250 €. Le coût total de la mission est donc de 350 € (variables) + 250 € (fixes), ce qui nous donne 600 €.

Son bénéfice net sur cette mission est de 4 000 € - 600 € = 3 400 €. Sa marge nette atteint alors 85 % (3 400 € / 4 000 €). Ce chiffre concret lui permet de juger immédiatement si ses tarifs sont bien alignés avec l'effort fourni et les coûts qu'elle engage.

Cas n°2 : L'e-commerçant et son coût d'acquisition client

Passons maintenant à Léo, qui vend des formations en ligne depuis son site. Pour lui, le grand défi n'est pas la gestion de stocks, mais de s'assurer que ses campagnes publicitaires sont rentables.

Le mois dernier, il a investi 1 000 € en publicités sur les réseaux sociaux. Cette campagne lui a permis d'attirer 50 nouveaux clients. Son coût d'acquisition client (CAC) est donc simple à calculer : 1 000 € / 50 = 20 € par client.

Chaque formation est vendue 97 €. De ce montant, il doit déduire ses charges variables par vente, qui sont ici les frais de la plateforme de paiement (environ 3 %), soit 2,91 €. Sa marge brute par vente s'élève donc à 97 € - 2,91 € = 94,09 €.

En soustrayant le coût d'acquisition, le bénéfice réel par client est de 94,09 € - 20 € = 74,09 €. Pour ses 50 clients, cela représente un bénéfice de 3 704,50 €. C'est un excellent résultat, mais pour un suivi rigoureux, il doit aussi intégrer ses charges fixes (hébergement du site, service d'emailing...).

Tous ces éléments financiers se consolident dans un document essentiel : le compte de résultat. Pour mieux comprendre comment organiser ces informations, n'hésitez pas à consulter notre modèle de compte de résultat.

Cette analyse fine, qui va bien au-delà du simple chiffre d'affaires, est cruciale. D'ailleurs, des études montrent que la rentabilité peut varier énormément selon le secteur et même la géographie. L'Insee a par exemple souligné que le taux de marge de certaines PME en Guyane atteignait 8,4 % contre 6,6 % en métropole. Une belle illustration de l'importance d'adapter l'analyse à sa propre structure de coûts.

Les erreurs classiques qui faussent vos calculs de rentabilité

Même avec les bonnes formules en main, une petite erreur d'inattention ou une mauvaise habitude peut complètement fausser votre vision de la rentabilité. La bonne nouvelle, c'est que ces pièges sont bien connus et faciles à éviter une fois qu'on sait où regarder. Pensez à cette section comme une petite checklist pour vous assurer que vos chiffres collent bien à la réalité.

Car l'analyse de rentabilité, c'est un peu comme une recette de cuisine : si un ingrédient est mal dosé ou mal choisi, le résultat final n'est pas celui attendu. Pour piloter votre entreprise sereinement, vos données doivent être impeccables.

Oublier sa propre rémunération

C'est l'erreur la plus fréquente, et de loin, surtout quand on se lance en freelance ou en micro-entreprise. Vous passez des heures sur votre projet, ce temps a une valeur et il doit absolument être compté comme une charge. Omettre de prévoir une rémunération, même si elle n'est pas versée au début, crée une fausse impression de rentabilité.

Le conseil du pro : Définissez-vous un salaire mensuel réaliste, même si vous décidez de ne pas le prendre les premiers mois. Intégrez ce montant dans vos charges fixes. Ça vous force à bâtir un modèle économique viable sur le long terme, un modèle capable de vous faire vivre.

Mal classer ses charges (fixes vs. variables)

Mélanger charges fixes et charges variables, c'est la garantie d'un seuil de rentabilité complètement à côté de la plaque. Un exemple typique ? Considérer un abonnement à un logiciel comme une charge variable. Que vous fassiez 10 ventes ou zéro, la facture de l'abonnement, elle, tombera.

Pour ne plus jamais vous tromper, posez-vous une question toute simple pour chaque dépense : « Si le mois prochain, je ne vends absolument rien, est-ce que je dois quand même payer cette facture ? ».

- Si la réponse est oui, c'est une charge fixe.

- Si c'est non, c'est une charge variable.

C'est aussi simple que ça. Cette distinction est cruciale, car un mauvais classement vous donnera un seuil de rentabilité erroné, et donc des objectifs de vente totalement déconnectés de la réalité.

Avoir les yeux rivés sur le chiffre d'affaires

Le chiffre d'affaires, c'est un indicateur de volume, pas de santé financière. On peut très bien générer un CA impressionnant et perdre de l'argent à la fin du mois. C'est le syndrome classique de « pédaler dans la semoule » : beaucoup d'activité, mais pas de bénéfice.

Votre véritable boussole, celle qui doit guider vos décisions, c'est la marge nette. C'est cet indicateur qui vous dit ce qu'il vous reste vraiment dans la poche une fois que toutes les factures sont payées.

Raisonner en TTC et oublier la TVA

Ah, la TVA... un point de vigilance essentiel. L'argent que vous collectez pour le compte de l'État n'est qu'en transit chez vous, il ne vous appartient pas. L'erreur de débutant est de calculer sa rentabilité en se basant sur les montants Toutes Taxes Comprises (TTC).

Prenez cette habitude dès maintenant : tous vos calculs de gestion doivent se faire sur une base Hors Taxes (HT).

- Utilisez votre chiffre d'affaires HT.

- Prenez en compte vos charges et vos achats en HT.

En faisant ça, vous évitez les sueurs froides au moment de la déclaration de TVA et vous vous assurez que vos marges reflètent ce que vous gagnez réellement. En évitant ces quelques pièges, votre calcul de rentabilité deviendra un allié puissant pour prendre les bonnes décisions et piloter votre activité avec clairvoyance.

Vos questions, nos réponses sur la rentabilité

Se lancer dans le calcul de la rentabilité, c'est un peu comme ouvrir le capot de sa voiture : on sait que c'est important, mais ça peut vite devenir intimidant. Pour vous éviter de vous perdre dans les détails, j'ai rassemblé ici les questions qui reviennent le plus souvent chez les entrepreneurs que j'accompagne.

À quelle fréquence devrais-je calculer ma rentabilité ?

L'idéal ? Un suivi mensuel. Cette discipline vous donne une réactivité quasi immédiate. Vous repérez un dérapage dans les coûts ou une marge qui s'effrite avant que le problème ne s'installe, ce qui vous permet de corriger le tir sans attendre.

Si votre emploi du temps est vraiment serré, considérez un bilan trimestriel comme un minimum vital. Ce n'est pas tant la fréquence parfaite qui compte, mais la régularité. C'est cette constance qui vous permettra de voir les tendances se dessiner, d'anticiper les coups durs et de piloter votre activité avec sérénité.

Penser qu'on peut diriger une entreprise sans connaître sa rentabilité, c'est comme piloter un avion sans tableau de bord. Un suivi régulier est votre meilleure boussole pour garder le cap sur vos objectifs.

Comment améliorer ma rentabilité sans augmenter mes prix ?

Toucher à ses tarifs, c'est souvent la solution de facilité, mais rarement la meilleure. Heureusement, vous avez d'autres cartes en main pour redonner de l'air à vos marges.

- Travaillez sur vos coûts variables. Avez-vous tenté de renégocier avec vos fournisseurs ? Cherché des alternatives moins coûteuses pour vos matières premières ou votre logistique ? Chaque centime gratté ici est un centime qui va directement dans votre poche.

- Rationalisez vos charges fixes. Prenez le temps de faire le tri dans vos abonnements. Ce logiciel que vous payez tous les mois, l'utilisez-vous vraiment ? Votre forfait téléphonique est-il adapté à vos besoins réels ? Ces petites économies, mises bout à bout, font une vraie différence.

- Optimisez votre productivité. Identifiez les tâches répétitives qui vous mangent un temps précieux et automatisez-les. Cela vous libérera du temps pour ce qui compte vraiment : vendre, innover, et chouchouter vos clients.

Quelle est la différence entre rentabilité et trésorerie ?

Voilà une confusion classique, mais la distinction est absolument cruciale pour la survie de votre entreprise. Ce sont deux indicateurs complémentaires, mais ils ne racontent pas du tout la même histoire.

La rentabilité mesure la santé de votre modèle économique. Elle répond à la question : "Sur le papier, est-ce que je gagne de l'argent ?". Une entreprise rentable a un concept qui tient la route.

La trésorerie, c'est l'argent que vous avez réellement sur votre compte en banque, ici et maintenant. C'est l'oxygène de votre entreprise, ce qui vous permet de payer les salaires, les fournisseurs et les factures.

Vous pouvez parfaitement être rentable sur le papier (vos factures affichent de belles marges) et pourtant mettre la clé sous la porte parce que vos clients vous paient à 90 jours et que vous n'avez plus de quoi avancer. Surveiller les deux est donc non négociable.

Passer de la théorie aux chiffres concrets peut vite devenir un casse-tête. Pour vous simplifier la vie, Bizyness automatise ces calculs et vous donne une vision claire, en temps réel, de tous vos indicateurs. Prenez des décisions basées sur des faits, pas sur des intuitions. Découvrez comment notre outil peut vous aider à piloter votre activité.