Pour trouver la perle rare dans un comparatif de banques pro, il ne s'agit pas de chercher la "meilleure" dans l'absolu, mais celle qui colle vraiment à votre réalité d'auto-entrepreneur. Pour beaucoup d'indépendants, des solutions comme Shine ou Indy font des merveilles grâce à leur simplicité et leurs outils de gestion intégrés. À l’inverse, une PME qui prend son envol se tournera plus volontiers vers la solidité de Qonto ou le contact humain d'une banque traditionnelle.

Choisir le bon type de banque pro pour votre activité

Ouvrir un compte professionnel, c'est bien plus qu'une simple formalité. Même si c'est une obligation légale pour les sociétés (SASU, EURL…), c'est avant tout un geste de bon sens pour n'importe quel entrepreneur. Ça permet de tracer une ligne claire entre vos finances personnelles et celles de votre activité. Croyez-moi, votre comptable vous remerciera et vous vous éviterez bien des maux de tête avec l'administration fiscale.

Aujourd'hui, le paysage bancaire se découpe en trois grandes familles, chacune avec son propre caractère :

- Les banques traditionnelles (on pense au Crédit Agricole, à la BNP Paribas...) : Leur force, c'est le contact humain et le réseau d'agences. Un conseiller dédié, la possibilité de négocier un découvert ou un crédit, et surtout le dépôt d'espèces et de chèques... C'est souvent le choix de la sécurité pour les entreprises qui ont pignon sur rue.

- Les banques en ligne (comme BoursoBank Pro ou Hello bank! Pro) : Elles sont un peu à mi-chemin. Adossées à de grands groupes, elles offrent des tarifs bien plus attractifs que les banques classiques, tout en conservant certains de leurs avantages, comme le dépôt de chèques via le réseau de la maison-mère.

- Les néobanques (Qonto, Shine, Revolut Business) : 100 % dans votre smartphone. Elles cartonnent avec leurs tarifs planchers, des applications ultra-intuitives et des fonctionnalités pensées pour les indépendants (création de factures, gestion des notes de frais...). Idéal pour les freelances et les entreprises nées dans le numérique.

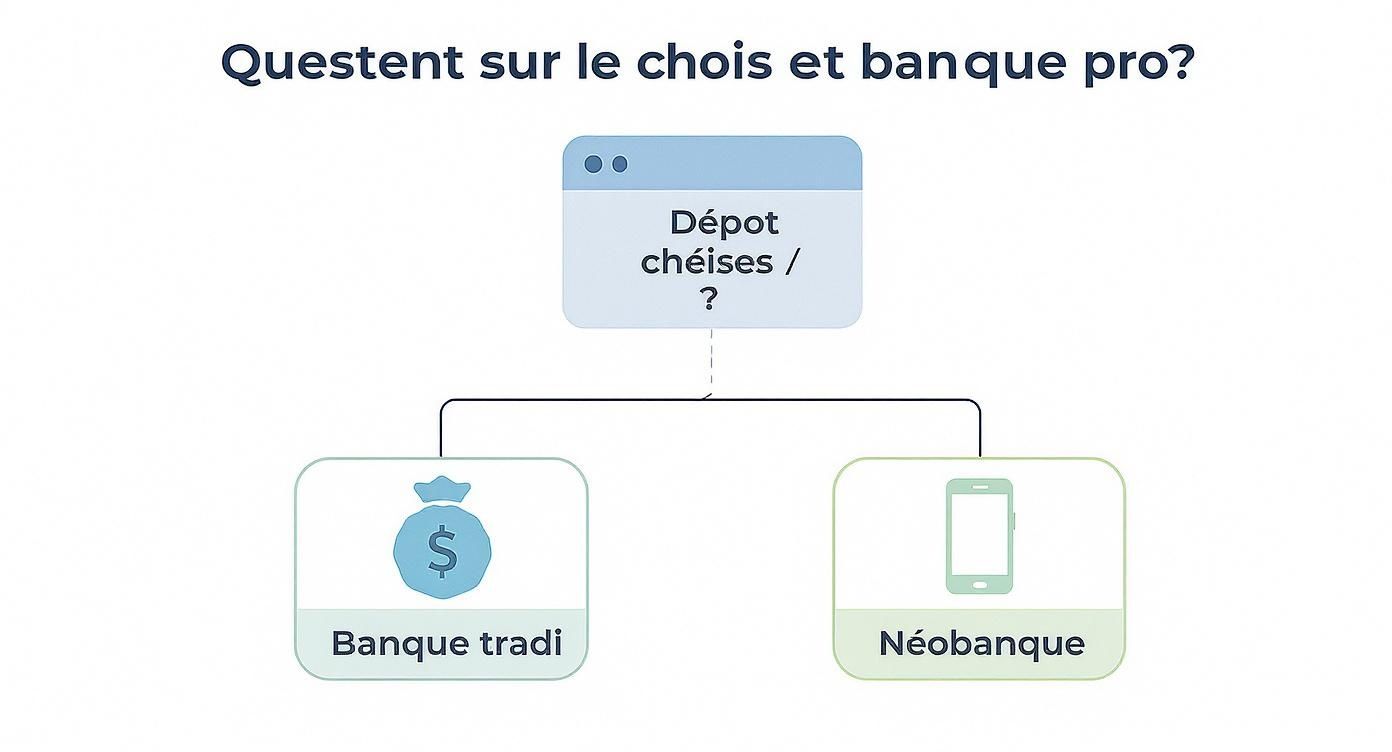

Le duel banques traditionnelles et néobanques

Alors, comment choisir son camp ? Tout dépend de votre quotidien. Un artisan qui reçoit régulièrement des paiements en espèces ne pourra pas se passer d'une agence physique pour ses dépôts. À l'opposé, un consultant freelance qui facture des clients à l'étranger va adorer les frais de change minimes et les comptes multi-devises d'une néobanque.

La vraie question n'est pas "quelle est la meilleure banque ?" mais plutôt "quelle banque va me simplifier la vie au quotidien ?". Prenez le temps d'analyser vos flux financiers : combien de virements, de paiements par carte, d'encaissements de chèques ? C'est la clé pour ne pas se tromper.

Ce comparatif de banques pro est là pour vous aider à y voir plus clair. Le marché français est très dynamique, avec des acteurs spécialisés comme Hello bank! Pro, Qonto, Shine, ou encore N26, qui ont su créer des offres parfaitement calibrées pour les indépendants et les TPE. Pour creuser le sujet, n'hésitez pas à jeter un œil aux analyses poussées disponibles sur des plateformes de comparaison bancaire reconnues.

Pour vous donner une première idée, voici un résumé rapide :

Évaluer les offres de comptes pro sur les bons critères

Pour faire un comparatif de banques pro qui tienne vraiment la route, il faut regarder bien au-delà du prix de l'abonnement mensuel. Une offre qui s'affiche à 9 € par mois peut, au final, vous coûter bien plus cher qu'une autre à 15 € si les frais annexes s'accumulent. La clé, c'est de décortiquer toute la grille tarifaire pour avoir une idée précise du coût réel de votre compte pro.

Cette analyse commence par les opérations du quotidien. Combien vous coûtera un virement SEPA instantané ? Quels sont les frais sur les prélèvements ? Et si vous travaillez à l'international, les commissions de change et les frais sur les virements hors zone euro peuvent vite faire grimper la note et représenter une part non négligeable de vos dépenses.

Au-delà des frais mensuels

Les coûts directs, c'est une chose. Mais il y a aussi tous les frais indirects qui peuvent plomber votre trésorerie si vous n'y prêtez pas attention. Soyez particulièrement vigilant avec les commissions de mouvement : c'est un pourcentage prélevé sur toutes les opérations au débit de votre compte. Même si elles sont souvent plafonnées, elles peuvent être très pénalisantes si votre activité génère beaucoup de transactions.

Voici quelques points à vérifier scrupuleusement :

- Le coût des cartes bancaires : La première carte est souvent comprise dans l'offre, mais combien coûtent les cartes supplémentaires ou les cartes virtuelles pour sécuriser vos paiements en ligne ?

- Les plafonds de paiement et de retrait : Sont-ils suffisants pour votre activité ? Des plafonds trop bas peuvent vite devenir un casse-tête, et leur augmentation est souvent facturée.

- Les frais d'intervention : Un incident de paiement, un découvert non autorisé… Ces frais exceptionnels peuvent monter très vite. Assurez-vous qu'ils soient clairement indiqués.

Un bon compte pro, ce n'est pas seulement un compte abordable. C'est surtout un compte prévisible. L'absence de frais cachés et une totale transparence sur les tarifs sont des gages de confiance aussi importants que le montant de l'abonnement lui-même.

Les fonctionnalités qui font vraiment la différence

La valeur d'un compte professionnel ne se mesure pas qu'en euros. Les outils et services intégrés peuvent vous faire gagner un temps précieux, et pour un entrepreneur, le temps, c'est de l'argent. Un compte pro moderne doit être un véritable partenaire de gestion au quotidien.

La capacité de votre banque à s'intégrer avec vos autres outils est devenue essentielle. Par exemple, une synchronisation automatique avec un logiciel de facturation comme Bizyness change complètement la donne pour votre gestion administrative. Jetez un œil aux offres de Bizyness pour voir comment une intégration bien pensée peut automatiser votre rapprochement bancaire et vous simplifier la vie pour vos déclarations.

Certaines fonctionnalités sont aujourd'hui devenues des critères incontournables :

- Outils de facturation intégrés : Créer et envoyer des devis et factures directement depuis son application bancaire.

- Gestion des notes de frais : Des processus simples pour que vous ou vos collaborateurs puissiez gérer les dépenses professionnelles sans prise de tête.

- Exports comptables : La possibilité de générer des fichiers compatibles avec le logiciel de votre expert-comptable.

- Accès multi-utilisateurs : Donner des accès sécurisés et personnalisés à vos associés ou à votre comptable.

Ces éléments transforment ce qui n'était qu'une simple banque en un véritable tableau de bord pour vos finances. Enfin, n'oubliez jamais de regarder la qualité du service client. Sa réactivité et sa disponibilité sont des critères à ne jamais sous-estimer, surtout quand vous êtes face à une situation urgente.

Plongeons dans le détail des meilleures banques pro du marché

Pour faire un bon comparatif de banques pro, il faut aller au-delà des jolies plaquettes commerciales. On va donc décortiquer ici les offres des principaux acteurs, des néobanques agiles aux banques traditionnelles bien installées. L’idée, c’est de se concentrer sur les cas d’usage concrets pour que vous puissiez trouver chaussure à votre pied.

Le marché se divise grosso modo en deux camps. D'un côté, les acteurs 100 % numériques qui ont bâti leur expérience autour du smartphone. De l'autre, les banques historiques qui s'appuient sur leur réseau d'agences et une gamme de services très large. Chaque modèle a ses avantages et ses inconvénients, et le meilleur choix dépendra vraiment de la nature de votre activité.

Qonto : la référence pour les équipes qui grandissent

Qonto s'est vite imposé comme la solution évidente pour les startups, TPE et PME. Son véritable atout n'est pas tant le prix de son offre de base (dès 9 € HT/mois), mais plutôt la robustesse de sa plateforme pensée pour gérer une équipe et accompagner la croissance.

Là où Qonto se démarque vraiment, c'est sur la gestion des accès et des cartes. Vous pouvez créer des profils sur mesure pour vos collaborateurs, avec des plafonds de paiement spécifiques et des permissions adaptées. Un commercial n'aura pas les mêmes besoins qu'un directeur financier, et Qonto gère ça avec une facilité déconcertante.

- Gestion des dépenses d'équipe : Chaque membre peut avoir sa propre carte (physique ou virtuelle) et envoyer ses notes de frais en prenant simplement une photo du reçu.

- Intégrations comptables poussées : La plateforme se connecte à des dizaines de logiciels comptables, ce qui rend le rapprochement bancaire presque automatique.

- Virements groupés : Payer plusieurs fournisseurs ou verser les salaires en une seule opération devient un jeu d'enfant.

Ce qui fait la différence : Qonto est un véritable outil de pilotage financier collaboratif. Si votre entreprise compte déjà plusieurs personnes ou si vous anticipez une croissance rapide, la finesse de sa gestion des utilisateurs est un avantage que peu de concurrents arrivent à égaler.

Shine : l’écosystème au service des indépendants

Shine, qui fait partie du groupe Société Générale, a choisi un angle différent. Au lieu de s'adresser aux PME avec des besoins complexes, Shine se concentre sur la simplification de la vie administrative des freelances et des auto-entrepreneurs. Son offre, qui démarre à 7,90 € HT/mois, est conçue comme un véritable copilote administratif.

La force de Shine, c'est son écosystème de services intégrés. Au-delà du simple compte pro, vous avez accès à des outils de facturation, un module pour calculer vos cotisations URSSAF et même une assistance juridique.

Voici une petite synthèse pour bien voir la différence entre les deux approches :

Pour un freelance qui se lance, l'accompagnement proposé par Shine peut se révéler bien plus pertinent. L'idée est de centraliser un maximum de tâches administratives dans une seule application, un gain de temps énorme quand on gère tout soi-même.

Revolut Business : le couteau suisse pour l'international

Revolut Business s'adresse à une clientèle bien précise, mais de plus en plus nombreuse : les entreprises qui travaillent à l'international. Que vous soyez un e-commerçant vendant à l'étranger ou un consultant facturant des clients en dollars, Revolut se distingue par sa gestion multi-devises.

Son avantage majeur, c'est la possibilité de détenir, recevoir et envoyer de l'argent dans plus de 30 devises à des taux de change très attractifs. Cela permet d'éviter les commissions souvent prohibitives des banques classiques sur les transactions internationales.

- Comptes multi-devises : Vous pouvez ouvrir des sous-comptes dans différentes monnaies pour gérer vos flux internationaux sans la moindre friction.

- Cartes de paiement sans frais à l'étranger : Dépensez dans la devise locale sans surcoût.

- API puissante : Pour les entreprises de la tech, l'API de Revolut permet d'automatiser des processus de paiement complexes.

Attention tout de même : son IBAN n'est pas toujours français, ce qui peut parfois compliquer les choses avec certaines administrations ou partenaires locaux. C'est un point à vérifier avant de souscrire.

Pour vous aider à visualiser les offres d'entrée de gamme, voici un tableau récapitulatif.

Synthèse comparative des offres de banques professionnelles

Ce tableau offre une vue d'ensemble des caractéristiques clés des principales banques pro pour faciliter une comparaison rapide des tarifs de base, des types de cartes proposées et du support client.

Ce rapide aperçu montre bien que chaque offre répond à des besoins spécifiques. Le choix dépendra avant tout de votre profil et de vos priorités.

Crédit Agricole : la force de la tradition et du réseau

Face à ces nouveaux acteurs numériques, une banque traditionnelle comme le Crédit Agricole a encore de solides arguments. Sa valeur ajoutée ne se trouve pas dans son application mobile ou ses tarifs, mais bien dans la relation humaine et la profondeur de ses services financiers.

Pour une entreprise qui a besoin de solutions de financement complexes (un prêt pour du matériel, un crédit-bail) ou qui gère beaucoup d'espèces et de chèques, le réseau d'agences physiques reste un atout indéniable. Avoir un conseiller dédié qui connaît votre histoire et votre secteur peut faire toute la différence pour obtenir un prêt ou négocier un découvert.

Ne nous y trompons pas, le secteur bancaire professionnel en France est encore largement dominé par ces grandes institutions. Le Crédit Agricole, par exemple, ambitionne d'atteindre plus de 53 millions de clients d'ici 2025. D'autres groupes comme BNP Paribas ou Société Générale servent aussi des dizaines de millions de clients, preuve que de nombreux entrepreneurs font encore confiance à ce modèle. Pour mieux comprendre le paysage bancaire français, vous pouvez consulter les statistiques détaillées sur le sujet.

Dans quel cas choisir une banque traditionnelle ? Si votre activité implique des dépôts physiques fréquents, un besoin régulier de crédit, ou si vous préférez simplement discuter de votre stratégie de vive voix avec un conseiller, une banque comme le Crédit Agricole demeure une option tout à fait pertinente et solide.

Pour conclure ce comparatif de banques pro, on voit bien qu'il n'existe pas de solution miracle. Le bon choix dépend d'une analyse honnête de vos besoins : Qonto pour la collaboration, Shine pour la simplicité administrative, Revolut pour l'international, et les banques traditionnelles pour le financement et la proximité.

Quelle banque choisir selon votre profil d'auto-entrepreneur ?

Un comparatif de banques pro, même le plus complet, reste une simple liste de tarifs et de fonctionnalités. La vraie question, c’est de savoir comment ces offres s’adaptent à votre quotidien. La meilleure banque pro est celle qui épouse les contours de votre activité, et non l’inverse.

Pour vous aider à y voir plus clair, je vous propose de nous mettre dans la peau de trois entrepreneurs aux besoins radicalement différents. Chaque profil met en lumière des problématiques concrètes et vous guidera vers les solutions les plus adaptées.

Scénario 1 : Le freelance digital qui travaille à l'international

Imaginez un développeur web ou un consultant qui facture des clients aux États-Unis, au Canada ou au Royaume-Uni. Son principal casse-tête n’est pas la gestion des notes de frais, mais plutôt de recevoir des paiements en devises étrangères sans perdre une fortune en commissions de change.

Pour ce profil, les critères de choix sont limpides :

- Avoir des comptes multi-devises : Pouvoir détenir des balances en USD, GBP ou CAD est un vrai plus.

- Bénéficier de taux de change compétitifs : Il faut viser les acteurs qui appliquent le taux interbancaire (ou s'en approchent).

- Minimiser les frais sur les virements internationaux : Les frais, qu'ils soient fixes ou en pourcentage, doivent être les plus bas possible sur les virements SWIFT.

Ici, des solutions comme Revolut Business ou Wise Business sont quasiment incontournables. Elles ont été conçues pour l'international, avec des comptes multi-devises et des frais de conversion très faibles, là où les banques traditionnelles se servent souvent au passage avec des commissions élevées.

Pour ce type de freelance, opter pour une banque traditionnelle serait une erreur stratégique. Les frais cumulés sur chaque virement international pourraient représenter plusieurs centaines d'euros de perte par an. C'est bien plus que le coût de n'importe quel abonnement chez une néobanque.

Scénario 2 : L’artisan avec une activité de terrain

Maintenant, prenons le cas d’un plombier ou d’un électricien qui se déplace chez les particuliers. Ses besoins sont aux antipodes de ceux du freelance. Il encaisse régulièrement des chèques, parfois des espèces, et doit pouvoir acheter du matériel rapidement chez ses fournisseurs.

Ses priorités sont donc bien différentes :

- Le dépôt d’espèces et de chèques : Une fonction souvent absente ou très limitée chez les pure players du secteur bancaire en ligne.

- Un terminal de paiement (TPE) : La possibilité d'obtenir un TPE mobile facilement est essentielle pour encaisser les paiements par carte.

- Des solutions de financement : Un besoin de découvert ou d’un petit crédit pour un nouveau véhicule ou de l’outillage est une réalité de son métier.

Ce petit arbre de décision résume parfaitement le premier critère à évaluer : comment allez-vous encaisser vos clients ?

On le voit bien : si les dépôts physiques sont une part importante de votre activité, une banque avec un réseau d'agences reste l'option la plus simple.

Pour cet artisan, une banque en ligne comme Hello bank! Pro, qui s'appuie sur le réseau BNP Paribas pour les dépôts, ou une banque traditionnelle comme le Crédit Agricole avec son offre Propulse, sont des choix pertinents. Elles allient la souplesse du digital à des services physiques indispensables. Pour creuser le sujet, n'hésitez pas à lire notre guide sur le compte pro en ligne pour auto-entrepreneur.

Scénario 3 : La petite entreprise qui grandit et recrute

Pour finir, penchons-nous sur une petite agence de communication ou une startup avec 3 à 5 salariés. Le dirigeant n'est plus seul aux commandes. Il a besoin de déléguer, de suivre les dépenses de son équipe et de simplifier sa comptabilité.

Les fonctionnalités qui vont lui changer la vie sont :

- La gestion des accès multi-utilisateurs : Donner des permissions spécifiques à un associé ou à son expert-comptable.

- Des cartes bancaires pour les collaborateurs : Attribuer des cartes physiques ou virtuelles avec des plafonds personnalisés pour maîtriser les dépenses.

- Des intégrations comptables poussées : Une synchronisation parfaite avec les logiciels de compta pour automatiser le rapprochement bancaire.

Sur ce terrain, Qonto tire clairement son épingle du jeu. Sa plateforme est entièrement pensée pour le travail en équipe, avec une gestion très fine des permissions et des dépenses. Shine est aussi une excellente alternative, notamment si l'entreprise cherche des outils administratifs intégrés, comme la facturation. Ces solutions transforment le compte pro en un véritable outil de pilotage financier, indispensable pour accompagner la croissance.

Connecter son compte pro à ses outils de gestion

Un compte pro moderne, ce n'est plus juste un endroit où votre argent dort ou transite. Pensez-y plutôt comme le cockpit de votre activité : une tour de contrôle connectée à tous vos autres outils pour vous faire gagner un temps fou. C'est un critère qui peut sembler technique, mais il est absolument crucial dans n'importe quel comparatif de banques pro.

L'époque où l'on passait des heures à rapprocher manuellement chaque ligne de son relevé bancaire avec un tableur Excel est bel et bien finie. Aujourd'hui, on attend d'une bonne banque pro qu'elle synchronise automatiquement et sans accroc toutes les transactions avec son logiciel de facturation ou de comptabilité. Cette connexion, c'est la pierre angulaire d'une gestion bien huilée.

La synchronisation, votre meilleure alliée pour tout automatiser

Le but de cette connexion est simple : automatiser le rapprochement bancaire. Concrètement, chaque paiement que vous recevez ou chaque dépense que vous faites apparaît quasi instantanément dans votre outil de gestion, prêt à être relié à la bonne facture ou à la bonne note de frais.

Les bénéfices se font sentir tout de suite :

- Une vision claire, en temps réel : Vous savez précisément où en est votre trésorerie, à tout moment. Plus besoin d'attendre la fin du mois.

- Moins d'erreurs humaines : Fini les risques d'oubli ou les doubles saisies. L'automatisation fiabilise votre compta.

- Une préparation de la TVA bien plus simple : Quand vos transactions sont déjà catégorisées au fil de l'eau, vos déclarations de TVA deviennent un jeu d'enfant.

Une intégration bien pensée transforme votre banque. D'un simple outil de transaction, elle devient un véritable assistant de gestion. Elle vous déleste des tâches administratives les plus rébarbatives pour que vous puissiez vous concentrer sur ce qui compte vraiment : faire grandir votre business.

Comment juger de la qualité des intégrations ?

Toutes les banques ne jouent pas dans la même cour sur ce terrain. Si la plupart des néobanques comme Qonto, Shine ou Revolut Business proposent des connexions directes avec les logiciels phares du marché, les banques traditionnelles, elles, sont souvent un peu à la traîne.

Pour faire le bon choix, voici quelques questions à vous poser :

- L'intégration est-elle native ? Une connexion directe offerte par la banque est toujours plus stable et fiable qu'une solution bricolée qui passe par un service tiers.

- Quels outils sont compatibles ? Vérifiez si votre banque dialogue facilement avec votre logiciel de facturation, votre plateforme e-commerce (comme Shopify ou Stripe) ou votre outil de paie.

- Une API est-elle disponible ? Pour ceux qui ont des besoins plus pointus, une API (Application Programming Interface) ouverte est un excellent signe. Elle permet de bâtir des connexions sur mesure et témoigne de la maturité technique de la banque.

Par exemple, un logiciel de gestion comme Bizyness a été pensé pour se synchroniser parfaitement avec les flux bancaires. Pour vérifier la compatibilité de votre banque et voir comment simplifier votre quotidien, jetez un œil aux intégrations proposées par Bizyness.

Au final, la capacité de votre banque à communiquer avec vos autres outils est un investissement direct dans votre propre productivité. Un entrepreneur qui passe moins de temps sur l'administratif est un entrepreneur qui a plus de temps pour trouver de nouveaux clients. Ne sous-estimez jamais cet aspect.

Financement et services annexes : ce qui fait vraiment la différence

Un compte pro, ce n'est pas juste un endroit où transitent vos paiements. C'est, ou du moins ça devrait être, un véritable copilote pour votre activité. Au-delà des transactions de base, ce sont souvent les solutions de financement et les petits services en plus qui séparent une offre bancaire correcte d'un partenaire qui vous aide vraiment à grandir.

Quand on se lance dans un comparatif de banques pro, l'accès à du financement est un point crucial. Au début, un simple découvert autorisé peut suffire à gérer les petits décalages de trésorerie. Mais très vite, le besoin d'acheter du matériel ou de financer un véhicule peut se faire sentir. Et c'est là que les différences entre les banques deviennent flagrantes.

Obtenir un crédit ou un découvert

Sur ce terrain, les banques traditionnelles comme le Crédit Agricole gardent une longueur d'avance. Elles ont des décennies d'expérience pour évaluer un dossier et peuvent accorder des prêts bien plus conséquents. Le fait d'avoir un conseiller attitré, qui vous connaît, peut clairement peser dans la balance pour négocier un prêt professionnel ou un crédit-bail.

À l’opposé, la plupart des néobanques comme Qonto ou Shine ne proposent pas directement de crédit classique. Elles préfèrent s'appuyer sur des partenariats avec des fintechs spécialisées, ce qui peut parfois compliquer un peu les démarches.

Votre choix dépend vraiment de votre vision à moyen terme. Si vous prévoyez d'investir massivement, la solidité d'une banque traditionnelle est rassurante. Pour un freelance dont la trésorerie est stable et prévisible, ce critère sera beaucoup moins important.

Le financement des entreprises est une mission centrale pour les banques en France. Pour preuve, l'encours des crédits aux sociétés non financières a progressé de 2,1 % sur un an à fin mai 2025. Cela montre que les établissements financiers continuent de soutenir l'économie. Si le sujet vous intéresse, cette analyse complète de la FBF offre un bon aperçu des dynamiques actuelles.

Les services qui vous simplifient la vie

Un bon compte pro se mesure aussi à la qualité de ses services annexes, ceux qui vous font gagner du temps et sécurisent votre activité. Ces petits plus peuvent tout à fait justifier de payer quelques euros de plus par mois s'ils répondent à un vrai besoin.

Voici quelques services à garder à l'œil :

- Assurances professionnelles : Des offres comme celles de Shine ou Blank incluent souvent une assurance Responsabilité Civile Professionnelle (RC Pro) de base, une garantie sur votre matériel ou une assistance juridique.

- Aide à la création d'entreprise : Le dépôt de capital en ligne, proposé par presque toutes les néobanques, est un gain de temps énorme quand on crée sa société.

- Programmes de cashback : Des acteurs comme N26 ou Revolut Business vous remboursent un petit pourcentage de vos dépenses par carte. Ce n'est pas grand-chose, mais sur l'année, ça peut représenter une petite somme appréciable.

Pensez aussi à regarder au-delà de l'offre bancaire pure. D'autres solutions de financement pour entreprise, comme la location longue durée, peuvent être très pertinentes pour préserver votre trésorerie. Le but est de choisir non pas une simple banque, mais un écosystème complet qui soutient votre développement.

Vos dernières questions avant de choisir votre banque pro

Se décider après avoir épluché un comparatif de banques pro amène toujours son lot de questions très concrètes. Passons en revue les points qui vous freinent peut-être encore, histoire de vous aider à faire votre choix l'esprit tranquille.

Le compte pro, une vraie obligation ?

Tout dépend de votre statut juridique, il n'y a pas de réponse unique. Si vous avez créé une société avec un capital social (comme une SASU ou une EURL), la réponse est oui, sans hésiter. C'est une obligation légale dès le départ pour déposer votre capital et obtenir le fameux Kbis. Impossible d'y couper.

Pour les auto-entrepreneurs et les entreprises individuelles, c'est différent. La loi est plus souple : vous devez ouvrir un compte dédié à votre activité uniquement si votre chiffre d'affaires dépasse 10 000 € par an, deux années de suite. Attention, "compte dédié" ne veut pas dire "compte pro". Un simple compte courant peut suffire, même si un vrai compte professionnel vous apportera des outils bien plus pertinents.

Au-delà de l'obligation, voir la séparation des comptes comme une bonne pratique de gestion est essentiel. Ça simplifie radicalement votre comptabilité, vous donne une vision claire de votre trésorerie et vous protège en cas de contrôle. Pensez-y !

Combien de temps pour ouvrir un compte pro ?

Là, le fossé est immense entre les différents types de banques. Si vous êtes pressé, les néobanques comme Qonto ou Shine sont imbattables. Tout se passe en ligne, le dossier est bouclé en 10 à 15 minutes et votre compte est généralement validé et actif en 24 à 48 heures.

À l'inverse, une banque traditionnelle joue dans une autre temporalité. Il faudra décrocher un rendez-vous avec un conseiller, rassembler vos documents, puis patienter plusieurs jours, parfois même une à deux semaines, avant que tout soit parfaitement fonctionnel.

Comment faire pour encaisser chèques et espèces ?

C'est souvent LE critère qui fait pencher la balance. La majorité des néobanques "pures" ne sont pas équipées pour gérer les dépôts d'espèces et proposent des solutions assez alambiquées, voire inexistantes, pour les chèques. Si vous encaissez régulièrement par ces moyens, vous avez deux options fiables :

- Une banque traditionnelle, avec son réseau d'agences physiques. C'est la solution la plus simple.

- Une banque en ligne adossée à un grand réseau, comme Hello bank! Pro qui s'appuie sur les agences BNP Paribas pour les dépôts.

Une fois votre banque choisie, l'étape suivante est d'optimiser votre gestion. Pour automatiser votre facturation et votre compta sans effort, jetez un œil à Bizyness. Notre outil se connecte à votre compte pro pour vous faire gagner un temps fou. Lancez-vous sur https://www.bizyness.fr.