Le calcul du taux de TVA peut paraître intimidant, mais il se résume à deux logiques simples. Soit on part d'un prix hors taxes (HT) pour trouver le montant de la taxe, soit on l'extrait d'un prix toutes taxes comprises (TTC). Mais avant de sortir la calculatrice, il faut bien comprendre le mécanisme.

Les bases de la TVA : ce qu'il faut savoir avant de calculer

Avant de vous plonger dans les chiffres, revenons à l'essentiel. La Taxe sur la Valeur Ajoutée (TVA) est un impôt sur la consommation. Concrètement, c'est votre client final qui le paie. Votre entreprise, elle, joue le rôle de collecteur pour le compte de l'État.

Vous facturez donc un prix TTC, qui se décompose en deux parties : votre prix de vente HT (ce que vous gagnez réellement) et la TVA que vous devez reverser. C'est un simple jeu de vases communicants, mais une erreur peut vite arriver.

Les différents taux à maîtriser

En France métropolitaine, il n'existe pas un, mais quatre taux de TVA. Votre première mission est d'identifier celui qui correspond à votre activité, car une mauvaise application peut coûter cher.

Pour vous aider à y voir plus clair, voici un tableau qui résume les taux principaux et leurs cas d'usage les plus courants.

Les taux de TVA essentiels en France métropolitaine

Ce tableau récapitule les taux de TVA à connaître et illustre leurs applications avec des exemples concrets pour vous aider à choisir le bon.

Ce tour d'horizon vous montre l'importance de bien catégoriser vos produits ou services pour facturer juste.

Appliquer le bon taux n'est pas une option, c'est une obligation. Une erreur peut non seulement entraîner des pénalités fiscales, mais aussi fausser votre stratégie de prix et vous désavantager face à la concurrence.

D'ailleurs, saviez-vous que ce système a été inventé en France ? La TVA a vu le jour le 10 avril 1954, faisant de l'Hexagone le tout premier pays à adopter cette forme moderne de taxation. Pour les curieux, l'historique des taux de TVA sur tvacalc.com retrace bien cette évolution.

Les formules de calcul de la TVA, décryptées pour vous

Pas besoin de se plonger dans un traité de comptabilité pour gérer la TVA. Au quotidien, tout repose sur trois formules de base qui permettent de jongler entre les prix hors taxes (HT) et toutes taxes comprises (TTC). Une fois qu'on a le coup de main, c'est un vrai jeu d'enfant.

Que vous vendiez un produit, facturiez une prestation ou un dépannage, ces calculs deviendront vite une seconde nature.

Calculer la TVA à partir d'un prix HT

C'est le cas de figure le plus courant : vous partez de votre prix de base et vous devez y ajouter la TVA. La formule est on ne peut plus simple.

Formule : Montant HT × Taux de TVA = Montant de la TVA

Prenons un exemple concret. Un consultant facture sa journée 500 € HT. Avec une TVA au taux normal de 20 %, le calcul est direct : 500 € × 0,20 = 100 € de TVA. Le client paiera donc un total de 600 € TTC (500 € + 100 €).

Passer directement du prix HT au prix TTC

Pour gagner du temps, notamment sur un devis, on peut calculer le montant final en une seule fois. C'est bien plus efficace que de faire deux calculs séparés.

Il suffit de multiplier le montant HT par (1 + le taux de TVA). Selon le taux, ça donne :

- Pour un taux à 20 % : Montant HT × 1,20

- Pour un taux à 10 % : Montant HT × 1,10

- Pour un taux à 5,5 % : Montant HT × 1,055

Si on reprend notre consultant à 500 € HT : 500 € × 1,20 = 600 € TTC. Rapide, propre et sans erreur.

Retrouver la TVA à partir d'un prix TTC

Parfois, la situation est inversée. Vous avez un ticket de caisse ou une facture avec un prix TTC, et vous devez isoler le montant HT et la part de TVA, souvent pour votre comptabilité.

Ce calcul inversé est absolument crucial. Il vous permet de déterminer précisément la TVA que vous allez pouvoir récupérer sur vos achats professionnels. Une petite erreur à cette étape, et c'est toute votre déclaration de TVA qui peut être faussée.

Formule : Montant TTC ÷ (1 + Taux de TVA) = Montant HT

Imaginons un achat de matériel pour 240 € TTC, avec une TVA à 20 %. Le calcul est le suivant : 240 € ÷ 1,20 = 200 € HT. Vous savez donc instantanément que cette facture inclut 40 € de TVA que vous pourrez déduire.

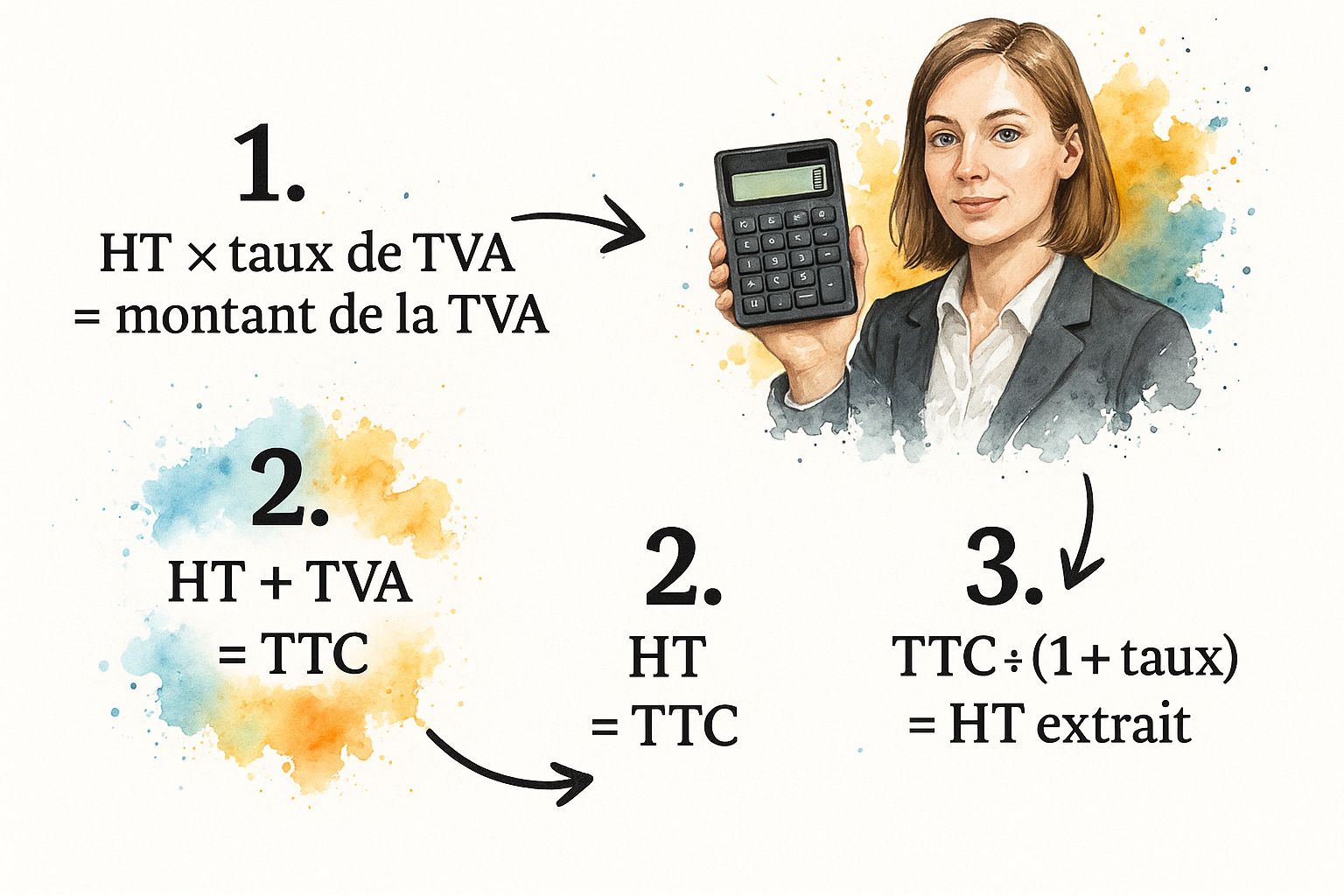

Pour mieux visualiser comment ces trois calculs s'articulent, jetez un œil à cette infographie.

Comme le montre l'image, peu importe votre point de départ (HT ou TTC), il y a toujours une formule simple pour trouver les autres valeurs. Et si vous voulez faire des simulations en un éclair, notre convertisseur HT TTC en ligne est là pour vous faire gagner du temps.

Comment bien choisir son taux de TVA ?

Appliquer le mauvais taux de TVA, c'est une erreur que je vois souvent, et qui peut faire très mal en cas de contrôle. Pour ne pas risquer un redressement fiscal, il faut absolument prendre le temps d'identifier le bon taux pour chaque produit ou service que vous vendez. Le calcul du taux de TVA, ce n'est pas une science exacte, mais une question de précision.

Prenons un exemple concret qui parlera à beaucoup d'artisans du BTP. Vous intervenez sur des travaux de rénovation dans une habitation qui a plus de deux ans ? Vous devez appliquer le taux intermédiaire de 10 %. Par contre, s'il s'agit d'une construction neuve, ou si vous vendez simplement du matériel sans l'installer, on passe directement au taux normal de 20 %. La différence est subtile, mais elle change tout sur la facture finale.

Un restaurateur fait face au même casse-tête quotidiennement. Sur une seule addition, plusieurs taux peuvent cohabiter : la nourriture et les boissons sans alcool sont à 10 %, mais la moindre boisson alcoolisée fait grimper la ligne correspondante à 20 %.

Attention aux cas spécifiques et aux exceptions

Dans certains secteurs, la situation se complique encore un peu. La règle générale a ses limites et il faut redoubler de vigilance.

- Créateurs de contenu numérique : Un e-book est assimilé à un livre papier, il bénéficie donc du taux super-réduit de 5,5 %. Mais attention, si vous vendez une formation en ligne sous forme de vidéos, l'administration fiscale la considère comme une prestation de service classique, taxée à 20 %.

- Transactions à l'international : Vous facturez un client professionnel basé dans un autre pays de l'UE ? Dans la plupart des cas, c'est le mécanisme de l'autoliquidation qui s'applique. C'est un sujet un peu technique, mais notre guide sur le calcul de la TVA intracommunautaire est là pour vous éclairer.

Il faut aussi garder en tête que ces taux ne sont pas gravés dans le marbre. Pour la petite histoire, le taux normal de TVA en France est passé de 16,66 % à sa création en 1968, à 20 % depuis 2014.

Mon conseil d'expert : Vous avez une facture qui mélange des prestations à différents taux ? Prenez l'habitude de détailler chaque ligne avec le taux qui lui est propre. C'est plus clair pour votre client, plus simple pour votre comptabilité et totalement transparent vis-à-vis de l'administration. Mieux vaut prévenir que guérir !

Une exception de taille : la franchise en base de TVA

Si vous êtes micro-entrepreneur, vous avez peut-être la possibilité d'opter pour la franchise en base de TVA. Concrètement, tant que votre chiffre d'affaires annuel ne dépasse pas certains seuils (par exemple, 37 500 € pour les prestations de services en 2024), vous n'avez tout simplement pas à facturer la TVA.

C'est un vrai confort de gestion au quotidien. L'inconvénient, c'est que vous ne pouvez pas non plus récupérer la TVA payée sur vos propres achats professionnels. Si vous êtes dans ce cas, n'oubliez jamais d'ajouter la mention "TVA non applicable, art. 293 B du CGI" sur toutes vos factures. C'est obligatoire.

Les erreurs de calcul de TVA à ne jamais commettre

Même avec les bonnes formules en tête, le calcul du taux de TVA est parsemé de petits pièges qui peuvent vite transformer une simple facture en casse-tête comptable. Pour éviter des corrections fastidieuses et des discussions inutiles avec l’administration, un peu de vigilance s'impose.

L'une des erreurs les plus insidieuses, c'est celle de l'arrondi. Appliqué n'importe comment, ligne par ligne sur une longue facture, il peut créer un décalage de quelques centimes sur le total final. Ça peut sembler anodin, mais ces micro-écarts, cumulés sur des centaines de factures, finissent par créer de vrais déséquilibres dans votre comptabilité.

Mon conseil pratique : calculez toujours vos totaux HT et TVA sur la base des montants exacts, avec toutes les décimales. N'arrondissez qu'à la toute fin, sur les montants totaux (Total HT, Total TVA, Total TTC). C'est le seul moyen de garantir une cohérence parfaite.

Attention aux factures mixtes

Un autre piège classique concerne les factures qui mélangent des biens et des services soumis à des taux de TVA différents. La tentation est grande d'appliquer un taux unique pour simplifier, souvent le plus élevé. C'est une erreur qui peut vous coûter cher, surtout en cas de contrôle fiscal.

Prenons le cas d'un artisan qui rénove une cuisine. Sa facture va comporter :

- La pose et la main-d'œuvre (soumises au taux de 10 % si le logement a plus de deux ans).

- La vente de l'électroménager neuf qu'il fournit (soumise au taux normal de 20 %).

Appliquer 20 % sur l'ensemble de la facture pénalise injustement le client et gonfle artificiellement le montant de la TVA que vous collectez. La seule méthode correcte et rigoureuse est de bien détailler chaque ligne de la facture avec son propre taux.

Les oublis qui coûtent cher

Finalement, au-delà des chiffres, certaines erreurs purement administratives peuvent avoir de lourdes conséquences. Elles peuvent par exemple invalider le droit à déduction de la TVA pour votre client et vous mettre en porte-à-faux. L’oubli de mentions obligatoires sur vos factures est un risque bien réel.

Parmi les plus fréquents, on retrouve :

- L'absence du numéro de TVA intracommunautaire (le vôtre et celui de votre client professionnel).

- L'omission de la mention "TVA non applicable, art. 293 B du CGI" pour les micro-entrepreneurs en franchise de base.

- Un détail insuffisant des prestations, qui empêche d'identifier clairement quel taux de TVA s'applique à quel élément.

Prendre une minute pour relire attentivement chaque facture avant de l'envoyer n'est pas une perte de temps. C'est une véritable assurance contre les problèmes futurs.

Gagnez en sérénité en automatisant vos calculs de TVA

Faire ses calculs de TVA à la main, c'est un peu comme traverser un champ de mines. C'est long, stressant, et la moindre erreur d'inattention peut vite se transformer en casse-tête administratif. On a tous connu ce moment de doute au moment de remplir sa déclaration. Heureusement, aujourd'hui, cette corvée peut devenir une simple formalité.

Un bon outil de facturation, comme Bizyness, change complètement la donne. Fini les jonglages avec les formules et la calculatrice. Le principe est d'une simplicité enfantine : vous créez votre facture, vous choisissez le produit ou le service que vous avez déjà paramétré, et le logiciel fait le reste. Il applique le bon taux de TVA, calcule le montant HT, la taxe, et le total TTC. Tout ça, sans que vous ayez à y penser.

Les avantages concrets de l'automatisation

L'intérêt d'un tel outil dépasse de loin le simple calcul. C'est une décision stratégique qui a un impact direct sur la gestion de votre boîte.

Concrètement, voici ce que vous y gagnez :

- Conformité fiscale assurée : Les taux de TVA sont constamment mis à jour dans le logiciel. Le risque d'erreur devient quasi nul, ce qui vous met à l'abri en cas de contrôle fiscal.

- Un gain de temps phénoménal : Tout ce temps passé à vérifier et revérifier vos calculs, vous pouvez maintenant le consacrer à des choses bien plus importantes, comme trouver de nouveaux clients ou développer vos offres.

- Une vraie tranquillité d'esprit : Quand on sait que ses factures sont justes et conformes, on se libère d'une charge mentale non négligeable. Ça permet de se concentrer sur ce qu'on fait de mieux : son métier.

Cette capture d'écran de Bizyness illustre parfaitement à quel point la création d'une facture devient simple et visuelle.

Comme vous pouvez le voir, les champs HT, TVA et TTC se remplissent instantanément. Le processus est fluide, intuitif, et à l'épreuve des erreurs. Si vous voulez creuser le sujet, jetez un œil à notre guide complet sur le calcul de TVA automatique.

Un logiciel de facturation n'est pas une dépense, c'est un investissement. Chaque heure que vous ne passez pas sur l'administratif est une heure que vous pouvez consacrer à la croissance de votre entreprise.

Au-delà de la seule TVA, s'intéresser aux principes de l'automatisation des tâches peut vraiment vous aider à gagner en efficacité dans tous les aspects de votre quotidien d'entrepreneur. C'est un réflexe à prendre pour se simplifier la vie.

Vos questions fréquentes sur le calcul de la TVA

Même avec un bon guide, il reste souvent des cas particuliers qui méritent d'être éclaircis. J'ai rassemblé ici les réponses aux questions qui reviennent le plus souvent sur le calcul du taux de TVA.

Micro-entrepreneur : dois-je vraiment facturer la TVA ?

La réponse courte est : en principe, non. Tant que votre chiffre d'affaires reste sous les plafonds de la franchise en base de TVA, vous n'avez pas à l'appliquer sur vos factures. C'est un réel avantage qui simplifie considérablement la gestion au quotidien.

Attention tout de même, cette simplicité a une contrepartie : vous ne pouvez pas déduire la TVA de vos propres achats professionnels. Et surtout, n'oubliez jamais la mention obligatoire sur vos factures : « TVA non applicable, art. 293 B du CGI ».

Oups, j'ai fait une erreur de TVA sur une facture déjà envoyée. Comment rattraper ça ?

L'erreur est humaine, mais en compta, on ne peut pas juste gommer et réécrire. Une facture une fois émise est définitive. La seule méthode propre et reconnue par l'administration fiscale est de créer une facture rectificative. On appelle ça un avoir.

Cet avoir va tout simplement annuler la facture erronée (en partie ou en totalité). Vous pourrez alors émettre une nouvelle facture, cette fois avec les bonnes informations. C’est la seule façon de garder une comptabilité claire et traçable.

Un petit rappel pour bien fixer les idées : la TVA collectée, c'est celle que vous ajoutez sur vos factures pour le compte de l'État. La TVA déductible, c'est celle que vous payez sur vos achats pros. Ce que vous devez verser à l'État, c'est la différence entre les deux (collectée - déductible).

Fatigué de vous poser toutes ces questions ? Laissez un outil spécialisé comme Bizyness s'occuper des calculs et de vos factures pour vous. Testez notre solution gratuitement et passez plus de temps sur ce qui compte vraiment : votre activité.