Le choix de votre banque professionnelle est une décision bien plus stratégique qu'une simple formalité administrative. C'est un partenaire qui va jouer un rôle direct sur votre trésorerie, votre temps de gestion et même votre capacité à saisir des opportunités de croissance. Que vous soyez à la tête d'une PME ou auto-entrepreneur, le bon compte pro peut vraiment faire la différence.

Les différents types de banques professionnelles sur le marché

Avant de se lancer dans une comparaison chiffrée, il est crucial de bien comprendre les trois grandes familles d'acteurs qui se partagent le gâteau. Chacune a son propre ADN et s'adresse à des profils d'entrepreneurs très différents.

En France, le paysage bancaire pro est assez particulier : cinq mastodontes (BNP Paribas, BPCE, Crédit Agricole, Crédit Mutuel et Société Générale) détiennent à eux seuls plus de 80 % du marché. Cette concentration historique rend d'autant plus pertinent l'arrivée de nouveaux acteurs spécialisés, qui viennent bousculer les lignes avec des offres souvent plus agiles. Pour en savoir plus, vous pouvez consulter une analyse du secteur bancaire français sur ESGF.com.

Les trois grandes familles de banques

Identifier la catégorie qui vous ressemble est la première étape pour faire un choix malin.

Les banques traditionnelles avec agences : C'est la solution historique. Leur force ? Le contact humain, un conseiller attitré qui connaît votre dossier et une gamme de services très large, notamment pour les financements complexes comme les prêts d'équipement ou l'affacturage. C'est souvent le choix des entreprises qui ont besoin d'un accompagnement solide, de financer des projets lourds ou de gérer régulièrement des espèces et des chèques.

Les banques en ligne : Souvent filiales des grands groupes (on pense à BoursoBank Pro ou Hello bank! Pro), elles proposent un excellent entre-deux. Vous bénéficiez de la solidité et de la sécurité d'une grande banque, mais avec la flexibilité et les tarifs bien plus doux du digital. C'est le compromis idéal pour les entrepreneurs qui veulent des frais maîtrisés sans pour autant renoncer à des produits bancaires classiques comme le crédit.

Les néobanques et comptes pro en ligne : Ces acteurs 100 % digitaux, comme Qonto ou Shine, ont tout misé sur la simplicité et l'efficacité. Leurs points forts sont des tarifs ultra-transparents, une expérience utilisateur pensée pour le mobile et des outils de gestion intégrés qui vous font gagner un temps précieux (facturation, gestion des notes de frais, etc.).

La vraie question à se poser est : de quoi ai-je réellement besoin au quotidien ? D'un rendez-vous physique pour négocier un crédit important, ou d'une application ultra-fluide pour gérer mes dépenses en quelques clics depuis mon smartphone ?

Cette distinction est vraiment le point de départ de notre comparatif de banque professionnel. Le tableau ci-dessous résume les forces et faiblesses de chaque modèle pour vous aider à y voir plus clair.

Les critères pour un comparatif de banque professionnelle pertinent

Choisir une banque pro, ce n’est pas qu’une question de prix. Pour faire un comparatif de banque professionnelle qui tienne vraiment la route, il faut creuser bien plus loin que l'offre d'appel affichée en grand sur la page d'accueil. Ce qui fonctionne pour votre confrère freelance ne sera pas forcément la bonne solution pour vous. La vraie valeur d'une banque se mesure à sa capacité à coller aux besoins réels de votre activité, aujourd'hui comme demain.

Pour ne pas se tromper, le secret est d'adopter une méthode, une sorte de grille d'analyse personnelle. C'est le meilleur moyen d'éviter les gadgets et de se concentrer sur ce qui a un impact direct sur votre quotidien : votre trésorerie, votre temps et votre efficacité.

Décrypter la structure tarifaire au-delà du prix mensuel

L'abonnement mensuel, c'est la partie émergée de l'iceberg. Le vrai coût se cache souvent dans les détails et les frais annexes, ceux qui peuvent faire déraper votre budget sans crier gare. Une analyse minutieuse est donc indispensable.

Voici les points à passer au crible :

- Les frais de tenue de compte : Inclus dans le forfait ou facturés en plus ? C’est la base.

- Le coût des cartes bancaires : La première carte est souvent offerte, mais si vous avez besoin de cartes pour vos collaborateurs ou de cartes virtuelles pour sécuriser vos paiements en ligne, combien ça coûte ?

- Les commissions de mouvement : Ces frais, prélevés sur chaque opération au débit, peuvent vite chiffrer. Même un taux qui paraît faible, comme 0,1 %, peut représenter une somme colossale si votre entreprise brasse d'importants volumes.

- Les frais sur les virements et prélèvements : Regardez de près le nombre de virements SEPA inclus chaque mois. Et les virements instantanés, de plus en plus utiles, sont-ils surtaxés ? Si vous travaillez à l'international, quid des virements hors zone SEPA ?

Un compte affiché à 9,90 €/mois peut finalement vous coûter plus cher qu'un autre à 19,90 €/mois. Tout dépend de votre usage réel. Si vous faites beaucoup de virements hors forfait ou si vous avez besoin de plusieurs cartes, le calcul sur une année complète change tout.

Évaluer les services et les fonctionnalités qui font la différence

Une fois les tarifs éclaircis, on entre dans le vif du sujet : les fonctionnalités. C'est là que se niche la véritable valeur ajoutée d'un compte professionnel moderne, ce qui va réellement vous simplifier la vie.

Posez-vous les bonnes questions par rapport à votre métier. Par exemple, si vous avez un e-commerce qui vend à l'étranger, une gestion multi-devises performante n'est pas une option, c'est une nécessité. Les taux de change peuvent grignoter vos marges sans que vous vous en rendiez compte. Pour vous donner une idée des écarts de coûts entre pays, les données du programme de comparaison international (ICP) de la Banque Mondiale sont très parlantes. Vous pouvez explorer les données de l'ICP ici pour mieux saisir ces dynamiques.

L'importance capitale des intégrations et de l'automatisation

On arrive à un point crucial, souvent sous-estimé : la capacité de votre banque à communiquer avec vos autres outils de gestion. Une bonne connexion transforme un simple compte bancaire en un véritable tableau de bord pour votre entreprise.

L'objectif est limpide : automatiser les tâches répétitives pour vous consacrer à ce qui compte vraiment. La synchronisation bancaire avec un outil de gestion comme Bizyness, par exemple, permet de rapprocher automatiquement vos factures et vos encaissements. Finie la saisie manuelle, c'est un gain de temps et une source d'erreur en moins.

Pour vous aider à structurer votre analyse, voici un tableau qui résume les points essentiels.

Grille d'analyse des critères de sélection

Ce tableau synthétise les points de comparaison clés pour choisir une banque professionnelle, avec des questions pratiques pour chaque critère.

En suivant cette démarche, votre comparatif de banque professionnelle devient un véritable outil stratégique. Vous serez alors certain de choisir un partenaire financier qui non seulement correspond à votre réalité d'aujourd'hui, mais qui saura aussi accompagner la croissance de votre entreprise.

On passe au crible les meilleures banques pro du moment

Maintenant, entrons dans le vif du sujet : ce fameux comparatif de banque professionnelle. Pour vous aider à y voir plus clair, j'ai décortiqué pour vous plusieurs offres qui sortent du lot sur le marché. Mon but n'est pas de vous lister bêtement des caractéristiques, mais de vous montrer ce qui fera vraiment la différence pour vous, au quotidien, dans votre vie d'entrepreneur.

Il faut savoir que l'époque où l'on confiait absolument tout à sa banque historique est révolue. La tendance est clairement à la multi-bancarisation. Une étude très parlante montre que la part des produits détenus dans sa banque principale a dégringolé de 11 points. En clair, les entrepreneurs malins n'hésitent plus : ils vont chercher un prêt immo dans une banque traditionnelle tout en gérant leurs flux quotidiens sur une néobanque bien plus agile. Pour les curieux, tous les détails sont dans l'étude complète de Bain & Company.

Les néobanques, les plus agiles du marché

Ces acteurs 100% en ligne ont complètement rebattu les cartes. Ils ont mis la barre très haut en termes d'expérience utilisateur et de transparence des prix. Elles sont parfaites pour les freelances, les startups et les petites entreprises qui veulent avant tout de l'efficacité et de la simplicité.

Qonto, le leader européen qui voit grand

Qonto s'est rapidement imposé comme la référence. Son offre est vraiment complète et son interface, un modèle du genre. On est bien au-delà du simple compte pro ; c'est un véritable poste de pilotage pour vos finances.

- Ce qui fait la différence : Clairement, sa gestion des équipes. Vous pouvez donner des accès sur mesure à vos collaborateurs, commander plusieurs cartes (physiques ou virtuelles) avec des plafonds dédiés, et suivre chaque dépense en direct. C'est un vrai confort.

- Le point de vigilance : Même si les tarifs sont attractifs au départ, la facture peut vite monter si vous avez beaucoup de virements ou si votre équipe s'agrandit au-delà des limites du forfait. Pensez à bien estimer vos volumes.

- Pour qui ? Les PME en pleine croissance, les startups, et toutes les boîtes qui ont besoin de déléguer la gestion des dépenses sans perdre le contrôle.

Shine, le copilote des indépendants

Filiale de la Société Générale, Shine a été pensée dès le départ pour les auto-entrepreneurs et les freelances. L'idée, c'est de les accompagner bien au-delà de la banque, notamment sur toute la partie administrative.

- Ce qui fait la différence : Shine intègre des outils pour créer ses factures et même estimer ses charges sociales (URSSAF). Ça, pour un indépendant, c'est de l'or en barre. Leur pack pour créer son entreprise est aussi un vrai plus quand on démarre.

- Le point de vigilance : L'offre montre ses limites si votre structure grandit très vite ou si vous commencez à avoir des besoins complexes à l'international.

- Pour qui ? L'auto-entrepreneur ou le freelance qui cherche une solution tout-en-un pour se concentrer sur son métier, pas sur la paperasse.

Les comptes pro avec des atouts bien spécifiques

Certains acteurs ont choisi de se démarquer avec des fonctionnalités très pointues, qui répondent à des besoins bien précis.

Revolut Business, le champion de l'international

Si vous travaillez avec des clients ou des fournisseurs à l'étranger, Revolut Business est souvent la solution qui vient tout de suite à l'esprit. Sa gestion des devises est tout simplement son ADN.

- Ce qui fait la différence : Pouvoir détenir et échanger plus de 36 devises à des taux ultra-compétitifs, et faire des virements internationaux sans se ruiner en frais cachés. Pour un e-commerçant ou une agence qui facture à l'étranger, le gain est direct et bien réel.

- Le point de vigilance : Le support client est 100% en ligne. Il faut être à l'aise avec ça. Autre point, l'IBAN n'est pas français par défaut, ce qui peut encore coincer avec certaines administrations ou pour des prélèvements.

- Pour qui ? Les entreprises qui jonglent avec plusieurs devises, les boutiques en ligne, et les nomades digitaux.

Le choix d'un compte multi-devises ne se résume pas au nombre de devises disponibles. Le vrai calcul à faire, c'est : taux de change réel + frais de virement. C'est sur ce coût total de la transaction que des acteurs comme Revolut Business creusent l'écart avec les banques traditionnelles.

Indy, la compta automatisée (et le compte gratuit)

Indy a fait une entrée fracassante avec une promesse forte : un compte pro gratuit, directement connecté à son outil de comptabilité intelligente.

- Ce qui fait la différence : L'intégration parfaite entre la banque et la compta. Chaque transaction est automatiquement catégorisée, et l'outil peut même générer vos déclarations fiscales (TVA, liasse 2035). C'est un gain de temps énorme.

- Le point de vigilance : La gratuité a évidemment ses limites. Le modèle économique repose sur la vente d'options comptables plus poussées. Et attention, ça ne remplace pas les conseils d'un expert-comptable pour les situations fiscales complexes.

- Pour qui ? Les professions libérales et les indépendants en BNC qui veulent mettre leur compta sur pilote automatique sans se ruiner.

Les banques en ligne, le juste milieu

Adossées à de grands groupes, ces banques combinent le meilleur des deux mondes : des tarifs en ligne très compétitifs et la solidité d'une institution bien établie.

Hello bank! Pro, la puissance du réseau BNP Paribas

Hello bank! Pro propose une offre simple, claire et efficace, qui profite de toute l'infrastructure de BNP Paribas. C'est un excellent compromis si vous aimez le digital mais que vous voulez garder un pied dans le monde "physique".

- Ce qui fait la différence : La possibilité de déposer chèques et espèces directement dans les distributeurs automatiques du réseau BNP Paribas. Pour un commerçant ou un artisan, c'est un avantage qui n'a pas de prix.

- Le point de vigilance : Les outils de gestion intégrés (facturation, notes de frais) sont bien moins développés que chez les néobanques spécialisées comme Qonto ou Shine.

- Pour qui ? Les artisans, commerçants et professions libérales qui ont encore besoin, même occasionnellement, de services bancaires physiques.

Pour vous aider à visualiser tout ça, voici un petit tableau récapitulatif qui met en lumière les points clés de chaque offre.

Comparaison des offres de banques professionnelles

Ce tableau synthétise les caractéristiques principales des solutions que nous venons d'analyser, pour vous donner une vue d'ensemble rapide et efficace.

Ce comparatif de banque professionnelle le montre bien : il n'y a pas de solution miracle qui conviendrait à tout le monde. Le meilleur choix, c'est celui qui colle à votre activité, à votre phase de développement et à votre façon de travailler. Prenez vraiment le temps de peser chaque critère au regard de vos propres besoins. C'est comme ça que vous trouverez le partenaire financier qui saura vraiment accompagner votre croissance sur le long terme.

Quelle banque professionnelle pour quel profil d'entreprise ?

Trouver le meilleur compte pro, ce n'est pas une course au tarif le plus bas ou à la liste de fonctionnalités la plus longue. C'est avant tout une question d'adéquation. Le compte idéal est celui qui épouse parfaitement les réalités de votre métier. Un comparatif de banque professionnelle n'a de sens que si on le confronte à des situations concrètes, car chaque entreprise et chaque secteur a ses propres batailles à mener.

Choisir sa banque, c'est un peu comme choisir ses outils : un graphiste freelance et un artisan du bâtiment n'auront jamais les mêmes besoins. Il faut donc partir de vos opérations quotidiennes pour trouver la solution qui vous fera vraiment gagner du temps et de l'argent, plutôt que l'inverse.

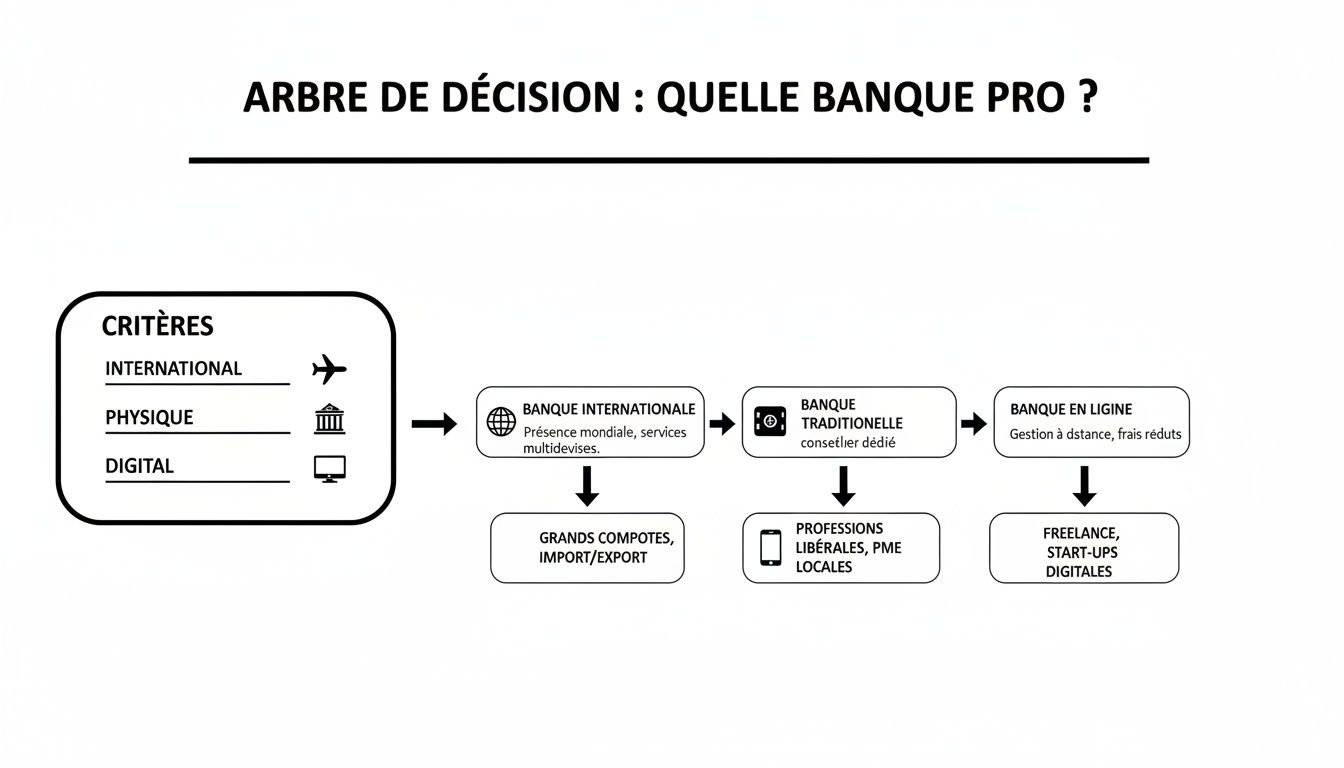

Pour vous aiguiller, voici un arbre de décision tout simple qui vous orientera vers la bonne catégorie de banque en fonction de vos priorités : l'international, les opérations physiques ou le tout-numérique.

Ce schéma le montre bien : la toute première question à se poser concerne la nature de vos flux financiers. Sont-ils majoritairement numériques ? Avez-vous besoin de passer en agence ? Ou vos transactions dépassent-elles les frontières ?

Le freelance ou l'auto-entrepreneur du numérique

Ce profil est en quête de simplicité, de frais minimes et d'une efficacité redoutable. Son quotidien se résume souvent à des virements entrants de ses clients et des paiements en ligne pour ses abonnements logiciels ou ses sous-traitants. Pour lui, l'administratif est une corvée.

- Besoins clés : Un compte à très faible coût, une application mobile qui tient la route, des outils de facturation intégrés et une ouverture de compte ultra-rapide.

- Shine : C'est la solution pensée pour les indépendants. Son aide à la déclaration URSSAF et ses outils de facturation font vraiment la différence.

- Indy : Parfait pour ceux qui veulent écraser les frais fixes. Son offre gratuite, qui inclut une comptabilité automatisée, est tout simplement imbattable sur le marché.

Pour les auto-entrepreneurs, le choix est encore plus stratégique. Pour creuser le sujet, n'hésitez pas à lire notre guide complet sur quelle banque choisir pour un auto-entrepreneur, qui décortique les subtilités de ce statut.

Le e-commerçant qui vend à l'international

Là, on change complètement de dimension. La gestion des paiements en devises étrangères devient le nerf de la guerre. Les frais de change et les délais de virement peuvent grignoter la marge et impacter directement la satisfaction client.

- Besoins clés : Un compte multi-devises, des taux de change compétitifs, des virements internationaux rapides et à bas coût, et une intégration fluide avec les plateformes de paiement comme Stripe ou PayPal.

- Revolut Business : C'est son ADN. La capacité à détenir plusieurs devises et à régler ses fournisseurs étrangers sans frais cachés est un avantage énorme.

- Qonto : Propose aussi des virements SWIFT, le tout dans une interface très claire pour suivre facilement ses opérations à l'international.

L'erreur classique ? Sous-estimer l'impact de "petits" frais répétés sur des centaines de transactions. Sur une année, un taux de change moins favorable de seulement 1 % peut se traduire par des milliers d'euros de perte pour un e-commerçant avec un bon volume de ventes.

L'artisan ou le commerçant de proximité

Pour ce profil, le contact physique reste essentiel. Encaisser des chèques, déposer des espèces ou utiliser un terminal de paiement (TPE) sont des gestes du quotidien. Et ça, beaucoup de néobanques ne savent tout simplement pas le faire.

- Besoins clés : La possibilité de déposer chèques et espèces, une offre de TPE attractive, et si possible, un conseiller joignable pour discuter financement (un nouveau véhicule, du matériel, etc.).

- Hello bank! Pro : C'est le compromis idéal. Vous avez la souplesse d'une banque en ligne tout en pouvant utiliser le réseau d'agences BNP Paribas pour vos dépôts.

- Blank : L'une des rares néobanques à permettre l'encaissement de chèques, en plus d'offrir des outils de gestion vraiment pensés pour les artisans.

Certains métiers, comme les professionnels de la beauté, ont des besoins encore plus spécifiques, comme la gestion des pourboires ou des solutions de paiement mobiles. Le choix de la banque doit en tenir compte.

La TPE ou PME avec une petite équipe

Dès qu'on embauche, la gestion des dépenses se corse. Il faut pouvoir fournir des cartes de paiement aux collaborateurs, gérer les notes de frais et garder un contrôle strict sur les budgets.

- Besoins clés : Plusieurs cartes bancaires (physiques et virtuelles) avec des plafonds ajustables, un système pour gérer les notes de frais, et des accès différents pour les salariés et l'expert-comptable.

- Qonto : C'est le leader incontesté sur ce créneau. Leur plateforme est bâtie pour la gestion d'équipe, avec un niveau de personnalisation très poussé dans les autorisations et le suivi des dépenses.

- Bizyness : Bien que ce soit un outil de gestion, sa synchronisation parfaite avec des banques comme Qonto permet une automatisation de bout en bout, du paiement effectué par un salarié jusqu'au rapprochement comptable.

Finalement, la bonne approche n'est pas de chercher "la meilleure banque" dans l'absolu. Il s'agit de trouver celle qui répondra le plus intelligemment aux 3 ou 4 défis majeurs de votre propre activité.

L'impact de votre banque sur vos projets de financement

Choisir sa banque pro, ce n'est pas seulement une question de gestion du quotidien. C'est un choix stratégique qui pèsera lourdement sur votre capacité à financer votre croissance. La banque que vous choisissez aujourd'hui sera le partenaire qui dira "oui" ou "non" à vos projets d'expansion demain.

Chaque établissement, qu'il soit traditionnel ou 100% en ligne, évalue une demande de financement avec sa propre grille de lecture. Votre relation avec le banquier et, surtout, l'historique de votre compte professionnel sont au cœur de cette analyse. Une gestion saine et transparente de vos finances est votre meilleur argument.

Banques traditionnelles vs néobanques : qui finance quoi ?

Sur le terrain du financement, les approches sont radicalement différentes. C'est même l'un des principaux points de divergence.

Les banques traditionnelles gardent une longueur d'avance pour les projets de financement structurés, ceux qui s'inscrivent dans la durée. Un prêt pour acheter du matériel, financer un local commercial ou obtenir un crédit de trésorerie conséquent reste leur domaine de prédilection.

Leurs atouts sont bien connus :

- La relation avec un conseiller dédié : C'est un avantage majeur. Avoir un interlocuteur qui connaît votre entreprise, son histoire et son potentiel peut faire toute la différence pour défendre un dossier en interne.

- L'analyse de l'historique : Des années de mouvements sur un compte créent un lien de confiance et prouvent la solidité de votre business model.

- Une gamme complète de produits : Elles disposent d'un arsenal de solutions, du prêt pro classique au crédit-bail, en passant par l'affacturage pour gérer les coups durs de trésorerie.

De leur côté, les néobanques jouent une autre partition. Si elles ne proposent généralement pas de crédit bancaire au sens classique du terme, elles excellent dans les solutions de financement plus agiles et à court terme. Elles misent tout sur la technologie pour analyser vos flux en temps réel et apporter des réponses quasi instantanées, souvent via des partenaires spécialisés.

Le choix n'est donc pas binaire. Une PME peut tout à fait s'appuyer sur sa banque traditionnelle pour un prêt immobilier et, en parallèle, utiliser une néobanque pour obtenir un financement de trésorerie éclair basé sur ses dernières factures.

L'historique de votre compte : votre passeport pour le crédit

Un compte professionnel bien tenu est la preuve vivante que votre entreprise est viable. Un historique solide, avec des rentrées d'argent régulières et des dépenses maîtrisées, envoie un signal extrêmement positif à un banquier. C'est la base de son analyse de risque. Une bonne gestion des flux de trésorerie n'est donc pas seulement vitale pour le quotidien, elle est cruciale pour votre avenir.

Les chiffres le montrent bien : l'accès au financement est un enjeu majeur pour les petites entreprises. Selon la Banque de France, l’encours de financement des TPE a atteint 263 milliards d’euros, en progression de 2,0 %. Le crédit est donc là, mais les portes ne s'ouvrent pas pour tout le monde de la même façon. Pour creuser le sujet, n'hésitez pas à consulter les statistiques sur le financement des entreprises de la Banque de France. Votre banque est bien la clé qui peut vous ouvrir, ou vous fermer, ces portes.

Comment connecter votre compte pro pour automatiser votre gestion

Bien choisir sa banque pro, c'est la première étape. Mais la vraie magie opère à la seconde étape, tout aussi décisive : transformer ce compte en un véritable centre de commande pour votre activité. L'idée n'est plus de simplement jeter un œil à votre solde, mais de faire en sorte que vos données financières travaillent activement pour vous.

Connecter votre compte professionnel à un outil de gestion comme Bizyness change complètement la donne. Grâce à la synchronisation bancaire, chaque transaction remonte automatiquement et de manière sécurisée. Adieu la saisie manuelle, les oublis et les erreurs qui vous font perdre un temps fou chaque mois.

Cette automatisation est le point de départ d’une gestion bien plus saine. Les transactions importées peuvent être instantanément liées à vos factures et devis, ce qui simplifie radicalement une tâche souvent redoutée. Pour bien comprendre comment ça marche, notre guide sur le rapprochement bancaire automatique explique en détail comment cette technologie fiabilise votre comptabilité.

Les bénéfices concrets de l'intégration

L'effet sur votre gestion de tous les jours est immédiat et bien réel. Vous gagnez en clarté et en efficacité sur plusieurs fronts :

- Une visibilité en temps réel : Votre tableau de bord financier est toujours à jour, sans effort. Vous savez précisément où en est votre trésorerie, ce qui vous aide à prendre des décisions plus justes et à mieux anticiper.

- Une pré-comptabilité sans prise de tête : Les transactions sont catégorisées automatiquement. Ce travail préparatoire facilite grandement la vie de votre expert-comptable, ce qui se traduit par moins d'échanges et potentiellement moins de frais.

- Une gestion administrative plus légère : L'écosystème peut aller au-delà de la simple comptabilité. Pour optimiser la gestion financière et fluidifier les processus, il est judicieux de voir comment intégrer des solutions de gestion de paie facilement.

La synchronisation bancaire, c'est bien plus qu'un simple gain de temps. Elle transforme une contrainte administrative en un véritable atout stratégique. Vous obtenez une vue d'ensemble précise pour piloter votre entreprise avec sérénité.

En connectant votre compte, vous ne faites pas que simplifier votre quotidien. Vous posez des bases solides et automatisées pour accompagner sereinement la croissance de votre entreprise.

Les questions que tout entrepreneur se pose avant de choisir sa banque pro

Choisir sa banque pro, ça soulève toujours un tas de questions très concrètes. On va balayer ensemble les interrogations les plus fréquentes pour que vous puissiez prendre votre décision l'esprit tranquille.

Concrètement, quels papiers faut-il pour ouvrir un compte pro ?

La liste des documents peut varier un peu d'un établissement à l'autre, mais le socle reste identique. Si vous êtes auto-entrepreneur, une simple pièce d'identité et un justificatif d'immatriculation (votre avis de situation SIRENE, par exemple) feront généralement l'affaire.

Pour une société comme une SASU, une EURL ou une SARL, on vous demandera quelques pièces supplémentaires :

- Les statuts de votre société, signés.

- Le justificatif de publication de votre annonce légale.

- La déclaration des bénéficiaires effectifs de l'entreprise.

En combien de temps mon compte sera-t-il vraiment ouvert ?

C'est là que les néobanques et les banques en ligne marquent des points. Chez elles, l'ouverture d'un compte peut être incroyablement rapide, souvent bouclée entre 24 et 72 heures une fois votre dossier complet envoyé. Dans une banque traditionnelle, le processus s'étire facilement sur une à deux semaines, notamment parce qu'il implique presque toujours un rendez-vous en agence avec un conseiller.

Un petit conseil d'ami : préparez tous vos documents en version numérique avant de commencer. Un dossier complet et bien scanné, c'est le secret pour une ouverture express et sans accroc, surtout avec les acteurs en ligne qui automatisent une bonne partie de leurs vérifications.

Comment faire pour changer de banque pro sans tout compliquer ?

Changer de banque est bien plus simple qu'on ne l'imagine, principalement grâce au service d'aide à la mobilité bancaire. Votre nouvelle banque peut prendre en charge gratuitement la majeure partie du transfert, comme la migration de vos virements récurrents et de vos prélèvements automatiques. De votre côté, il vous suffira de communiquer votre nouvel IBAN à vos clients et à l'URSSAF.

Passez à la vitesse supérieure dans la gestion de votre entreprise. Bizyness synchronise votre compte pro, automatise votre facturation et simplifie votre pré-comptabilité pour que vous puissiez vous concentrer sur ce qui compte vraiment. Découvrez comment Bizyness peut transformer votre quotidien sur bizyness.fr.