Le délai de paiement d'une facture, c'est tout simplement le temps que vous accordez à votre client pour vous régler une fois que vous avez livré un produit ou terminé une prestation. En France, on ne fait pas ce qu'on veut : la loi encadre très clairement ces délais, qui tournent généralement autour de 30 à 60 jours. L'objectif ? Protéger la trésorerie des entreprises, et surtout des plus petites.

Pourquoi maîtriser les délais de paiement est une question de survie

Pensez à la trésorerie de votre entreprise comme au carburant qui fait tourner votre moteur. Chaque facture que vous envoyez est une promesse de plein, mais tant que l'argent n'est pas sur votre compte, le réservoir reste à sec. Un retard de paiement n'est pas juste un petit tracas administratif, c'est une véritable fuite qui peut vous ralentir, voire vous mettre complètement à l'arrêt.

C'est pour ça que la gestion des délais de paiement va bien au-delà de la simple comptabilité. C'est un véritable outil stratégique, essentiel à la survie et à la croissance de votre boîte.

L'impact direct sur votre trésorerie

Quand un client tarde à payer, cela se répercute immédiatement sur votre capacité à honorer vos propres charges : les salaires, les fournisseurs, les impôts, le loyer... Rien que ça. Un dangereux décalage se crée alors entre ce qui sort et ce qui rentre, faisant grimper en flèche votre besoin en fonds de roulement (BFR).

Si ce besoin n'est pas couvert, c'est le début des tensions financières. Vous pourriez être contraint de refuser de nouveaux projets ou, pire, de chercher en urgence des financements qui vous coûteront cher.

Bien maîtriser ses échéances, c'est transformer une contrainte en véritable atout. Cela vous donne la stabilité financière pour payer vos propres factures sans stress, mais aussi pour investir et recruter afin de vous développer.

Un enjeu qui dépasse votre entreprise

Et ce problème est loin d'être isolé. En France, l'impact des retards de paiement est jugé critique par 86 % des dirigeants d'entreprise. Une étude de 2018 a même chiffré le retard moyen à 10,7 jours. C'est une situation qui met à mal les TPE et PME, créant un effet domino dévastateur pour toute l'économie. Pour creuser le sujet, l'analyse des comportements de paiement des entreprises sur Upflow.io est très éclairante.

En étant proactif sur ce sujet, vous ne faites pas que sécuriser votre propre activité. Vous contribuez aussi à un écosystème commercial plus sain et plus fiable pour tout le monde. Au final, bien gérer son délai de paiement de factures, c'est simplement piloter son entreprise avec une meilleure visibilité et beaucoup plus de sérénité.

Le cadre légal des délais de paiement en France

En France, le délai de paiement des factures est une affaire sérieuse, très encadrée par la loi. C'est le Code de commerce, et plus particulièrement la Loi de Modernisation de l'Économie (LME), qui fixe les règles du jeu. Le but est simple : protéger les entreprises, et surtout leur trésorerie, contre les paiements qui traînent.

Voir ces règles comme les fondations de votre business est une bonne image. Si elles sont solides, vos relations commerciales le seront aussi. Les ignorer, c'est prendre le risque de voir votre trésorerie vaciller et de vous exposer à des sanctions. Bien les comprendre est donc la clé pour piloter votre activité sans stress.

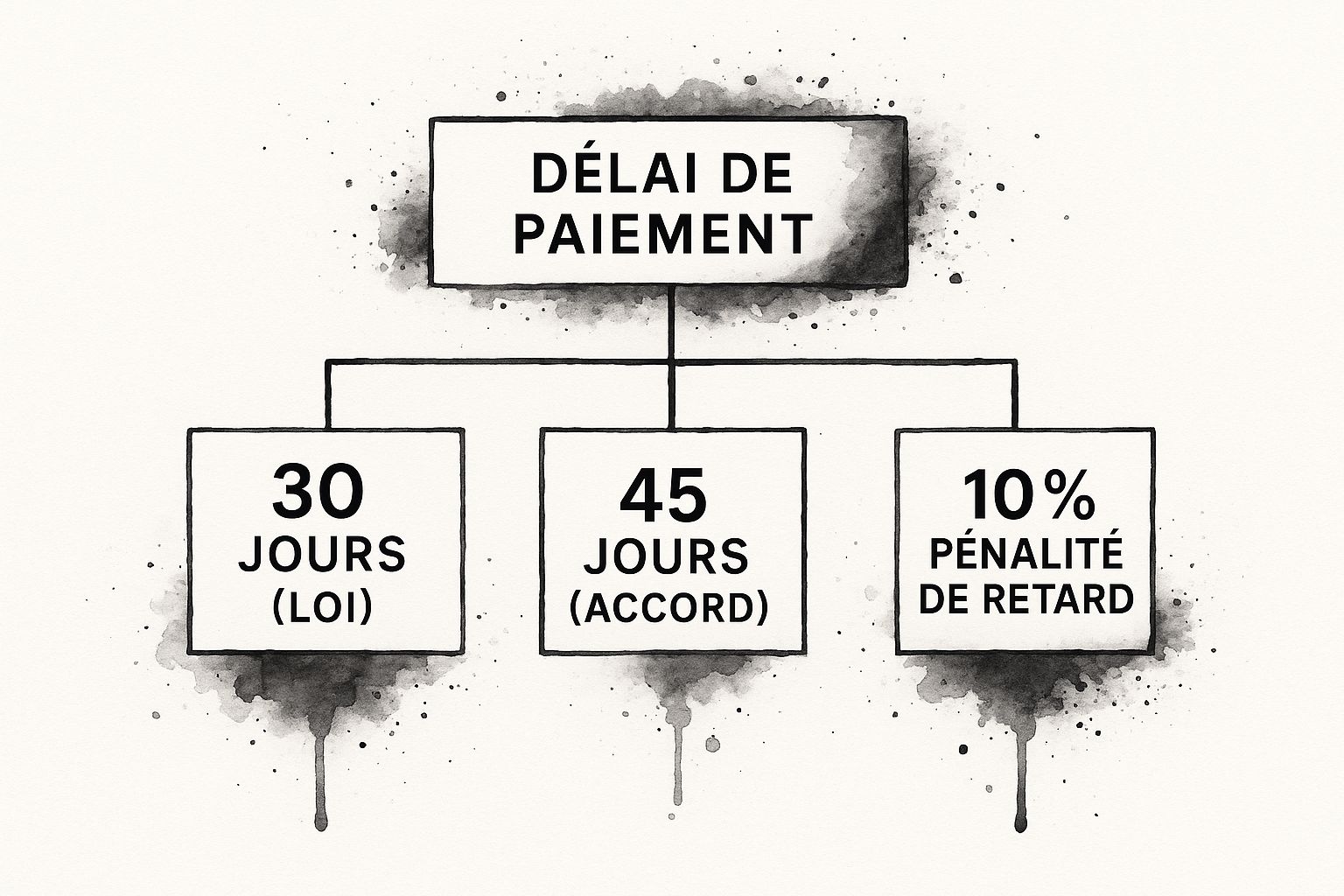

L'infographie ci-dessous vous donne un aperçu rapide des délais de paiement essentiels et de ce qui se passe en cas de retard.

Ce visuel montre bien la hiérarchie : le délai légal par défaut, les délais que vous pouvez négocier, et les pénalités qui s'appliquent si les règles ne sont pas respectées. C'est un repère simple et efficace pour n'importe quelle entreprise.

La règle par défaut : 30 jours, pas un de plus

Si vous n'avez rien spécifié dans vos conditions générales de vente (CGV) ou directement sur votre facture, la loi a tout prévu. Une règle s'applique automatiquement.

Le délai standard est fixé à 30 jours après la date de réception de la marchandise ou la fin de la prestation. C'est la base. Si aucun accord particulier n'est signé avec votre client professionnel, c'est ce délai qui compte.

Les délais négociés : un peu de souplesse, mais avec des limites

La loi permet bien sûr de s'arranger entre professionnels pour allonger les délais de paiement. Mais attention, cette flexibilité est strictement encadrée pour éviter les abus.

Deux options principales s'offrent à vous :

- Le délai de 60 jours calendaires : C'est le maximum absolu. Le paiement doit arriver au plus tard 60 jours après la date d'émission de la facture. Pas de discussion possible au-delà.

- Le délai de 45 jours fin de mois : Un peu plus technique, mais souvent pratique pour la gestion comptable. Le paiement doit être effectué au plus tard 45 jours après la fin du mois où la facture a été émise.

Exemple concret pour le "45 jours fin de mois"

Imaginez que vous émettez une facture le 5 mars. Ou le 28 mars. Dans les deux cas, l'échéance sera la même. On prend la fin du mois (le 31 mars), on ajoute 45 jours, et on arrive au 15 mai. C'est une méthode qui simplifie vraiment le suivi quand on jongle avec beaucoup de factures.

Maîtriser ces calculs est fondamental pour garder le contrôle de votre trésorerie. C'est un sujet que nous abordons plus en profondeur dans notre guide sur comment gérer le délai de paiement d'une facture.

Pour y voir plus clair, voici un tableau qui résume ces différentes options.

Synthèse des délais de paiement légaux entre professionnels

Ce tableau récapitule les principaux délais légaux applicables en France pour faciliter leur compréhension et leur application.

Ces délais constituent le cadre général, mais il est important de noter qu'il existe des exceptions pour certains secteurs.

Les exceptions sectorielles à connaître

On ne traite pas de la même manière des produits frais et des prestations intellectuelles. La loi le reconnaît et a prévu des règles spécifiques pour certains secteurs d'activité.

Voici quelques exemples parlants :

- Produits alimentaires périssables : Les délais sont logiquement plus courts. Le paiement est attendu sous 30 jours après la fin de la décade de livraison.

- Secteur du transport : Le délai est plafonné à 30 jours à compter de la date d'émission de la facture, sans dérogation possible.

Ces exceptions protègent les fournisseurs dont les produits ont une durée de vie limitée ou dont le modèle économique exige des rentrées d'argent très rapides. Il est donc absolument essentiel de vérifier si votre secteur est soumis à une réglementation particulière pour éviter toute mauvaise surprise.

Calculer et appliquer les pénalités de retard

Quand un client dépasse la date d'échéance d'une facture, vous avez parfaitement le droit d'appliquer des sanctions financières. Il ne s'agit pas d'une démarche agressive, mais bien d'un outil légal prévu pour protéger votre trésorerie et encourager le respect des délais. Savoir manier ce mécanisme est donc essentiel pour réagir de façon juste et professionnelle.

Sachez-le, la mention de ces pénalités est obligatoire sur toutes vos factures et dans vos conditions générales de vente (CGV). C'est non négociable. Même si, dans un élan commercial, vous choisissez de ne pas les réclamer, elles doivent impérativement y figurer. C'est le fondement de votre protection en cas de litige.

La formule de calcul des pénalités

Le calcul peut faire un peu peur au premier abord, mais il repose sur une formule tout à fait logique. On prend en compte trois éléments : le montant dû, le nombre de jours de retard et un taux d'intérêt défini.

Voici la formule à appliquer :(Montant TTC de la facture x Taux d'intérêt applicable) x (Nombre de jours de retard / 365)

Le point crucial ici est le taux d'intérêt. Si vous n'avez rien précisé dans vos CGV, la loi impose d'utiliser le taux directeur de la Banque Centrale Européenne (BCE), auquel vous ajoutez 10 points. Très concrètement, si le taux BCE est de 4,5 %, votre taux de pénalité sera de 14,5 %.

Exemple concret

Prenons une facture de 1 200 € TTC impayée depuis 20 jours. Avec un taux BCE de 4,5 %, on arrive à un taux de pénalité de 14,5 %.

Le calcul est donc : (1 200 € x 14,5 %) x (20 / 365) = 174 € x 0,05479 = 9,53 €.

Le montant peut sembler modeste, mais il s'applique à chaque facture et son pouvoir est avant tout dissuasif.

L'indemnité forfaitaire pour frais de recouvrement

En plus de ces pénalités, la loi vous permet de réclamer une indemnité pour compenser les frais administratifs que vous engagez pour relancer votre client. Une mesure qui simplifie considérablement les choses.

Il s'agit d'une somme fixe de 40 €. Elle est due automatiquement dès le premier jour de retard, sans que vous ayez besoin de le justifier. Point important : cette indemnité s'applique pour chaque facture en retard, même si vous les regroupez toutes dans une seule et même relance.

Alors, comment faire en pratique ?

- 1. Vérifiez la date d'échéance : Assurez-vous que le délai est bien écoulé.

- 2. Calculez les pénalités : Appliquez la formule avec le bon taux et le décompte précis des jours.

- 3. N'oubliez pas l'indemnité : Ajoutez les 40 € forfaitaires.

- 4. Émettez un document clair : Vous pouvez créer une facture dédiée uniquement aux pénalités et à l'indemnité, ou les ajouter de manière distincte sur la prochaine facture de votre client.

Appliquer ces mesures, ce n'est pas seulement exercer un droit, c'est aussi un signe de bonne gestion. Pour bien visualiser comment présenter tout ça, n'hésitez pas à consulter notre guide qui vous donne un exemple détaillé de pénalité de retard sur facture. Vous transformerez une situation potentiellement tendue en une procédure claire qui assoit le sérieux de votre entreprise.

L'impact économique réel des retards de paiement

Les pénalités et les lois sont là pour nous protéger, bien sûr. Mais ce n'est que la partie émergée de l'iceberg. Derrière chaque facture payée en retard se cache une réalité économique bien plus dure, surtout pour les TPE et PME qui font tourner notre économie. Un retard, ce n'est pas juste un petit contretemps administratif. C'est une véritable onde de choc.

Prenons un exemple concret : un artisan vient de finir un chantier important. Il compte sur ce paiement pour commander les matériaux de son prochain projet, payer ses salariés et, pourquoi pas, investir dans un nouvel outil. Si son client, une grosse entreprise, le paie avec 30, 60 ou même 90 jours de retard, tout ce fragile équilibre s'écroule.

L'effet domino sur la trésorerie

Le premier coup est direct, et il fait mal : la trésorerie se crispe. Le fameux besoin en fonds de roulement (BFR) explose, car l'entreprise doit continuer à payer ses charges, ses salaires et ses propres fournisseurs bien avant de voir la couleur de l'argent qui lui est dû.

Cette pression sur la trésorerie déclenche une véritable réaction en chaîne :

- Les investissements sont gelés : L'achat de cette nouvelle machine ou le lancement d'un nouveau service attendra. La croissance et l'innovation sont mises en pause.

- Les propres fournisseurs trinquent : L'entreprise se retrouve à son tour en position de "mauvais payeur", contaminant d'autres petites structures qui n'avaient rien demandé.

- Le recours au découvert bancaire s'impose : C'est une solution de secours, mais une solution coûteuse qui vient ronger les marges déjà fines.

Dans les situations les plus critiques, ce scénario mène tout droit à la catastrophe. On estime qu'une faillite de PME sur quatre est la conséquence directe de retards de paiement. Ce chiffre est énorme. Il montre à quel point respecter le délai de paiement des factures est tout simplement une question de survie.

La France, mauvaise élève en Europe ?

La situation en France est particulièrement tendue, et elle ne s'améliore pas. Une étude récente a montré que le retard moyen de paiement a grimpé à 13,6 jours. Le plus inquiétant ? Seules 46 % des entreprises paient leurs factures à l'heure. Les plus grandes, celles de plus de 1 000 salariés, sont les pires, avec un retard moyen de 18 jours. Ces chiffres nous placent loin derrière des pays comme l'Allemagne ou les Pays-Bas, où les retards sont contenus sous la barre des 10 jours. Pour mesurer la pression que cela met sur les fournisseurs, l'analyse complète de Republik Achats est très éclairante.

Chaque jour de retard est un jour où la trésorerie d'un fournisseur s'affaiblit. Payer à l'heure n'est pas un geste commercial, c'est une responsabilité économique et un acte de solidarité essentiel pour la vitalité de tout l'écosystème.

Au fond, respecter les délais de paiement va bien au-delà de la simple obligation légale. C'est le ciment qui lie la confiance et la fluidité dans les échanges, permettant à chaque maillon de la chaîne de grandir sereinement.

Mettre en place une gestion de paiement proactive

Subir les retards de paiement n'est pas une fatalité. Plutôt que d'attendre passivement que les échéances soient dépassées pour réagir, une approche proactive peut complètement transformer la gestion de votre trésorerie. C'est un peu comme choisir entre boucher les fuites d'un bateau qui prend déjà l'eau ou s'assurer que la coque est parfaitement étanche avant même de prendre la mer.

Cette stratégie préventive repose sur des actions simples, mais mises en place bien avant même l'émission de la facture. C'est un petit investissement en temps qui vous fera gagner énormément en sérénité et en stabilité financière.

Construire des fondations solides avant la vente

Tout commence avant même la signature d'un contrat ou la livraison d'un produit. C'est à ce moment précis que vous posez les règles du jeu pour sécuriser votre relation commerciale et limiter au maximum les risques d'impayés.

Voici quelques réflexes clés à intégrer dans votre routine :

- Vérifiez la solvabilité de vos nouveaux clients : Avant de vous engager, prenez le temps de vous renseigner sur la santé financière de votre futur partenaire. Des services en ligne vous donnent accès aux informations légales et financières des entreprises. C'est une précaution simple qui peut vous éviter bien des maux de tête.

- Rédigez des Conditions Générales de Vente (CGV) limpides : Vos CGV sont votre bouclier juridique. Assurez-vous qu'elles mentionnent noir sur blanc le délai de paiement des factures, les pénalités de retard applicables et l'indemnité forfaitaire. Des CGV bien ficelées ne laissent aucune place à l'interprétation.

- Automatisez la facturation : N'attendez pas la fin du mois pour facturer. Une prestation terminée ou une marchandise livrée ? La facture doit partir immédiatement. Un outil comme Bizyness automatise cette tâche pour garantir rapidité et conformité, ce qui réduit d'autant les délais de traitement chez votre client.

La capture d'écran ci-dessous montre bien comment un logiciel de facturation comme Bizyness permet de créer et d'envoyer une facture professionnelle en quelques clics.

Une interface claire, où toutes les mentions légales sont présentes, renforce immédiatement votre crédibilité et votre professionnalisme.

Mettre en place un plan de relance intelligent

Même avec la meilleure préparation du monde, un retard peut toujours arriver. C'est là qu'un plan de relance bien structuré entre en scène, alliant diplomatie et fermeté. L'idée est d'automatiser un processus graduel pour ne jamais être pris au dépourvu.

Un bon plan de relance, c'est comme un GPS : il vous guide étape par étape, du simple rappel courtois à la mise en demeure, sans jamais vous faire perdre de vue votre destination finale, le paiement.

Voici un exemple de séquence que vous pouvez facilement automatiser :

- J-7 (avant l'échéance) : Un e-mail de rappel amical. "Bonjour, sauf erreur de notre part, notre facture n°XXXX arrive à échéance dans une semaine. N'hésitez pas si vous avez la moindre question."

- J+3 (après l'échéance) : Première relance, polie mais directe. "Bonjour, notre facture n°XXXX est arrivée à échéance. Pourriez-vous nous indiquer une date de règlement ?"

- J+15 : Deuxième relance, plus ferme, mentionnant les pénalités. "Sans retour de votre part, nous serons contraints d'appliquer les pénalités de retard prévues dans nos CGV."

- J+30 : Envoi d'une mise en demeure par lettre recommandée avec accusé de réception. C'est la dernière étape formelle avant d'envisager une procédure judiciaire.

Des outils de gestion comme Bizyness vous permettent de programmer ces relances automatiques. Vous définissez vos scénarios une bonne fois pour toutes, et le logiciel s'occupe du reste. Pour creuser le sujet, consultez notre guide complet sur la relance de facture impayée, qui détaille chaque étape et vous fournit des modèles prêts à l'emploi. Vous libérez un temps précieux tout en vous assurant un suivi constant et professionnel de vos créances.

Les questions que vous vous posez sur les délais de paiement

Naviguer dans les règles du délai de paiement des factures soulève forcément des questions très concrètes. Plongeons dans les interrogations les plus fréquentes pour vous donner des réponses claires, directes, que vous pourrez appliquer dès demain dans votre quotidien d'entrepreneur.

L'idée est simple : dissiper les zones d'ombre pour vous permettre de gérer vos relations commerciales avec confiance et professionnalisme. En maîtrisant ces points, vous éviterez les pièges classiques qui peuvent mettre à mal votre trésorerie.

Peut-on négocier un délai supérieur à 60 jours ?

La réponse est non, à quelques très rares exceptions près. En règle générale, la loi interdit formellement de s'accorder sur un délai de paiement qui dépasse les 60 jours calendaires ou les 45 jours fin de mois. C'est une limite stricte.

Même si vous l'écriviez noir sur blanc dans un contrat ou dans vos conditions générales de vente, une telle clause serait jugée abusive. En cas de litige, elle serait tout simplement annulée.

Bien sûr, il existe quelques dérogations pour des secteurs très spécifiques (matériel agricole, jouets pour les fêtes, etc.), mais pour l'immense majorité des entreprises, ces plafonds sont des murs infranchissables. Ne tentez pas le diable !

Quel est le véritable point de départ du délai de paiement ?

C'est le nerf de la guerre, car sans un point de départ clair, tout le calcul devient flou. Heureusement, la loi a fixé des repères pour que tout le monde parle le même langage.

Le plus souvent, le compteur se déclenche à la date de réception des marchandises ou à la date d'exécution de la prestation. C'est ce moment qui fait foi.

Si votre contrat ne précise rien, c'est le délai par défaut de 30 jours après cette date qui s'applique automatiquement. Pour les délais négociés (les fameux 60 jours ou 45 jours fin de mois), on se base généralement sur la date d'émission de la facture. D'où l'importance capitale de toujours bien documenter la date de livraison effective.

Que faire si un client conteste une facture juste pour ne pas payer ?

Ah, le grand classique pour gagner du temps... Quand un client sort du chapeau une contestation pile au moment où l'échéance approche, votre réactivité et votre méthode sont vos meilleures armes.

Adoptez une approche structurée :

- Exigez des détails par écrit : La première étape est de demander à votre client de lister précisément les motifs de sa contestation. Un e-mail suffit. Cela l'oblige à sortir du flou et à argumenter.

- Analysez et répondez : Sa réclamation est-elle justifiée sur un petit point ? Proposez un avoir partiel pour débloquer le paiement du reste. Est-elle totalement infondée ? Répondez point par point, preuves à l'appui (bon de livraison signé, échanges de mails validant le travail, etc.).

- Passez à la vitesse supérieure : Si le client s'entête, n'attendez pas. Envoyez une mise en demeure par lettre recommandée avec accusé de réception. Ce courrier formel est le passage obligé avant toute action en justice et signale que la plaisanterie a assez duré.

La mention des pénalités de retard est-elle vraiment obligatoire sur les factures ?

Oui, absolument. C'est une obligation légale incontournable. Vous devez impérativement indiquer les conditions d'application des pénalités de retard sur chacune de vos factures et dans vos CGV.

Même si vous n'avez aucune intention de les appliquer à un bon client, la simple mention est obligatoire. L'oublier vous expose à une amende administrative. Cette mention a un double effet : elle informe votre client de ce qu'il risque et elle bétonne votre position si les choses tournent mal.

Ne laissez plus les retards de paiement menacer votre trésorerie. Avec Bizyness, automatisez vos factures, programmez vos relances et gardez un contrôle total sur vos finances en quelques clics. Découvrez comment Bizyness peut simplifier votre gestion dès aujourd'hui.