Facturer ses frais de déplacement à un client, c'est bien plus qu'une simple ligne sur une facture. C'est une démarche essentielle pour préserver la rentabilité de votre activité. Concrètement, il s'agit de répercuter les coûts que vous engagez pour une mission, qu'il s'agisse d'indemnités kilométriques, de billets de train ou de péages.

Mais attention, la méthode que vous choisirez aura un impact direct sur votre comptabilité et votre gestion de la TVA. On parle souvent de refacturation ou de débours, et la différence est de taille.

Les règles du jeu pour facturer ses déplacements

La manière dont vous facturez vos déplacements peut faire toute la différence. Une approche mal calibrée peut soit grignoter vos marges, soit effrayer un client avec un coût qu'il juge excessif. La clé ? La transparence, et ce, dès le premier contact.

Débours ou refacturation : une différence capitale

Avant de sortir la calculatrice, il faut absolument maîtriser la distinction entre ces deux concepts. Les implications fiscales et comptables ne sont pas du tout les mêmes.

- Les débours : Imaginez que vous avanciez de l'argent pour le compte de votre client. C'est exactement ça. La facture originale (péage, billet d'avion...) doit être au nom du client. Vous êtes ensuite remboursé à l'euro près. Cette somme ne rentre pas dans votre chiffre d'affaires et il n'y a pas de TVA à appliquer. C'est une simple avance de trésorerie.

- La refacturation : Ici, c'est différent. Vous intégrez les frais de déplacement comme une prestation de service à part entière. Ces montants s'ajoutent à votre chiffre d'affaires et sont soumis à la TVA (la même que pour vos autres prestations).

Le choix dépend souvent de votre structure. Un auto-entrepreneur, par exemple, a tout intérêt à privilégier les débours pour éviter que son chiffre d'affaires ne grimpe artificiellement et ne le fasse basculer au-delà des seuils.

Le barème kilométrique : votre repère pour le calcul

Lorsque vous utilisez votre véhicule personnel, comment fixer un prix juste ? Il existe une référence officielle : le barème kilométrique, publié chaque année par l'administration fiscale. Même s'il n'est pas obligatoire dans une relation commerciale, il constitue une base de calcul crédible et facilement justifiable.

Par exemple, pour une voiture de 5 CV, le taux pour 2024 est de 0,636 € par kilomètre (pour moins de 5 000 km parcourus dans l'année). Utiliser ce barème montre votre sérieux. Pour creuser le sujet, n'hésitez pas à consulter des guides détaillés sur la facturation des frais kilométriques.

La règle d'or : Un accord clair et écrit dès le devis est votre meilleure assurance contre les malentendus. Le client ne doit jamais avoir la surprise de découvrir les frais de déplacement sur la facture finale.

En intégrant clairement votre méthode de calcul dans vos conditions générales de vente et sur chaque devis, vous posez les bases d'une relation de confiance. Peu importe que vous choisissiez un forfait, un remboursement au réel ou des débours, l'essentiel est que les règles du jeu soient connues et acceptées avant même le début de la mission.

Quelle méthode choisir pour calculer vos frais de déplacement ?

Choisir comment vous allez calculer et facturer vos frais de déplacement n'est pas qu'une question de chiffres. C'est une décision stratégique. Il faut trouver le bon équilibre entre une gestion simple pour vous, un calcul juste pour votre trésorerie, et une transparence totale pour votre client.

Concrètement, trois grandes approches s'offrent à vous : la facturation au réel, l'application des indemnités kilométriques, ou la mise en place d'un forfait. Chacune a ses forces et ses faiblesses. La meilleure méthode dépendra vraiment de la nature de vos missions, de votre statut, et de la relation que vous entretenez avec vos clients.

Passons-les en revue pour que vous puissiez faire le bon choix.

La facturation au réel : la transparence avant tout

C'est la méthode la plus directe : vous facturez au client chaque euro que vous avez réellement dépensé, preuves à l'appui. On ne peut pas faire plus transparent, puisque le montant correspond exactement aux frais que vous avez engagés pour la mission.

Prenons un cas concret. Un consultant lillois part auditer un client à Marseille pendant trois jours. Les dépenses peuvent vite grimper :

- Billets de train A/R : 350 €

- Nuits d'hôtel : 280 €

- Repas sur place : 120 €

- Tickets de métro et taxi : 45 €

Avec la méthode au réel, il lui suffira de présenter les factures correspondantes pour se faire rembourser l'intégralité des 795 €. C'est une approche idéale pour les déplacements longs, complexes ou avec des imprévus, là où un forfait serait un vrai casse-tête à estimer. Le seul bémol, c'est la paperasse : il faut être méticuleux, collecter chaque reçu, tout conserver et tout présenter.

Mon conseil d'expert : utilisez une application mobile pour scanner vos justificatifs au fur et à mesure. Ça évite de perdre un ticket de caisse au fond d'un sac et ça rend la préparation de la note de frais beaucoup moins pénible.

Cette rigueur est souvent très appréciée des grands groupes, habitués à ce genre de processus. C'est un vrai gage de professionnalisme qui lève toute ambiguïté sur les sommes facturées.

Les indemnités kilométriques : une base de calcul standard et reconnue

Si vous utilisez votre voiture personnelle pour vos déplacements professionnels, les indemnités kilométriques (IK) sont souvent la solution la plus pertinente. Cette méthode s'appuie sur le barème officiel publié chaque année par l'administration fiscale, ce qui lui donne une légitimité que personne ne peut contester.

Ce barème n'est pas juste un "prix au kilomètre". Il est conçu pour couvrir l'ensemble des frais liés à l'usage de votre véhicule :

- L'usure générale et la perte de valeur (dépréciation)

- L'entretien et les réparations

- Le changement des pneus

- Le carburant

- Votre prime d'assurance

Le calcul est on ne peut plus simple : Distance parcourue (en km, aller-retour) x Taux du barème kilométrique. Ce fameux taux dépend de la puissance fiscale de votre voiture (les "chevaux fiscaux") et du total de kilomètres que vous parcourez sur l'année.

Un exemple pour bien comprendre :

Un graphiste indépendant prend sa voiture de 5 CV pour aller chez un client à 50 km de chez lui. L'aller-retour représente donc 100 km. En appliquant le barème fiscal en vigueur (pour un total annuel de moins de 5 000 km), le calcul est le suivant :100 km * 0,636 €/km = 63,60 €

Il n'a plus qu'à ajouter cette somme sur sa facture, en créant une ligne dédiée. Pour les auto-entrepreneurs, c'est une méthode particulièrement intéressante. Notre guide sur les frais kilométriques pour auto-entrepreneur détaille d'ailleurs les spécificités qui rendent cette approche si pratique pour ce statut.

Attention, ces barèmes ne sont pas gravés dans le marbre ! Ils sont régulièrement mis à jour. Par exemple, une revalorisation de 1,5 % des frais de route a été appliquée dès mars 2025 suite à un accord dans le secteur du transport routier. C'est une tendance à suivre de près si vous voulez que votre facturation de frais de déplacement au client reste juste. Pour les plus curieux, vous pouvez consulter les détails de la revalorisation des frais de route 2025 sur truckonline.pro.

Le forfait : la simplicité pour les trajets prévisibles

Côté administratif, on ne fait pas plus simple que le forfait. Le principe ? Vous définissez un montant fixe, convenu à l'avance avec votre client, pour couvrir vos déplacements. C'est la solution rêvée pour les interventions locales ou récurrentes, où les coûts varient peu et sont donc faciles à anticiper.

Imaginez un artisan plombier qui se déplace principalement dans un rayon de 20 km. Il peut tout à fait proposer un forfait unique "Déplacement et diagnostic" à 50 €. Que le client soit à 5 ou 15 km, le prix est le même.

Les avantages sont évidents :

- Simplicité pure : Pas de calculs savants, pas de justificatifs à traquer.

- Clarté totale : Le client sait exactement combien ça va lui coûter avant même votre arrivée.

- Prévisibilité : Pas de surprise, ni pour vous, ni pour votre client.

Le piège ? Il faut bien estimer ses coûts en amont. Si vous fixez un forfait trop bas, c'est vous qui perdez de l'argent. S'il est trop haut, vous risquez de faire fuir les clients. La clé est donc d'analyser vos anciens déplacements pour définir un montant réaliste et rentable.

Une bonne astuce est de créer un système de forfaits par zones géographiques :

- Zone 1 (0-15 km) : 30 €

- Zone 2 (16-30 km) : 50 €

- Zone 3 (> 30 km) : Facturation sur devis, basée sur les indemnités kilométriques.

Cette approche hybride est excellente. Elle garde la simplicité du forfait pour les trajets courants tout en offrant la précision nécessaire pour les plus longues distances. C'est le meilleur des deux mondes.

Comment intégrer les frais de déplacement dans vos factures

Vous avez fait vos calculs, la méthode est choisie et le montant est clair ? C'est parfait. Maintenant, il faut que tout ça apparaisse de manière limpide sur votre facture. C'est une étape à ne pas négliger : une ligne floue ou une erreur, et c'est le risque de voir le paiement retardé ou le client vous demander des comptes. La facturation des frais de déplacement doit être aussi transparente que le reste de vos services.

Le but est simple : le client doit comprendre en un clin d'œil ce qu'il paie. Pour ça, la meilleure approche est de créer une ligne bien distincte sur la facture pour ces frais. Surtout, ne les noyez pas dans le montant global de votre prestation. La transparence est toujours payante.

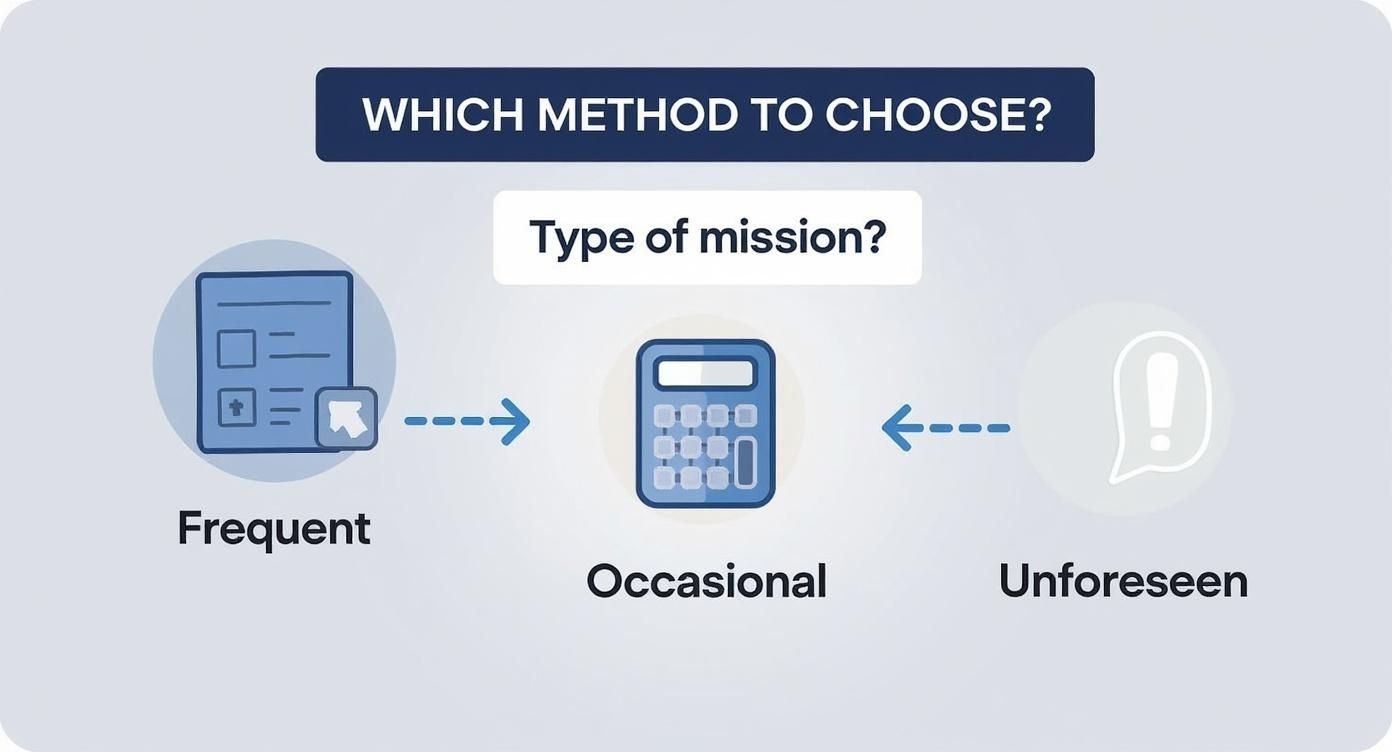

Ce petit schéma vous aidera à y voir plus clair sur la méthode à choisir en fonction de la mission.

Comme vous le voyez, le choix entre forfait, réel ou indemnités kilométriques dépend vraiment de la régularité et de la nature de vos déplacements.

Soigner le libellé : la clarté avant tout

La description que vous allez mettre sur cette ligne est essentielle. Un simple "Frais de déplacement" est un peu trop léger et peut soulever des questions. Soyez plus précis, ça évitera toute ambiguïté.

Voici quelques exemples concrets dont vous pouvez vous inspirer :

- Pour les indemnités kilométriques : "Frais kilométriques - Intervention du [Date] - Trajet [Ville de départ] / [Ville d'arrivée] (120 km A/R) x 0,636 €/km"

- Pour un forfait : "Forfait déplacement Zone 2 (15-30 km) - Mission [Nom de la mission]"

- Pour un remboursement au réel : "Remboursement des frais de déplacement (Mission [Nom de la mission]) - voir justificatifs n°1 à n°4"

L'idée, c'est de donner les clés du calcul directement sur la facture. Le client peut ainsi vérifier par lui-même, ce qui renforce la confiance et montre votre professionnalisme.

Le conseil du pro : Dans votre logiciel de facturation comme Bizyness, créez des articles ou des prestations prédéfinies pour chaque type de frais. Vous gagnerez un temps fou et serez certain que le libellé est toujours impeccable, sans avoir à tout réécrire à chaque fois.

Le casse-tête de la TVA : comment s'y retrouver ?

La TVA sur les frais de déplacement, c'est souvent là que le bât blesse. La règle est pourtant simple, mais elle dépend de la méthode de facturation que vous avez choisie.

Si vous facturez au forfait ou au réel, ces frais sont vus comme un prolongement de votre service. Ils doivent donc être soumis au même taux de TVA que votre prestation principale. Par exemple, si vous facturez du conseil à 20 %, votre forfait déplacement sera lui aussi soumis à une TVA de 20 %.

Par contre, c'est différent pour les indemnités kilométriques qui se basent sur le barème fiscal. L'administration considère que ce barème inclut déjà toutes les taxes (il est "TTC", en quelque sorte) et qu'il s'agit d'un simple remboursement. Conséquence : pas de TVA à appliquer sur une ligne de frais calculée avec le barème kilométrique officiel.

Pour faire simple :

- Facturation au forfait : Soumis à la TVA de votre prestation.

- Facturation au réel : Soumis à la TVA de votre prestation.

- Indemnités Kilométriques (barème fiscal) : Non soumis à la TVA.

- Débours : Jamais soumis à la TVA (ce ne sont pas des frais que vous refacturez, mais des avances).

La TVA sur le carburant a aussi ses propres subtilités. Pour creuser le sujet, notre guide sur la récupération de la TVA sur le carburant vous donnera toutes les infos pour bien optimiser vos déclarations.

Organiser vos justificatifs pour une comptabilité sereine

Facturer ses frais de déplacement à un client, c’est une chose. Le faire de manière juste et professionnelle, ça repose sur un pilier souvent négligé : une gestion documentaire impeccable. Sans justificatifs en bonne et due forme, même le calcul le plus précis peut être remis en question, que ce soit par votre client ou, pire, par l'administration fiscale.

Conserver précieusement chaque ticket de péage, facture d'essence ou reçu d’hôtel n'est pas qu'une simple formalité. C’est la preuve tangible qui légitime votre remboursement et garantit la conformité de votre compta. Une organisation rigoureuse est donc votre meilleure alliée.

Les documents indispensables à conserver

Pour chaque dépense que vous comptez refacturer, il vous faut une preuve. La nature du document varie, mais l'objectif est le même : prouver la réalité et le montant de la dépense.

Voici les pièces que vous devez absolument archiver :

- Pour les frais kilométriques : Ici, pas de facture directe. Vous devez donc pouvoir justifier la distance parcourue. Gardez sous la main une copie de la carte grise de votre véhicule et tenez un registre de vos trajets (date, client, lieux de départ et d'arrivée, distance).

- Pour les transports en commun : Conservez les billets de train, les cartes d'embarquement, ou les reçus de taxi et VTC.

- Pour tous les frais annexes : Les tickets de péage, les factures de carburant, les notes de restaurant et les factures d'hôtel sont évidemment essentiels.

Ça peut paraître fastidieux, mais c'est absolument crucial. Une étude Ipsos de 2025 montrait que 86 % des Français continuent de privilégier leur voiture personnelle. C'est dire l'importance de bien documenter les kilomètres parcourus, car c'est souvent le poste de dépense le plus fréquent et le plus scruté.

Passez au numérique pour plus d'efficacité

Franchement, l'époque des boîtes à chaussures qui débordent de tickets de caisse est révolue. Numériser vos justificatifs, ce n'est plus une option, mais une nécessité pour être plus efficace et sécuriser vos données. La loi reconnaît d'ailleurs la valeur probante des copies numériques, tant que certaines règles sont respectées.

Prenez le réflexe d'utiliser une application mobile pour scanner vos reçus à la seconde où vous les recevez. C'est tout bête, mais ça change la vie. Fini les pertes, les tickets qui s'effacent avec le temps, et le classement est fait instantanément.

Mon astuce personnelle : sur votre cloud, créez une arborescence de dossiers toute simple (par exemple : 2024 > Dépenses > [Nom du Client]). Scannez et nommez chaque justificatif de façon claire, comme

2024-10-26_Peage-A7_Client-Dupont.pdf. C'est un petit effort qui vous fera gagner des heures plus tard.

Des outils comme Bizyness vont encore plus loin. Ils ne se contentent pas de stocker vos justificatifs en sécurité ; ils vous permettent de les lier directement à une dépense enregistrée dans votre compta, puis de l'associer à la bonne facture client. Tout est centralisé. Ça simplifie radicalement le rapprochement bancaire et la préparation de vos déclarations.

Le traitement comptable de vos frais

Une fois que tout est bien organisé, il faut s’assurer que le traitement comptable est correct. Les écritures à passer ne sont pas les mêmes si vous optez pour la refacturation ou les débours.

- En cas de refacturation (forfait ou réel) : Les frais sont d'abord une charge pour votre entreprise (dans un compte de classe 6), puis deviennent un produit quand vous les facturez au client (dans un compte de classe 7).

- En cas de débours : Les sommes que vous avancez transitent par un compte de tiers (classe 4). Elles ne sont ni une charge, ni un produit pour vous.

Bien comprendre ces mécanismes est fondamental pour une comptabilité juste. Pour creuser le sujet, n'hésitez pas à jeter un œil à notre guide sur la comptabilisation des notes de frais, qui vous guidera pas à pas.

Au final, une gestion rigoureuse de vos justificatifs transforme une contrainte administrative en un véritable atout. Elle renforce votre crédibilité auprès de vos clients, sécurise votre situation en cas de contrôle et vous donne une vision claire de la rentabilité de chaque mission. C'est un investissement en temps qui paie toujours.

Gérer les situations et cas particuliers

La théorie, c'est bien beau, mais la réalité du terrain est souvent plus complexe. Chaque statut d'entreprise, chaque mission apporte son lot de subtilités. Il faut donc savoir jongler avec les règles pour rester en conformité sans sacrifier sa rentabilité.

Naviguer entre les obligations légales et optimiser sa gestion demande un peu de rigueur. D'ailleurs, cette logique s'applique à bien des domaines administratifs et fiscaux. Par exemple, comprendre les démarches pour transformer un local commercial en habitation montre bien comment il faut savoir aborder des réglementations précises pour mener un projet à bien.

Le cas du micro-entrepreneur : un vrai casse-tête ?

Pour un micro-entrepreneur, la gestion des frais de déplacement est un enjeu stratégique. On ne peut pas le dire autrement. Le point crucial à retenir, c'est que vos frais ne sont pas déductibles. Ils font partie intégrante de votre chiffre d'affaires déclaré, celui qui sert de base au calcul de vos cotisations et de vos impôts.

Refacturer vos frais de la manière classique, en les ajoutant simplement sur une ligne de votre facture, est un piège. Pourquoi ? Parce que ça gonfle artificiellement votre CA. Vous risquez de dépasser les seuils, et vous paierez des charges sur des sommes qui ne sont que le remboursement de vos dépenses.

La meilleure solution pour un micro-entrepreneur s'appelle la note de débours. Le principe est simple : vous demandez à ce que les factures (hôtel, billet de train...) soient établies directement au nom de votre client. Vous les payez, puis vous lui demandez le remboursement à l'euro près, justificatifs à l'appui. Ces sommes ne transitent pas par votre chiffre d'affaires. C'est une simple avance de trésorerie, totalement neutre pour vos cotisations.

Évidemment, pour les indemnités kilométriques, impossible de faire une note de débours. Dans ce cas, il faut bien les inclure dans la facture. Mon conseil : majorez légèrement votre taux kilométrique ou votre tarif global pour anticiper et compenser les charges que vous paierez dessus.

Missions à l'étranger et frais annexes

Quand une mission vous fait passer les frontières, la complexité monte d'un cran. La gestion des devises et de la TVA intracommunautaire demande une attention toute particulière.

- Jongler avec les devises : Vous avez engagé des dépenses en dollars ou en livres sterling ? Vous devez les convertir en euros sur votre facture. Prenez le taux de change officiel du jour de la dépense ou celui du jour où vous facturez. L'important est de choisir une méthode et de vous y tenir.

- La fameuse TVA intracommunautaire : Si votre client est un professionnel basé dans l'Union européenne, c'est le mécanisme d'autoliquidation qui s'applique. Concrètement, vous facturez Hors Taxe (HT). Pensez bien à mentionner votre numéro de TVA intracommunautaire et celui de votre client sur la facture, c'est obligatoire.

Pour tous les frais annexes comme l'hôtel ou les repas, la transparence est reine. Refacturez "au réel" et joignez systématiquement les justificatifs à votre facture. C'est la meilleure façon d'éviter les discussions et de bâtir une relation de confiance.

Astuces pour les pros toujours sur la route

Que vous soyez consultant, photographe ou artisan dans le BTP, votre bureau est souvent votre voiture. Une gestion hasardeuse de vos frais de déplacement peut vite venir grignoter vos marges.

Voici quelques stratégies qui ont fait leurs preuves :

- Créez des forfaits par zone : Pour vos déplacements récurrents dans un secteur défini, mettez en place une grille simple. Par exemple : Zone 1 (moins de 20 km), Zone 2 (de 20 à 50 km), etc. C'est limpide pour le client et ça vous fait gagner un temps fou.

- Adoptez un outil de suivi : Ne comptez pas sur votre mémoire. Une application mobile qui trace vos kilomètres par GPS et vous permet de scanner vos reçus à la volée change la vie. Des logiciels comme Bizyness peuvent ensuite récupérer ces données pour les intégrer directement à vos factures.

- Anticipez dès le devis : Soyez le plus précis possible en amont. Mentionnez une estimation détaillée des frais de déplacement, même si elle doit être affinée par la suite. Une ligne "Provision pour frais de déplacement" est bien plus professionnelle qu'une mauvaise surprise sur la facture finale.

- Réévaluez vos coûts : Le prix du carburant grimpe, les péages augmentent... Prenez le temps, tous les trimestres, de vérifier que vos forfaits ou votre taux au kilomètre collent toujours à la réalité de vos dépenses.

En intégrant ces réflexes, vous transformez ce qui ressemble à une corvée administrative en un véritable levier pour votre rentabilité et votre image de marque.

Vos questions, nos réponses sur la facturation des déplacements

Facturer ses frais de déplacement, ça peut vite devenir un casse-tête. Pour vous aider à y voir plus clair, j'ai regroupé ici les questions qui reviennent le plus souvent chez les indépendants et les chefs d'entreprise.

L'idée, c'est de vous donner des réponses concrètes pour que vous puissiez gérer ça sereinement, sans vous prendre la tête.

Est-ce que je peux vraiment facturer mes déplacements à chaque fois ?

Oui, sans hésiter. Tout professionnel a le droit de facturer les frais qu'il engage pour se rendre chez un client ou sur un lieu d'intervention. C'est même une pratique tout à fait normale pour protéger votre marge.

Le seul impératif ? La transparence. Votre client doit être au courant avant de s'engager. Pensez donc à l'indiquer clairement sur votre devis, soit avec une ligne dédiée, soit dans vos conditions générales de vente. C'est le meilleur moyen d'éviter les mauvaises surprises et les discussions interminables.

Les justificatifs, c'est obligatoire tout le temps ?

Ça dépend de la méthode que vous choisissez. Si vous facturez au réel, alors oui, les justificatifs sont indispensables. Tickets de péage, notes de restaurant, factures d'hôtel... C'est la preuve concrète de la dépense que vous présentez à votre client.

Par contre, si vous partez sur un forfait ou que vous utilisez le barème des indemnités kilométriques, votre client n'a pas besoin de ces justificatifs. Le montant est déjà fixé et accepté. Attention, cela ne vous dispense pas de conserver précieusement toutes les preuves de vos déplacements pour votre propre comptabilité. Un contrôle fiscal est vite arrivé.

Le cas particulier des micro-entrepreneurs : si vous utilisez la méthode des débours, vous devez impérativement joindre les factures originales, établies au nom de votre client. C'est ce qui prouve qu'il ne s'agit que d'une avance de frais et non de chiffre d'affaires à déclarer.

Que faire si les frais dépassent ce qui était prévu ?

Un embouteillage monstre, un imprévu sur un chantier qui vous oblige à rester une nuit de plus... les aléas du métier ! Si vos frais réels grimpent et dépassent l'estimation du devis, le mot d'ordre est : communication.

N'attendez surtout pas l'envoi de la facture finale pour annoncer la mauvaise nouvelle. Prévenez votre client le plus tôt possible. Expliquez-lui calmement la situation et proposez-lui un avenant au devis pour acter ce coût supplémentaire. En agissant ainsi, vous transformez ce qui pourrait être une source de conflit en une simple formalité administrative et vous préservez votre relation client.

Gérer la facturation de vos frais de déplacement et toute votre paperasse ne devrait pas vous prendre tout votre temps. Avec un outil comme Bizyness, vous pouvez créer des devis et des factures impeccables en quelques clics, en intégrant facilement toutes vos lignes de coûts.

Passez moins de temps sur l'administratif et plus de temps sur ce que vous faites de mieux. Jetez un œil à ce que Bizyness peut faire pour simplifier votre quotidien.