En micro-entreprise, les obligations comptables peuvent se résumer à trois fondamentaux : tenir un livre des recettes, éditer des factures dans les règles de l'art, et bien sûr, déclarer son chiffre d'affaires. Loin d'être une simple formalité, cette comptabilité simplifiée est justement pensée pour que vous puissiez la gérer vous-même, sans avoir besoin d'un expert.

Démarrer sans stress avec la comptabilité micro entreprise

Se lancer dans l'aventure de l'entrepreneuriat est souvent grisant, mais la simple évocation du mot "comptabilité" peut vite faire retomber l'enthousiasme. Beaucoup choisissent le statut de micro-entrepreneur pour sa fameuse simplicité, en imaginant parfois à tort qu'il n'y a aucune règle administrative à suivre. La réalité est un peu différente : le régime est bien "allégé", mais pas inexistant.

Le secret est de changer de point de vue. Au lieu de percevoir les obligations comptables de la micro-entreprise comme une corvée, voyez-les comme les fondations solides de votre activité. Une bonne gestion, c'est avant tout un outil puissant pour piloter votre business, savoir où vous en êtes financièrement et préparer l'avenir.

Les trois piliers d'une gestion saine

La comptabilité d'un micro-entrepreneur s'appuie sur des principes simples, mais essentiels. En les maîtrisant dès le départ, vous vous éviterez bien des maux de tête et des heures perdues à rattraper des erreurs.

- Le suivi rigoureux des recettes : C'est le cœur du réacteur. Chaque centime que vous encaissez doit être noté quelque part.

- Une facturation irréprochable : Vos factures ne sont pas juste des bouts de papier ; elles sont la vitrine de votre sérieux et une obligation légale très encadrée.

- Des déclarations ponctuelles : Déclarer votre chiffre d'affaires à l'URSSAF est un rendez-vous à ne jamais manquer, même si vous n'avez rien gagné.

L'idée n'est pas de vous transformer en expert-comptable du jour au lendemain, mais de mettre en place une routine simple et efficace. En faisant de ces tâches des habitudes, vous gardez l'esprit libre pour ce qui compte vraiment : développer votre activité et chouchouter vos clients.

Ces trois piliers ne sont pas des boulets à traîner. Au contraire, ce sont des alliés pour votre croissance. Ils vous donnent une vision claire de votre trésorerie, vous aident à prendre les bonnes décisions et sécurisent votre activité en cas de contrôle. Il existe d'ailleurs d'excellentes astuces sur comment faire sa comptabilité seul qui peuvent vous faire gagner un temps précieux.

En adoptant une bonne organisation dès le premier jour, vous construisez une base saine pour votre succès.

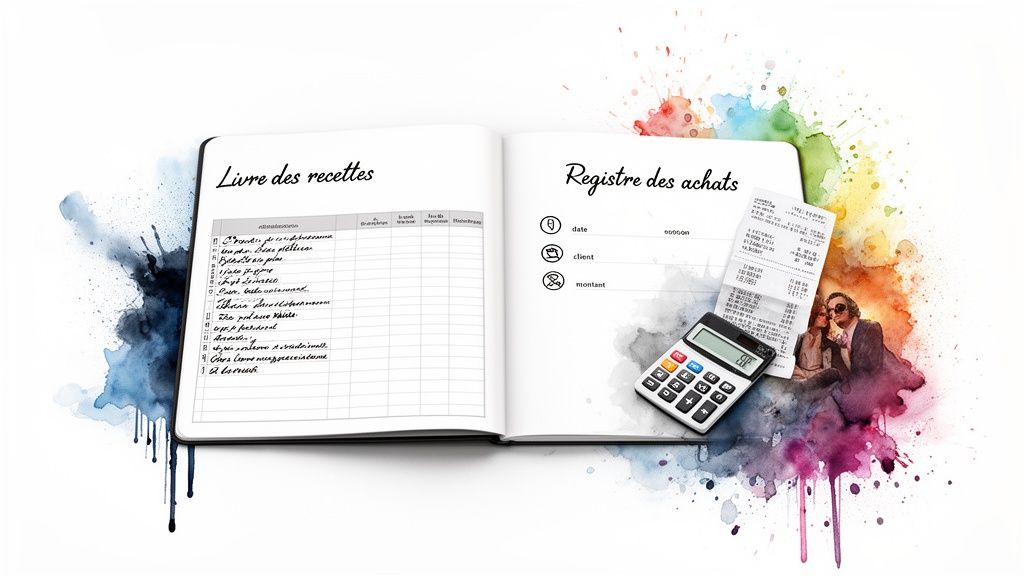

Le duo gagnant : maîtriser le livre des recettes et le registre des achats

Au cœur de la comptabilité d'une micro-entreprise, il y a deux documents clés : le livre des recettes et, dans certains cas, le registre des achats. Pensez-y comme le carnet de bord de votre activité. Ils ne sont pas là juste pour l'administration ; ils sont le reflet fidèle de votre santé financière et vos meilleurs alliés pour piloter votre business au quotidien.

Le secret, c'est la régularité. En notant tout au fur et à mesure, ce qui pourrait sembler une corvée devient une simple habitude qui prend quelques minutes. Croyez-moi, cette discipline vous évitera un stress monstre et des heures de rattrapage juste avant de devoir faire votre déclaration à l'URSSAF.

Le livre des recettes : votre journal de bord financier, une obligation pour tous

Quel que soit votre métier, le livre des recettes est absolument non négociable. C'est le document de base qui suit à la trace, et dans l'ordre chronologique, toutes les sommes que vous encaissez. C'est la preuve irréfutable de votre chiffre d'affaires.

Pour qu'il soit valable aux yeux de l'administration, chaque entrée doit être précise. Une simple ligne par paiement suffit, à condition qu'elle contienne tout ce qu'il faut.

Voici les informations à ne jamais oublier :

- La date de l'encaissement : Le jour précis où l'argent est arrivé sur votre compte.

- La référence de la facture : Le numéro unique de la facture correspondante.

- Le nom du client : Qui vous a payé ? Une personne ou une entreprise.

- La nature de la prestation : Une courte description de ce que vous avez vendu ou fait.

- Le montant encaissé : La somme exacte que vous avez reçue.

- Le mode de règlement : Virement, chèque, espèces, carte bancaire…

Exemple concret pour un développeur web :

- Date : 15/07/2024

- Réf. facture : FACT2024-032

- Client : SARL Dupont

- Nature : Création site vitrine

- Montant : 1 200 €

- Mode : Virement

Ce suivi rigoureux n'est pas qu'une obligation légale. C'est aussi un super outil pour voir d'où vient votre argent et quels sont vos meilleurs clients.

Le registre des achats : un outil précieux (et parfois obligatoire)

Un second document s'ajoute à la liste si votre activité consiste à vendre des marchandises, des fournitures, de la nourriture (sur place ou à emporter) ou des prestations d'hébergement. Il s'agit du registre des achats. Pour la plupart des prestataires de services (consultants, rédacteurs, coachs…), il n'est pas nécessaire.

Ce registre, c'est tout simplement la liste chronologique de toutes les dépenses réalisées spécifiquement pour les besoins de votre activité. Il est indispensable pour y voir clair dans vos coûts et, surtout, pour calculer vos vraies marges.

Chaque dépense doit être détaillée avec soin :

- La date de l'achat et son montant.

- Le nom du fournisseur.

- La nature de l'achat (ex : stock de matières premières, petit matériel).

- Le mode de paiement que vous avez utilisé.

- La référence du justificatif (la facture de votre fournisseur, un ticket de caisse).

Exemple concret pour une créatrice de bijoux en ligne :

- Date : 10/07/2024

- Réf. pièce : FACT-FOURN-987

- Fournisseur : Perles & Co

- Nature : Achat de perles et apprêts en argent

- Montant : 350 €

- Mode : Carte bancaire

Structure du livre des recettes et du registre des achats

Pour vous aider à visualiser comment organiser ces informations, voici un tableau récapitulatif. C'est la structure de base que vous pouvez utiliser, que ce soit sur un cahier, un tableur ou un logiciel de comptabilité.

Avoir cette structure claire en tête vous assure de ne rien oublier et de rester parfaitement en règle en cas de contrôle.

Le régime de la micro-entreprise est conçu pour être simple, mais "simple" ne veut pas dire "sans règles". La tenue de ces registres est une exigence à prendre très au sérieux, tout comme la déclaration de votre chiffre d'affaires. Ne pas le faire vous expose à des pénalités. Pour creuser le sujet, le site officiel entreprendre.service-public.fr est une mine d'informations fiables.

En fin de compte, des registres bien tenus sont votre meilleure protection. Ils prouvent votre bonne foi et le sérieux de votre gestion, vous laissant l'esprit tranquille pour vous concentrer sur ce qui compte vraiment : faire grandir votre activité.

Établir des factures dans les règles de l’art (et se préparer à la révolution électronique)

Une facture, ce n'est pas juste un bout de papier pour réclamer son dû. Voyez-la plutôt comme la carte de visite de votre professionnalisme. C'est le document qui scelle une transaction et, surtout, une pièce comptable qui doit respecter des règles très précises. Une simple mention qui manque, une petite erreur, et c'est votre crédibilité qui en prend un coup, sans parler des risques de sanctions financières en cas de contrôle.

Pensez à chaque facture comme une preuve concrète de votre sérieux. Pour vos clients, c'est un gage de confiance. Pour l'administration, c'est la justification de vos revenus. Bref, prendre le temps de créer des factures impeccables n'est jamais une perte de temps, mais un véritable investissement pour la santé de votre activité.

La checklist pour une facture parfaite

Pour être certain de ne rien oublier, voici la liste des informations qui doivent absolument figurer sur chacune de vos factures. L'astuce ? Utiliser un logiciel de facturation comme Bizyness, qui intègre automatiquement toutes ces mentions légales. C'est la tranquillité d'esprit assurée.

- Votre identité complète : Nom, prénom, et l'adresse de votre micro-entreprise.

- Votre numéro SIREN : C'est l'immatriculation unique de votre entreprise.

- La mention "EI" ou "Entrepreneur Individuel" : Obligatoire, à placer juste avant ou après votre nom.

- L'identité de votre client : Son nom et son adresse. S'il s'agit d'un pro, ajoutez sa raison sociale et l'adresse de son siège.

- Le numéro de la facture : Il doit être unique et suivre une logique chronologique sans trou (par exemple : F2024-001, F2024-002, etc.).

- La date d'émission de la facture.

- La date de la vente ou de la fin de la prestation.

- Le détail de la prestation ou du produit : Soyez précis sur la description, la quantité et le prix unitaire hors taxes.

- Le montant total à régler.

- La mention concernant la TVA : Si vous êtes en franchise en base, vous devez écrire : "TVA non applicable, art. 293 B du CGI".

Attention, une facture non conforme peut vous coûter cher. L'amende est de 15 € par mention manquante ou incorrecte, avec un plafond fixé au quart du montant total de la facture. Sur une facture de 1 000 €, une série d'oublis peut donc vous coûter jusqu'à 250 €.

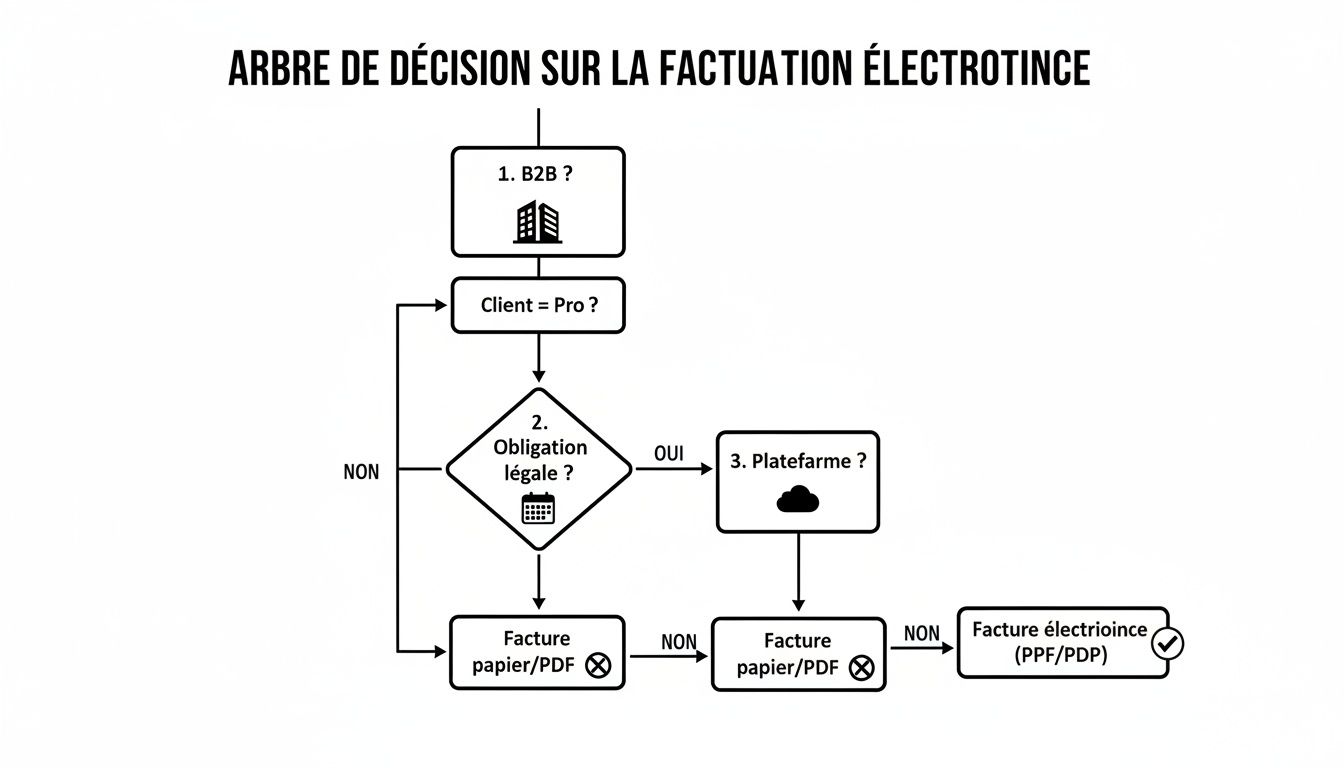

Préparez-vous : la facturation électronique arrive

Au-delà des règles actuelles, une petite révolution se prépare pour tous les entrepreneurs, y compris les micro-entrepreneurs. La facturation électronique va devenir la norme pour toutes les transactions entre professionnels (B2B). Et non, il ne s'agira plus d'envoyer un simple PDF par e-mail. Il faudra passer par des plateformes certifiées pour émettre, envoyer et recevoir des factures dans un format numérique standardisé.

L'objectif de cette réforme est triple : simplifier les déclarations de TVA, combattre la fraude et moderniser l'économie. Pour vous, c'est une belle opportunité d'automatiser une partie de votre gestion administrative et de sécuriser vos échanges commerciaux.

Le calendrier est déjà fixé. Il y aura une obligation de recevoir des factures électroniques dès le 1er septembre 2026, puis une obligation d’en émettre à partir du 1er septembre 2027. Concrètement, cela veut dire que vous devrez être équipé d'une solution de facturation compatible. D'ailleurs, des études menées par des plateformes comme Bizyness montrent que cette transition peut faire gagner 20 à 40 % de temps sur la gestion des factures pour les micro-entreprises.

N'attendez pas le dernier moment. En vous équipant dès maintenant d'un outil adapté, vous transformez une future contrainte en un avantage immédiat. Pour tout comprendre sur ce qui vous attend, plongez dans notre guide complet sur la facturation électronique pour auto-entrepreneur et abordez ce changement l'esprit serein.

Naviguer entre les seuils de TVA sans mauvaise surprise

La gestion de la TVA, c'est souvent le premier grand virage dans la vie d'une micro-entreprise. Au début, tout est simple grâce à la franchise en base de TVA. Concrètement, ça veut dire que vous ne la facturez pas à vos clients. Un sacré avantage pour proposer des tarifs attractifs et se lancer sans se noyer dans la paperasse.

Mais attention, ce cadeau fiscal n'est pas éternel. Il est directement lié à votre chiffre d'affaires, et l'administration fiscale a mis en place des plafonds très clairs. Garder un œil sur ces seuils est donc l'une des obligations comptables en micro-entreprise les plus critiques. C’est la clé pour piloter votre croissance sereinement.

Comprendre les fameux seuils de la franchise en base

Pour bien s'y retrouver, il faut savoir qu'il n'y a pas un, mais deux seuils de TVA à surveiller : le seuil de base et le seuil majoré, qu'on appelle aussi le seuil de tolérance. C'est le franchissement de l'un ou de l'autre qui vous fera basculer dans le monde de la TVA.

- Le seuil de base : C'est la limite « normale » de chiffre d'affaires annuel. Tant que vous restez en dessous, tout va bien, vous êtes en franchise.

- Le seuil majoré : C'est une limite supérieure. Si vous la dépassez en cours d'année, l'application de la TVA devient immédiate. C'est le signal d'alerte rouge.

Dépasser le premier seuil sans toucher le second, c'est comme un avertissement. L'administration vous accorde un sursis, mais vous dit clairement : "Préparez-vous, le changement arrive !". C'est le moment parfait pour commencer à revoir vos tarifs et votre organisation.

Le tableau ci-dessous résume ces chiffres à connaître par cœur pour éviter les mauvaises surprises.

Synthèse des seuils de TVA en micro-entreprise

Ce tableau est votre boussole. Il vous permet de savoir exactement où vous vous situez et ce qui vous attend si votre activité décolle plus vite que prévu.

Que se passe-t-il concrètement quand on dépasse ?

Sortir de la franchise de TVA, ce n'est pas une punition. Au contraire, c'est la preuve que votre affaire tourne bien ! Par contre, ce changement a des impacts directs sur votre trésorerie et votre gestion, et mieux vaut être prêt.

Le timing pour commencer à facturer la TVA va dépendre du seuil que vous avez franchi. Si votre chiffre d'affaires se situe entre le seuil de base et le seuil majoré, vous avez un peu de répit. Par exemple, un prestataire de services qui encaisse 38 000 € devra commencer à facturer la TVA à partir du 1er janvier de l'année suivante.

En revanche, si vous pulvérisez le plafond et dépassez le seuil majoré... la situation devient bien plus urgente.

Vous devenez redevable de la TVA dès le premier jour du mois de dépassement. Cela signifie que toutes les factures émises à partir de cette date doivent inclure la TVA. Oui, même celles qui correspondent à des missions commencées avant !

Ce passage à la TVA transforme votre quotidien d'entrepreneur. Il faudra :

- Demander sans tarder un numéro de TVA intracommunautaire à votre Service des Impôts des Entreprises (SIE).

- Modifier tous vos modèles de factures pour y faire apparaître le taux de TVA et le montant collecté.

- Choisir un régime de TVA (souvent le régime simplifié au début) pour faire vos déclarations.

Le schéma ci-dessous vous donne une idée d'une autre grande échéance à venir : la facturation électronique.

Comme pour la TVA, l'anticipation est votre meilleure alliée pour vous adapter sans stress à ces nouvelles règles du jeu, qui impacteront tout le monde à terme. Pour en savoir plus, n'hésitez pas à consulter les évolutions prévues pour les auto-entrepreneurs en 2025.

Deux exemples concrets pour tout comprendre

Pour que ce soit plus parlant, mettons-nous en situation.

Scénario 1 : Un consultant en marketing (prestation de services)

Ce consultant facture environ 3 000 € par mois. Fin octobre, son chiffre d'affaires cumulé est de 30 000 €. En novembre, il décroche un gros contrat et encaisse une facture de 8 000 €, ce qui pousse son CA annuel à 38 000 €. Il a dépassé le seuil de base (36 800 €), mais reste sous le seuil majoré (39 100 €). Il finira donc son année en franchise, mais devra obligatoirement facturer la TVA dès le 1er janvier suivant.

Scénario 2 : Une boutique en ligne de bijoux (vente de marchandises)

La gérante cartonne pendant le Black Friday. Le 28 novembre, une commande fait passer son CA annuel à 102 000 €. Elle vient de dépasser le seuil majoré de 101 000 €. La conséquence est immédiate : toutes les factures qu'elle a émises depuis le 1er novembre doivent être rectifiées pour y ajouter la TVA. C'est un vrai casse-tête si on n'est pas préparé.

Anticiper ce passage est vital. Prévenez vos clients que vos tarifs vont augmenter (du montant de la TVA), mettez à jour vos devis en cours et, surtout, équipez-vous d'un outil qui vous fait gagner du temps. Un logiciel comme Bizyness peut automatiser le calcul de la TVA et générer les déclarations, transformant ce qui ressemble à une montagne administrative en une simple étape de votre développement.

Déclarer son chiffre d'affaires et payer ses cotisations sans erreur

Une fois que vous avez bien tenu votre livre des recettes, il est temps de passer à l’étape suivante : la déclaration de votre chiffre d’affaires. C’est un moment crucial où tout votre travail de suivi prend son sens. Loin d’être une simple corvée administrative, cette déclaration est la pierre angulaire de votre relation avec l’URSSAF et l'administration fiscale.

C'est un rendez-vous régulier, dont vous avez choisi la fréquence (mensuelle ou trimestrielle) lors de la création de votre micro-entreprise. Peu importe votre choix, la ponctualité est de mise. La bonne nouvelle, c'est que tout se fait en ligne, sur le site de l'URSSAF dédié aux auto-entrepreneurs.

Quand et comment faire sa déclaration URSSAF ?

Le processus est pensé pour être simple, mais il ne tolère aucune imprécision. Chaque déclaration est une étape essentielle pour rester en règle et éviter les pénalités qui, croyez-moi, peuvent vite chiffrer.

Concrètement, voici comment ça se passe :

- Connectez-vous sur votre espace personnel du site autoentrepreneur.urssaf.fr. Considérez-le comme votre tableau de bord officiel.

- Rendez-vous dans la rubrique « Déclarer et payer » et choisissez la période que vous devez déclarer (le mois ou le trimestre qui vient de se terminer).

- Indiquez le chiffre d'affaires réellement encaissé dans les cases correspondantes. C'est là qu'il faut être vigilant : il est impératif de bien séparer les revenus issus de la vente de marchandises (BIC) de ceux des prestations de services (BIC ou BNC), car les taux de cotisations ne sont pas du tout les mêmes.

- Validez, et c'est tout ! Le montant de vos cotisations sociales est alors calculé automatiquement par le système.

Un point fondamental à bien intégrer : vous déclarez l'argent que vous avez effectivement reçu sur votre compte pendant la période, pas le montant que vous avez facturé. Si un client vous règle en juillet une facture émise en juin, ce revenu doit être déclaré sur la période de juillet (ou au troisième trimestre).

Une règle d'or à ne jamais oublier : la déclaration est obligatoire même si votre chiffre d'affaires est de 0 €. Un oubli, même pour un chiffre d'affaires nul, vous coûtera une pénalité fixe de 58 € par déclaration manquante.

Comprendre le calcul de vos cotisations et l'option du versement libératoire

Une fois votre chiffre d'affaires déclaré, l'URSSAF applique un taux de cotisation fixe pour déterminer ce que vous devez payer. Ce pourcentage, qui dépend de la nature exacte de votre activité, couvre toute votre protection sociale (maladie, retraite, allocations familiales...).

Pour vous donner un ordre d'idée :

- Ventes de marchandises (BIC) : Environ 12,3 %.

- Prestations de services commerciales et artisanales (BIC) : Environ 21,2 %.

- Autres prestations de services et professions libérales (BNC) : Environ 21,1 %.

Par défaut, l'impôt sur le revenu est prélevé à part, une fois par an, après application d'un abattement forfaitaire sur votre chiffre d'affaires. Mais il existe une option fiscale très intéressante pour simplifier les choses : le versement libératoire de l'impôt sur le revenu.

En choisissant cette option, vous payez votre impôt sur le revenu en même temps que vos cotisations sociales, chaque mois ou chaque trimestre. Un petit pourcentage s'ajoute alors à votre taux de cotisations :

- +1 % pour les activités de vente.

- +1,7 % pour les prestations de services BIC.

- +2,2 % pour les activités BNC.

Cette option (soumise à des conditions de revenus) permet de lisser votre impôt sur toute l'année. C’est une excellente stratégie pour mieux maîtriser sa trésorerie et dire adieu à la grosse régularisation fiscale de fin d'année.

S'appuyer sur un outil comme Bizyness peut vous changer la vie. Le logiciel ne se contente pas de suivre vos encaissements en temps réel ; il peut aussi préparer vos déclarations en amont. Vous êtes ainsi certain de ne jamais manquer une échéance et de toujours déclarer les bons montants, dans les bonnes cases. La tranquillité d'esprit, tout simplement.

Archiver ses documents pour rester serein en cas de contrôle

Factures envoyées, livre de recettes à jour... on pourrait croire que le travail est fini. Mais une dernière étape, souvent négligée et pourtant capitale, vous attend : l'archivage. Ce n'est pas la tâche la plus excitante, c'est vrai, mais considérez-la comme votre meilleure assurance anti-stress en cas de contrôle.

N'oubliez pas que l'administration fiscale et l'URSSAF peuvent remonter plusieurs années en arrière pour vérifier vos déclarations. Avoir des archives bien rangées n'est donc pas juste une bonne pratique, c'est une obligation légale qui témoigne du sérieux de votre gestion et de votre bonne foi.

Comprendre les durées de conservation légales

La loi fixe des délais de conservation très précis pour vos papiers professionnels. Ces durées varient selon le type de document, mais pour faire simple et être tranquille, visez une conservation de 10 ans pour tout ce qui est purement comptable.

- Factures clients et fournisseurs : Il faut les garder 10 ans après la clôture de l'exercice comptable concerné.

- Livre des recettes et registre des achats : Même combat, 10 ans après la toute dernière écriture.

- Déclarations de chiffre d'affaires (URSSAF) : Conservez-les pendant 3 ans, en plus de l'année en cours.

- Déclarations fiscales (impôts) : La règle est la même, 3 ans plus l'année actuelle.

Le passage au numérique est votre meilleur allié ici. Un archivage dématérialisé et sécurisé, avec des copies sur un cloud et un disque dur externe, vous protège contre la perte, le vol ou un simple dégât des eaux. C'est infiniment plus fiable et plus facile à gérer que des piles de classeurs qui prennent la poussière.

Que se passe-t-il concrètement lors d'un contrôle fiscal ?

Oubliez l'image d'Épinal du contrôle fiscal angoissant. La plupart du temps, c'est une simple vérification de routine. L'inspecteur veut s'assurer d'une chose : que le chiffre d'affaires que vous déclarez correspond bien à l'argent que vous avez réellement encaissé.

Pour ce faire, il va vous demander des justificatifs. Votre capacité à fournir ces documents rapidement, sans paniquer, est la clé. Une bonne organisation transforme cette étape en simple formalité. Voici ce que vous devez avoir sous la main :

- Vos factures de vente, bien numérotées et sans trou dans la série.

- Votre livre des recettes, tenu de manière chronologique.

- Vos relevés du compte bancaire dédié à votre activité.

- Vos déclarations de chiffre d'affaires.

En bref, des archives bien tenues sont le secret d'une vie d'entrepreneur sereine. Pour creuser le sujet, n'hésitez pas à lire notre article complet sur les documents comptables à conserver, qui vous donnera toutes les astuces pour un archivage sans faille.

Les questions que tout le monde se pose sur la compta en micro-entreprise

Quand on se lance, les questions sur la comptabilité sont nombreuses et tout à fait légitimes. On a souvent l'impression de naviguer à vue. Mettons les choses au clair en répondant aux interrogations les plus fréquentes, pour que vous puissiez piloter votre activité l'esprit tranquille.

Est-ce qu'un simple fichier Excel suffit pour ma compta ?

Sur le papier, oui. La loi vous autorise à utiliser un tableur, que ce soit Excel ou Google Sheets, pour tenir votre livre des recettes et votre registre des achats. L'essentiel est de respecter une règle d'or : tout doit être enregistré dans l'ordre chronologique, sans triche ni modification possible des lignes déjà validées.

Mais soyons honnêtes, c'est une solution qui montre vite ses limites. Un tableur ne vérifiera jamais si vos factures sont conformes, ne vous préviendra pas si vous flirtez avec les seuils de TVA, et ne vous aidera pas du tout pour la facturation électronique qui arrive à grands pas. Sans parler du risque d'erreur humaine, une simple faute de frappe peut vite arriver.

Que se passe-t-il si j'oublie une déclaration de chiffre d'affaires ?

Aïe. Oublier sa déclaration à l'URSSAF, même si vous n'avez rien encaissé, n'est jamais une bonne idée. L'administration ne laissera pas passer et appliquera une pénalité forfaitaire pour chaque oubli. Actuellement, elle est de 58 €.

Si l'oubli se prolonge et que vous ne réagissez pas, les choses se compliquent. L'URSSAF va alors estimer elle-même vos cotisations sociales, sur une base majorée et souvent bien plus élevée que la réalité. Cette taxation d'office peut vous coûter une petite fortune. La régularité est donc votre meilleure alliée.

Un oubli, ça arrive. Mais la récurrence, c'est là que le bât blesse. Un simple rappel dans votre téléphone ou votre agenda peut vous épargner des pénalités franchement évitables et le stress qui va avec.

Le compte bancaire dédié, c'est vraiment obligé ?

Oui, ça devient une obligation légale pure et simple dès que votre chiffre d'affaires dépasse 10 000 € par an, deux années de suite.

En dessous de ce seuil, ce n'est pas obligatoire, mais c'est une des meilleures habitudes à prendre dès le premier jour. Pourquoi ? Parce qu'un compte séparé change tout. Il trace une ligne claire entre vos finances pro et perso, ce qui simplifie énormément votre suivi et rend un éventuel contrôle fiscal beaucoup plus fluide. C'est un réflexe sain pour la santé de votre entreprise.

Dois-je vraiment prendre un expert-comptable ?

Absolument pas. Aucune loi ne vous y oblige en tant que micro-entrepreneur. Le régime a été pensé pour que vous puissiez gérer votre comptabilité de manière autonome et simple.

Cependant, son aide peut devenir très précieuse dans certains cas. Par exemple, si votre activité se développe et que vous passez à la TVA, si vous cumulez plusieurs types d'activités, ou si vous songez à changer de statut pour passer en société. Dans ces moments-là, quelques heures de conseil avec un expert peuvent être un excellent investissement pour sécuriser vos choix et optimiser votre fiscalité.

Gérer sa comptabilité ne devrait pas être un parcours du combattant. Avec un outil pensé pour les indépendants comme Bizyness, vous automatisez les tâches répétitives, vous sécurisez vos déclarations et, surtout, vous gagnez un temps fou pour vous consacrer à ce qui compte vraiment : développer votre activité. Voyez par vous-même comment simplifier votre quotidien sur https://www.bizyness.fr.