Le plan de comptes, c'est un peu la colonne vertébrale financière de votre boutique en ligne. C'est lui qui va traduire chaque vente, chaque frais et chaque commission en un langage que votre comptable comprendra. Autrement dit, il met de l'ordre dans le chaos financier pour garantir clarté et conformité.

Pourquoi un plan de comptes est vital pour votre e-commerce

Imaginez votre activité comme une immense bibliothèque. Chaque transaction – une vente sur Shopify, une commission prélevée par Amazon, des frais de paiement Stripe – est un livre. Sans un système de rangement clair, c'est l'anarchie assurée. Le plan de comptes, c'est justement ce système d'étagères et de sections qui permet de classer chaque livre à sa place.

Et croyez-moi, cette organisation n'est pas juste une formalité administrative. C'est un véritable atout stratégique.

La fondation d'une vision financière claire

Un plan de comptes bien pensé transforme des milliers de transactions brutes en informations digestes. Il vous donne les moyens de répondre, sans y passer des heures, à des questions essentielles :

- Quelle est la rentabilité réelle de mes ventes sur Amazon, une fois tous les frais déduits ?

- Combien ai-je dépensé en publicité sur chaque canal le mois dernier ?

- Quel est le montant exact de TVA que je dois déclarer et payer ?

Sans cette structure, trouver ces réponses s'apparente à de l'archéologie financière : un travail manuel, long et truffé d'erreurs potentielles.

Le plan de comptes est aussi le moteur de l'automatisation. Des outils comme Bizyness s'appuient sur cette logique pour classer automatiquement vos flux. Chaque vente est ainsi instantanément convertie en écriture comptable, sans que vous ayez à lever le petit doigt.

Un plan de comptes, ce n'est pas qu'un outil de conformité. C'est un véritable tableau de bord pour piloter votre activité. Il transforme la complexité de l'e-commerce en une vision claire de votre performance, vous aidant à prendre des décisions basées sur des données fiables.

Un héritage historique adapté à l'ère du numérique

Cette méthode d'organisation ne date pas d'hier. Le Plan Comptable Général (PCG) français, qui nous sert de modèle, a des racines historiques profondes. Sa première version a vu le jour en 1943, sous l'Occupation, pour les besoins d'une économie dirigée. Il a bien sûr évolué depuis, avec des révisions majeures en 1982, 1999 et 2014 pour coller aux réalités économiques modernes.

Pour un e-commerçant, comprendre le PCG est crucial : c'est ce qui structure les écritures automatisées des ventes, applique les bons comptes de TVA (classe 4) et prépare le Fichier des Écritures Comptables (FEC) exigé par l'administration. Cette rigueur permet d'éviter les erreurs manuelles qui, selon certaines études, touchent encore près de 30 % des PME. Si le sujet vous intéresse, vous pouvez plonger dans l'histoire passionnante de cet outil et son évolution.

En saisissant sa logique, vous ne faites pas que cocher une case légale. Vous mettez en place un système robuste pour suivre votre activité, sécuriser votre conformité fiscale et préparer sereinement votre croissance.

Décortiquons ensemble la structure du Plan Comptable Général

À première vue, le Plan Comptable Général (PCG) peut faire un peu peur avec ses numéros et ses classes. Mais en réalité, sa structure est d'une logique implacable. Imaginez-le comme une grande bibliothèque pour votre entreprise : chaque rayon (une "classe") regroupe des livres sur un même thème (les dettes, les ventes, les investissements). Une fois qu'on a compris le système de rangement, on sait exactement où trouver une info et où classer chaque nouvelle opération.

Allez, on plonge dans cette structure pour que tout devienne limpide. Le PCG s'articule autour de classes de comptes, numérotées de 1 à 7 pour les opérations du quotidien. Chacune de ces classes raconte un chapitre de la vie financière de votre boutique en ligne.

Les comptes de bilan (classes 1 à 5) : la photo de votre patrimoine

Les cinq premières classes constituent ce qu'on appelle le bilan comptable. C'est une photographie à un instant T de tout ce que votre entreprise possède (son actif) et de tout ce qu'elle doit (son passif).

Classe 1 – Comptes de capitaux : C'est un peu l'ADN financier de votre société. On y retrouve le capital de départ que vous avez investi, les bénéfices mis de côté au fil des ans (les réserves) et les résultats passés.

Classe 2 – Comptes d'immobilisations : Il s'agit de vos investissements faits pour durer. Et non, on ne parle pas que d'entrepôts ou de machines ! Pour un e-commerçant, le développement sur-mesure de votre site Shopify ou l'achat d'un logiciel métier coûteux ont toute leur place ici.

Classe 3 – Comptes de stocks : Le cœur du réacteur de votre activité ! Cette classe suit à la trace la valeur de tous les produits qui dorment sur vos étagères, en attente d'être expédiés à vos clients.

Classe 4 – Comptes de tiers : C'est le carrefour de toutes vos relations. Elle enregistre ce que vos clients vous doivent, ce que vous devez à vos fournisseurs (votre agence SEA, votre logisticien...), et surtout, ce que vous devez à l'État (TVA, impôts, etc.).

Classe 5 – Comptes financiers : Ici, c'est le cash qui parle. On y suit tous les mouvements d'argent. Le compte le plus célèbre est le 512 (Banque), qui est tout simplement le miroir de votre compte bancaire professionnel.

Les comptes de gestion (classes 6 et 7) : le film de votre activité

Les classes 6 et 7, elles, ne prennent pas une photo, mais filment votre activité sur une période donnée (en général, un an). C'est grâce à elles qu'on peut calculer le plus important : votre résultat. Avez-vous gagné ou perdu de l'argent ?

Pour faire simple : le bilan (classes 1 à 5) est une photo de votre patrimoine. Le compte de résultat (classes 6 et 7) est la vidéo de vos performances sur l'année.

La distinction est on ne peut plus claire : la classe 6 enregistre tout ce qui fait sortir de l'argent, tandis que la classe 7 enregistre tout ce qui en fait rentrer.

La classe 6 : le centre de tous vos coûts

La classe 6 (Comptes de charges) est le journal de bord de toutes vos dépenses. C'est ici que vous allez ranger précieusement :

- Vos achats de marchandises auprès des fournisseurs.

- Vos factures publicitaires Facebook Ads ou Google Ads.

- Les commissions que vous versent les marketplaces comme Amazon ou les plateformes de paiement comme Stripe.

- Les salaires de votre équipe, si vous en avez une.

- Le loyer de votre local de stockage.

Bien maîtriser cette classe est fondamental pour savoir où va votre argent et comment optimiser votre rentabilité.

La classe 7 : le reflet de votre succès

Enfin, la classe 7 (Comptes de produits), c'est la partie la plus agréable ! Elle recense toutes vos sources de revenus. Pour vous, e-commerçant, le compte star est sans conteste le 707 (Ventes de marchandises). Chaque commande passée sur votre site vient gonfler cette classe.

C'est la différence entre le total de cette classe 7 et le total de la classe 6 qui donnera votre résultat final.

Pour vous aider à visualiser comment ces classes s'appliquent concrètement à un business en ligne, voici un tableau récapitulatif.

Structure des classes du Plan Comptable Général pour un e-commerçant

Ce tableau résume le rôle de chaque classe de comptes avec des exemples concrets issus du quotidien d'une boutique en ligne.

En fin de compte, cette structure, une fois qu'on l'a apprivoisée, devient une véritable feuille de route pour votre gestion. Elle transforme des notions comptables qui peuvent paraître abstraites en un tableau de bord ultra-puissant pour piloter votre e-commerce au quotidien. Pour aller plus loin, n'hésitez pas à consulter notre guide complet pour maîtriser le plan de compte de votre e-commerce.

Les comptes spécifiques à votre activité e-commerce

Maintenant qu’on a vu les bases du plan de comptes, passons à ce qui vous intéresse vraiment : les spécificités de l’e-commerce. La comptabilité d’une boutique en ligne est un monde à part, bien différent de celle d’un magasin physique. Elle jongle avec des flux bien particuliers qui exigent des comptes dédiés pour y voir clair.

Ignorer ces subtilités, c'est un peu comme tenter de naviguer en pleine mer avec une boussole cassée. On finit vite par se perdre, par mal interpréter les signaux et, au final, par prendre de mauvaises décisions. L'idée ici, c'est de vous donner une carte comptable fiable pour piloter les opérations de votre business au jour le jour.

Gérer les commissions des processeurs de paiement

Chaque fois qu’un client vous règle via Stripe ou PayPal, une petite partie de la somme ne finit jamais sur votre compte. Ce sont les fameuses commissions, des frais de service qui grignotent votre marge et qui sont donc une charge pour votre entreprise. Les classer correctement, c'est la base pour calculer votre rentabilité réelle.

Pour ça, on utilise le compte 627 – Services bancaires et assimilés. Ce n'est pas juste un détail technique ; c'est le poste qui vous permet de savoir exactement combien vous coûte l'encaissement de vos ventes.

Prenons un cas très concret :

- Un client achète un produit à 100 € TTC sur votre site.

- Stripe prélève sa commission de 1,5 % + 0,25 €, soit 1,75 €.

- Ce que vous recevez réellement sur votre compte bancaire, c'est 98,25 €.

D'un point de vue comptable, cette simple transaction donne lieu à trois écritures distinctes : une pour la vente (classe 7), une pour la charge (compte 627) et une pour l'encaissement (compte 512). C'est cette décomposition qui vous donne une image fidèle de votre performance.

Si vous zappez cette étape, vous risquez de croire que votre produit est plus rentable qu'il ne l'est, ce qui fausse tous vos calculs et vos décisions stratégiques, que ce soit pour fixer vos prix de vente ou définir votre budget publicitaire.

Comptabiliser les frais des marketplaces

Si vous vendez sur des plateformes comme Amazon, vous savez que leur modèle économique est une jungle de frais : commission sur les ventes, frais d'expédition FBA (Fulfillment by Amazon), coûts de stockage, frais publicitaires… La facture peut vite devenir un vrai casse-tête.

La plupart de ces frais et commissions de marketplace se rangent dans le compte 622 – Rémunérations d'intermédiaires et honoraires. Pensez à ce compte comme un grand sac où vous rassemblez toutes les sommes que vous versez à Amazon pour son rôle d’intermédiaire.

Isoler ces coûts vous permet de répondre à une question vitale : est-ce que mon canal de vente Amazon est vraiment rentable ? En mettant face à face les revenus générés (compte 707) et les frais associés (compte 622), vous obtenez une vue claire et nette de la performance de cette plateforme pour votre business.

Maîtriser les retours et les avoirs clients

En e-commerce, le droit de rétractation est une réalité à laquelle on n'échappe pas. Chaque remboursement ou avoir que vous émettez n'est pas une simple annulation de vente. C’est une opération comptable à part entière qui doit être tracée.

Pour cela, on utilise le compte 709 – Rabais, remises et ristournes accordés par l'entreprise. Concrètement, ce compte vient diminuer votre chiffre d'affaires (enregistré en classe 7). Son utilisation est cruciale pour ne pas surévaluer vos ventes réelles.

Imaginons le scénario :

- Vous enregistrez une vente de 50 € dans le compte 707 (Ventes de marchandises).

- Le client retourne le produit, et vous le remboursez intégralement.

- Vous enregistrez alors ces 50 € au crédit du compte 709.

Le solde du compte 709 vous indique le montant total des annulations sur une période donnée. C'est un excellent indicateur de la satisfaction de vos clients et de la qualité de vos produits. Un œil attentif sur ce compte peut même vous alerter sur un problème récurrent avec un article en particulier. Si vous souhaitez creuser ces processus, notre guide sur la comptabilité e-commerce vous donnera encore plus de clés.

En maîtrisant ces trois types de comptes, vous commencez à bâtir un plan de comptes qui colle vraiment à la réalité de votre e-commerce. Vous ne faites pas que respecter les règles ; vous transformez votre compta en un véritable tableau de bord pour piloter votre activité.

Comment gérer la TVA internationale avec les comptes OSS et IOSS

Se lancer à l'international, c'est une formidable source de croissance pour un e-commerçant. Mais cela vient avec son lot de défis, et la gestion de la TVA en est un de taille. Jongler avec les taux et les règles de chaque pays peut vite devenir un vrai casse-tête. Heureusement, il existe des solutions pour simplifier tout ça.

Les guichets uniques OSS (One-Stop Shop) pour les ventes aux particuliers dans l'Union européenne, et IOSS (Import One-Stop Shop) pour les petits colis importés, sont là pour vous faciliter la vie. Ils centralisent la déclaration et le paiement de la TVA. Mais pour que la magie opère, votre plan de comptes doit être réglé comme une horloge pour suivre ces flux.

L'erreur à ne surtout pas commettre ? Tout mettre dans le même sac. Si la TVA collectée en Allemagne se retrouve noyée avec la TVA française, c'est la porte ouverte aux déclarations fausses et à un risque de redressement. La clé, c'est d'utiliser des comptes spécifiques pour isoler chaque type de TVA.

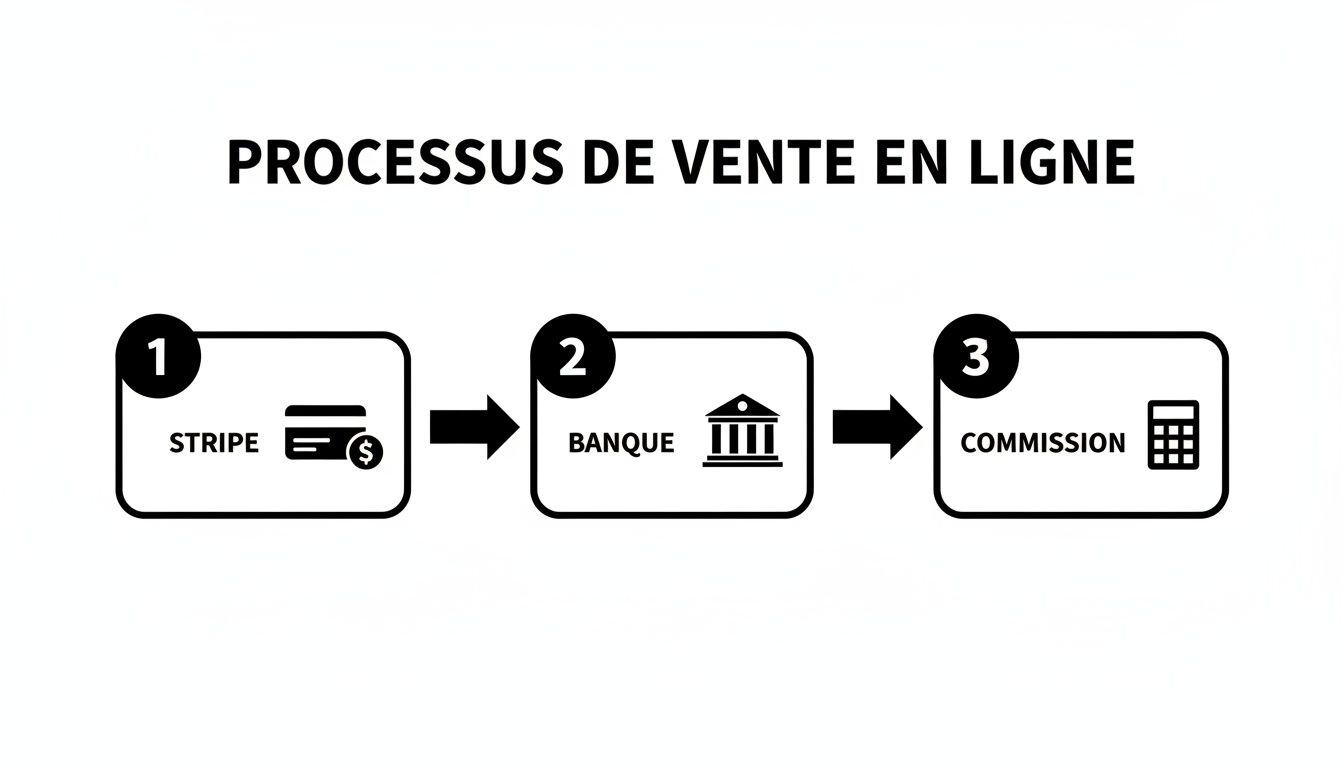

Le schéma ci-dessous montre bien le parcours d'une vente en ligne, du paiement à la commission.

Chaque étape de ce flux, du paiement du client à la commission de la plateforme, doit être tracée précisément dans votre plan de comptes pour donner une image fidèle de votre activité.

Ventiler la TVA pour une conformité à toute épreuve

Pensez à votre plan de comptes comme à une tour de contrôle. Chaque vente est un avion qui doit être dirigé vers la bonne piste : le bon taux de TVA et le bon compte comptable.

Voici la structure de base à mettre en place :

- TVA française : Pour vos clients en France, rien ne change. Le compte 44571 (TVA collectée) fait parfaitement l'affaire.

- TVA intra-UE (OSS) : Vous vendez à un client en Espagne ? Vous devez collecter la TVA au taux espagnol. Cette somme ne doit surtout pas finir dans le compte français. Créez un sous-compte dédié, comme le 44572 (TVA collectée OSS), pour bien la séparer.

- TVA à l'import (IOSS) : Pour les ventes de moins de 150 € à des clients hors de l'UE, le système IOSS vous permet de collecter la TVA du pays d'arrivée. Un compte 44573 (TVA collectée IOSS) sera parfait pour suivre ces montants.

Cette organisation n'est pas une option, elle est indispensable. C'est le seul moyen de préparer sereinement vos déclarations OSS/IOSS et de justifier chaque euro versé aux administrations fiscales étrangères.

Cas pratique : une vente vers l'Allemagne

Prenons un exemple concret. Vous vendez un produit à 100 € HT à un particulier en Allemagne. Le taux de TVA allemand est de 19 %.

- Facturation : Vous allez émettre une facture de 119 € TTC. Les 19 € de TVA sont collectés au nom du fisc allemand.

- On débite le compte 411 (Clients) de 119 € : votre client vous doit cette somme.

- On crédite le compte 707 (Ventes de marchandises) de 100 € : c'est votre chiffre d'affaires.

- On crédite le compte 44572 (TVA collectée OSS) de 19 € : cette somme est mise de côté.

- Les canaux de vente : Faites la distinction entre vos différentes plateformes pour savoir lesquelles sont vraiment les plus rentables.

- Les gammes de produits : Isolez les ventes de votre collection "Printemps-Été" de celles de la collection "Automne-Hiver" pour analyser leurs performances respectives.

- Les zones géographiques : Séparez vos ventes en France, en Europe (via l'OSS) et à l'international pour suivre concrètement votre expansion.

- Une vente sur WooCommerce : Le système voit la vente, identifie le produit, applique le bon taux de TVA selon le pays du client, et hop, il génère l'écriture en créditant le compte 707 (Ventes) et le compte 4457 (TVA collectée).

- Un remboursement via PayPal : Un client est remboursé ? L'outil l'enregistre immédiatement dans le compte 709 (Avoirs et retours). Votre chiffre d'affaires reste ainsi toujours juste, sans aucune manipulation.

- Une commission prélevée par Stripe : Les frais de transaction sont tout de suite isolés et classés comme une charge dans le compte 627 (Services bancaires). Cela vous donne une vision parfaitement claire de vos coûts.

- Vous ouvrez une nouvelle boutique ? Si vous vous lancez sur Etsy, hop, on crée un nouveau sous-compte de ventes pour suivre cette performance à part.

- Vous visez l'international ? Dès les premières ventes en Europe, il faut intégrer les comptes pour la TVA via le guichet unique OSS.

- Vous embauchez ? Le premier salarié arrive ? Il est temps d'ouvrir les comptes nécessaires pour les salaires et les charges sociales.

Grâce à cette écriture, les 19 € sont clairement identifiés comme une dette envers l'Allemagne, bien distincte de votre TVA française. Au moment de faire votre déclaration OSS, vous saurez exactement combien verser.

Un plan de comptes bien pensé est la pierre angulaire d'une gestion saine de la TVA internationale. Il transforme une contrainte administrative complexe en un processus simple et fiable, limitant les erreurs et sécurisant votre croissance.

Mis en place en 2021, les guichets OSS/IOSS ont été une vraie révolution, et le Plan Comptable Général a suivi. Des comptes comme le 4457 (TVA collectée communautaire) structurent aujourd'hui des déclarations paneuropéennes qui pèsent déjà pour 15 % des ventes transfrontalières françaises. Selon des données de la Banque de France, les entreprises qui adoptent un plan de comptes digitalisé réduisent leurs erreurs de 45 %.

C'est précisément là que des outils comme Bizyness entrent en jeu. En se connectant à vos boutiques (Shopify, PrestaShop), la plateforme analyse chaque commande, applique le bon taux de TVA selon le pays et génère l'écriture comptable dans le bon compte, sans que vous ayez à lever le petit doigt. Cette automatisation est votre meilleure assurance contre les erreurs et les contrôles. Pour revoir les bases, n'hésitez pas à lire notre guide sur la création de factures et de devis conformes.

Adaptez votre plan de compte pour piloter votre activité au plus juste

Un plan de compte standard, c'est un bon début. Mais un plan de compte qui colle parfaitement à la réalité de votre e-commerce, c'est là que la magie opère. Le Plan Comptable Général (PCG) vous offre une structure de base, un squelette. À vous de l'étoffer pour en faire un outil de pilotage d'une précision chirurgicale.

L'idée, c'est de passer d'une liste de comptes génériques à un véritable tableau de bord qui vous parle. Au lieu d'avoir un unique compte "Ventes de marchandises" qui mélange tout, imaginez pouvoir analyser en un clin d'œil la performance de votre boutique Shopify, de vos ventes sur Amazon et de votre corner sur La Redoute. C'est cette granularité qui fait toute la différence pour prendre les bonnes décisions.

Créez des sous-comptes pour une analyse plus fine

La personnalisation la plus efficace, c'est la création de sous-comptes, que l'on appelle aussi comptes auxiliaires. Le principe est tout simple : on ajoute des chiffres après le numéro de compte de base pour créer des subdivisions logiques. C'est un peu comme créer des sous-dossiers dans un répertoire pour y voir plus clair dans ses fichiers.

Vous pouvez appliquer cette logique à presque tous les aspects de votre activité :

Cette approche transforme votre comptabilité. D'une simple obligation légale, elle devient une mine d'informations stratégiques pour votre business.

Personnaliser son plan de compte, c'est s'offrir la possibilité de poser des questions précises à ses chiffres et d'obtenir des réponses immédiates, sans avoir à s'arracher les cheveux sur des tableurs complexes.

Pour que ce soit plus concret, voyons comment adapter votre compte de ventes pour un suivi par canal.

Le tableau ci-dessous illustre parfaitement cette démarche.

Exemple de personnalisation du plan de compte par canal de vente

Ce tableau montre comment créer des sous-comptes pour analyser finement la performance de chaque canal de vente.

Avec une telle structure, sortir des rapports détaillés devient un jeu d'enfant. Vous saurez instantanément quel canal tire votre croissance ou lequel a besoin d'un petit coup de pouce.

C'est une étape essentielle pour passer d'une gestion "au jour le jour" à un pilotage proactif de votre e-commerce, que vous soyez seul aux commandes ou accompagné par un expert-comptable.

Automatisez votre comptabilité grâce à votre plan de comptes

Au fond, tout ce travail d'organisation n'a qu'un seul but : rendre votre comptabilité quasi invisible au quotidien. Un plan de comptes bien pensé n'est pas une fin en soi ; c'est le moteur qui va faire tourner une machine bien plus impressionnante : l'automatisation. Il transforme des règles comptables un peu abstraites en actions concrètes et automatiques.

Imaginez un instant : vous branchez votre boutique Shopify et votre compte Stripe à une plateforme comme Bizyness. Sans un plan de comptes clair qui tourne en coulisses, vous n'auriez qu'un amas de données brutes, un peu comme un puzzle en vrac. Mais avec la bonne configuration, la magie opère. La plateforme se transforme en traducteur intelligent, capable de comprendre le langage de votre e-commerce et de le convertir instantanément en langage comptable.

Le pont entre votre activité et votre conformité

Le vrai rôle de l'automatisation, c'est de bâtir un pont solide et fiable entre votre activité commerciale de tous les jours et vos obligations comptables. Chaque événement qui se passe sur votre boutique – une vente, un retour, des frais – déclenche une action comptable précise, sans que vous ayez à lever le petit doigt.

Pour que ce soit plus parlant, voyons quelques exemples concrets :

Cette interprétation automatique de chaque flux financier est la véritable clé. Elle garantit que chaque euro est non seulement enregistré, mais qu'il atterrit exactement au bon endroit, en suivant les règles que vous avez définies dans votre plan de comptes.

Les bénéfices immédiats de l'automatisation

L'impact d'un tel système va bien au-delà de la simple conformité. Les avantages se ressentent sur tous les fronts de votre gestion.

D'abord, le gain de temps est colossal. Fini, les heures passées à pointer des relevés bancaires, à trier des factures ou à saisir manuellement des écritures. Ce temps précieux, vous pouvez enfin le réinvestir là où il compte vraiment : développer vos produits, peaufiner votre marketing ou chouchouter vos clients.

Ensuite, vous éliminez quasiment tout risque d'erreur humaine. Une faute de frappe, un mauvais compte utilisé, une TVA mal calculée... ces petites erreurs peuvent coûter très cher, que ce soit en temps perdu pour les corriger ou, pire, en redressement fiscal. L'automatisation assure une rigueur et une précision que même le plus méticuleux des humains peut difficilement atteindre.

L'automatisation, bâtie sur un plan de comptes solide, n'est pas une dépense. C'est un investissement dans votre sérénité. Elle sécurise votre conformité, fiabilise vos chiffres et vous libère du temps pour vous concentrer sur la croissance.

Enfin, l'avantage ultime est de pouvoir générer, en un seul clic, les documents exacts dont votre expert-comptable a besoin. Le Fichier des Écritures Comptables (FEC), cet export standardisé et obligatoire, est prêt à tout moment. Adieu le stress de fin de trimestre ! La transmission des informations devient une simple formalité. L'automatisation fait de votre plan de comptes un outil vivant et dynamique, au service de votre pilotage au quotidien.

Questions fréquentes sur le plan de comptes en e-commerce

Même après les explications les plus claires, il reste souvent des interrogations très pratiques. C'est normal. Ce petit guide est là pour répondre directement à ces questions, histoire de lever les derniers doutes avant de vous lancer.

Faut-il suivre le Plan Comptable Général à la lettre ?

C'est un grand "oui, mais". Le Plan Comptable Général (PCG) est la colonne vertébrale de votre comptabilité, le cadre imposé par la loi. Votre comptable et l'administration fiscale s'attendent à ce que vous le respectiez. Vous ne pouvez donc pas, par exemple, inventer une classe 9 pour y mettre ce qui vous arrange.

Par contre, une fois ce cadre posé, vous avez une marge de manœuvre considérable. Pensez-y comme à une maison : les murs porteurs sont imposés, mais vous pouvez aménager les pièces comme vous le souhaitez. La création de sous-comptes spécifiques, comme le 707100 pour vos ventes sur Shopify et le 707200 pour celles sur Amazon, n'est pas juste une option, c'est une pratique que l'on vous recommande vivement pour bien piloter votre activité.

Puis-je créer mon propre plan de comptes ?

Bien sûr ! Vous pouvez parfaitement partir d'un modèle (comme celui que nous proposons en téléchargement) et l'adapter à votre sauce. Le plus important est de bien saisir la logique des grandes classes de comptes pour éviter les erreurs de classement flagrantes, comme mettre une dépense en produit.

Cela dit, un petit coup d'œil de votre expert-comptable est toujours une bonne idée. Il validera que votre structure est logique et, surtout, qu'elle lui facilitera la vie au moment de faire le bilan. Un peu de temps investi au départ, c'est beaucoup de temps (et de frais) économisé plus tard.

Voyez votre plan de comptes comme le plan d'un architecte. Vous pouvez faire les premiers croquis, mais l'avis d'un pro est essentiel pour être sûr que la maison tiendra debout et respectera les normes.

Mon plan de comptes doit-il évoluer en même temps que mon entreprise ?

Absolument. Ce n'est pas un document que l'on crée une fois pour toutes. C'est un outil vivant qui doit respirer au rythme de votre business. Au début, quelques comptes suffisent. Mais dès que votre activité grandit, votre plan doit suivre le mouvement.

Prenez l'habitude de jeter un œil à votre plan de comptes une fois par an. C'est une bonne routine pour s'assurer qu'il colle toujours à la réalité de votre activité.

Maintenant que la théorie est claire, il est temps de passer à la pratique. Pour automatiser toute votre gestion financière, de la facturation au rapprochement bancaire, découvrez comment Bizyness peut faire de votre plan de comptes un vrai moteur de croissance. Demandez une démonstration gratuite sur notre site.