Si vous vous lancez en solo, le régime micro-BIC est souvent le premier contact avec la fiscalité des indépendants. C'est un système simplifié qui pose deux grandes limites de chiffre d'affaires : 188 700 € si vous vendez des marchandises et 77 700 € si vous proposez des prestations de services. L'idée ? Remplacer une comptabilité complexe par un abattement forfaitaire bien plus simple à gérer au quotidien.

Plonger dans le régime micro BIC pour bien démarrer

Considérez le régime micro-BIC comme le mode "démarrage rapide" pour les entrepreneurs. Son principal atout, c'est sa simplicité redoutable. Fini le casse-tête de la déduction des charges réelles, une par une. À la place, l'administration fiscale applique un abattement forfaitaire directement sur votre chiffre d'affaires.

Cet abattement est une estimation de l'ensemble de vos frais professionnels. Vous n'avez donc pas à tenir une comptabilité détaillée de chaque dépense, ce qui représente un gain de temps et d'énergie non négligeable quand on débute.

Qui peut en profiter ?

Ce régime fiscal est taillé sur mesure pour les entrepreneurs individuels dont les revenus entrent dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Le champ est assez large et couvre de nombreuses activités :

- Les commerçants classiques et les e-commerçants (vente de produits).

- Les artisans, pour la partie vente de leur activité.

- Les prestataires de services commerciaux, comme la location de matériel par exemple.

- Les personnes qui font de la location meublée non professionnelle (LMNP).

Pour aller plus loin sur les options qui s'offrent à vous, n'hésitez pas à lire notre guide sur la fiscalité en micro-entreprise ; il regorge de conseils pratiques pour optimiser votre situation.

Ce qu'il faut retenir : Le régime micro-BIC est un pacte de simplicité. L'État estime vos charges de manière forfaitaire pour vous éviter une comptabilité lourde. C'est le régime parfait si vos dépenses réelles ne dépassent pas le montant de l'abattement.

Alors, êtes-vous éligible ? Tout est une question de chiffre d'affaires. Pour y voir clair, voici un petit résumé.

Synthèse des seuils micro BIC et abattements par activité

Ce tableau résume les plafonds de chiffre d'affaires à ne pas dépasser et le pourcentage d'abattement correspondant pour chaque grande famille d'activité en micro-BIC.

En clair, si vous vendez des marchandises et que vos charges réelles représentent moins de 71 % de votre chiffre d'affaires, le régime micro est très avantageux. De même pour les services si vos frais sont inférieurs à 50 %. C'est aussi simple que ça

Les plafonds de chiffre d'affaires à ne pas dépasser

Pour profiter de la simplicité du régime micro-BIC, tout est une question de chiffre d'affaires (CA). Il faut que votre CA annuel hors taxes reste sagement en dessous de certaines limites. Ces seuils ne sont pas là pour faire joli ; ce sont eux qui décident si vous pouvez continuer à bénéficier de l'abattement forfaitaire ou si vous devez basculer vers un régime réel, plus complexe.

En pratique, il existe deux grands plafonds, chacun lié à un type d'activité bien précis. Bien les comprendre, c'est la clé pour piloter votre entreprise sans stress et anticiper les virages fiscaux.

Vente de marchandises : le plafond à 188 700 €

C'est le seuil le plus élevé. Il est fixé à 188 700 € de chiffre d'affaires annuel. Ce plafond concerne toutes les activités d'achat pour revente, la vente de denrées à consommer sur place ou à emporter, mais aussi les prestations d'hébergement comme les hôtels, gîtes ou chambres d'hôtes.

Prenons l'exemple d'un e-commerçant spécialisé dans les produits artisanaux. Tant que son chiffre d'affaires annuel ne franchit pas cette barre des 188 700 €, il reste tranquillement en micro-BIC et profite de son abattement de 71 %.

Prestations de services : le plafond à 77 700 €

Ici, le seuil est bien plus bas : 77 700 € par an. Ce plafond s'applique à toutes les prestations de services commerciales (BIC), comme un consultant en marketing, un réparateur informatique ou encore un loueur de matériel.

Pour ces activités, l'abattement forfaitaire qui représente vos frais professionnels est de 50 %. Le régime est donc particulièrement intéressant si vos charges réelles sont bien en dessous de la moitié de votre chiffre d'affaires.

Un point important : ces plafonds ne sont pas gravés dans le marbre. L'administration les réévalue tous les trois ans pour coller à la réalité économique. Pour la petite histoire, entre 2017 et 2019, les limites étaient de 170 000 € et 70 000 €, avant de grimper à 176 200 € et 72 600 € en 2020. Vous pouvez d'ailleurs retrouver l'historique en consultant les archives du BOFiP sur le sujet.

Que faire en cas d'activité mixte ?

Et si vous jonglez avec les deux types d'activités ? C'est un cas de figure très courant. Imaginez un artisan qui vend des pièces détachées (vente) et propose aussi un service de réparation à domicile (prestation de services).

Dans ce cas, une double règle s'applique :

- Votre chiffre d'affaires global (le total des ventes et des services) ne doit pas dépasser le plafond le plus élevé, soit 188 700 €.

- Et au sein de ce chiffre d'affaires, la partie issue des prestations de services ne doit pas dépasser son propre plafond, soit 77 700 €.

Concrètement, si vous réalisez 150 000 € de ventes et 30 000 € de services :

- Votre CA global est de 180 000 €, ce qui est bien inférieur à 188 700 €.

- Votre CA de services est de 30 000 €, bien en dessous du seuil de 77 700 €.

Vous restez donc parfaitement dans les clous du régime micro-BIC.

Les subtilités du régime micro-BIC pour la location meublée (LMNP)

La location meublée non professionnelle, plus connue sous l'acronyme LMNP, est un cas un peu à part dans l'univers du micro-BIC. Pour les propriétaires-bailleurs, il est crucial de bien comprendre que tous les loyers perçus ne sont pas traités de la même manière par l'administration fiscale. Le traitement fiscal change du tout au tout selon la nature du bien que vous mettez en location.

Imaginez une gare de triage. La location meublée classique, pour une résidence principale, suit la voie des prestations de services. À côté, la location de tourisme, elle, se divise en deux branches : les meublés classés et les non classés. Chacune de ces voies a son propre seuil micro-BIC et son propre abattement forfaitaire.

Le grand tour de vis pour les meublés de tourisme

Le paysage fiscal de la location meublée a connu un sacré remue-ménage dernièrement. Ces changements visent surtout à réguler le marché de la location saisonnière, souvent perçu comme plus rentable et donc plus avantageux fiscalement que la location à l'année.

La loi de finances pour 2024 a rebattu les cartes, rendant le régime micro-BIC beaucoup moins intéressant pour une partie des locations touristiques. L'objectif est à peine voilé : rééquilibrer le marché locatif, surtout dans les zones où se loger est devenu un parcours du combattant.

Ces nouvelles règles ont provoqué une onde de choc chez de nombreux bailleurs. Concrètement, pour les meublés de tourisme non classés, le seuil de chiffre d'affaires annuel a été divisé par cinq, passant de 77 700 € à seulement 15 000 € ! Dans le même temps, l'abattement forfaitaire pour frais a été ramené de 50 % à 30 %.

Les meublés classés, quant à eux, ne sont pas épargnés et voient leur plafond passer de 188 700 € à 77 700 €. Pour mesurer toutes les conséquences de ce changement majeur pour les locations meublées, il est indispensable de se pencher sur sa propre situation.

Quel régime s'applique à votre location ?

Pour y voir plus clair, voici un résumé des seuils et abattements qui vous concernent en tant que bailleur LMNP :

- Location meublée longue durée (résidence principale du locataire) : Pas de changement pour vous. Vous restez sur le seuil classique des prestations de services, soit 77 700 € de recettes annuelles, avec un abattement confortable de 50 %. C'est le cas le plus simple, celui qui a été épargné par la réforme.

- Meublé de tourisme non classé : C'est là que ça se corse. Le seuil tombe à 15 000 € par an, et l'abattement n'est plus que de 30 %. Un dépassement vous fait basculer bien plus vite qu'avant au régime réel.

- Meublé de tourisme classé : Le plafond est maintenant fixé à 77 700 €. En revanche, vous bénéficiez d'un abattement renforcé de 51 % (l'abattement de 30 % commun à tous les meublés de tourisme, plus un bonus de 21 % lié au classement).

Cette nouvelle donne rend la démarche de classement de votre bien plus stratégique que jamais. La bascule au régime réel, bien que plus complexe en gestion, peut aussi devenir une option très intéressante pour déduire l'ensemble de vos charges réelles (travaux, intérêts d'emprunt, etc.). C'est un mécanisme qui n'est pas sans rappeler ce que nous explorons dans notre article sur le déficit foncier et ses avantages.

Anticiper les conséquences d’un dépassement de seuil

Franchir les plafonds du régime micro-BIC, ce n'est pas une punition. Au contraire, c'est souvent le signe que votre entreprise se porte bien et grandit ! Il faut voir ça comme une étape naturelle de votre développement, un passage à la vitesse supérieure avec de nouvelles règles du jeu. D'ailleurs, l'administration fiscale a tout prévu pour que la transition se fasse en douceur.

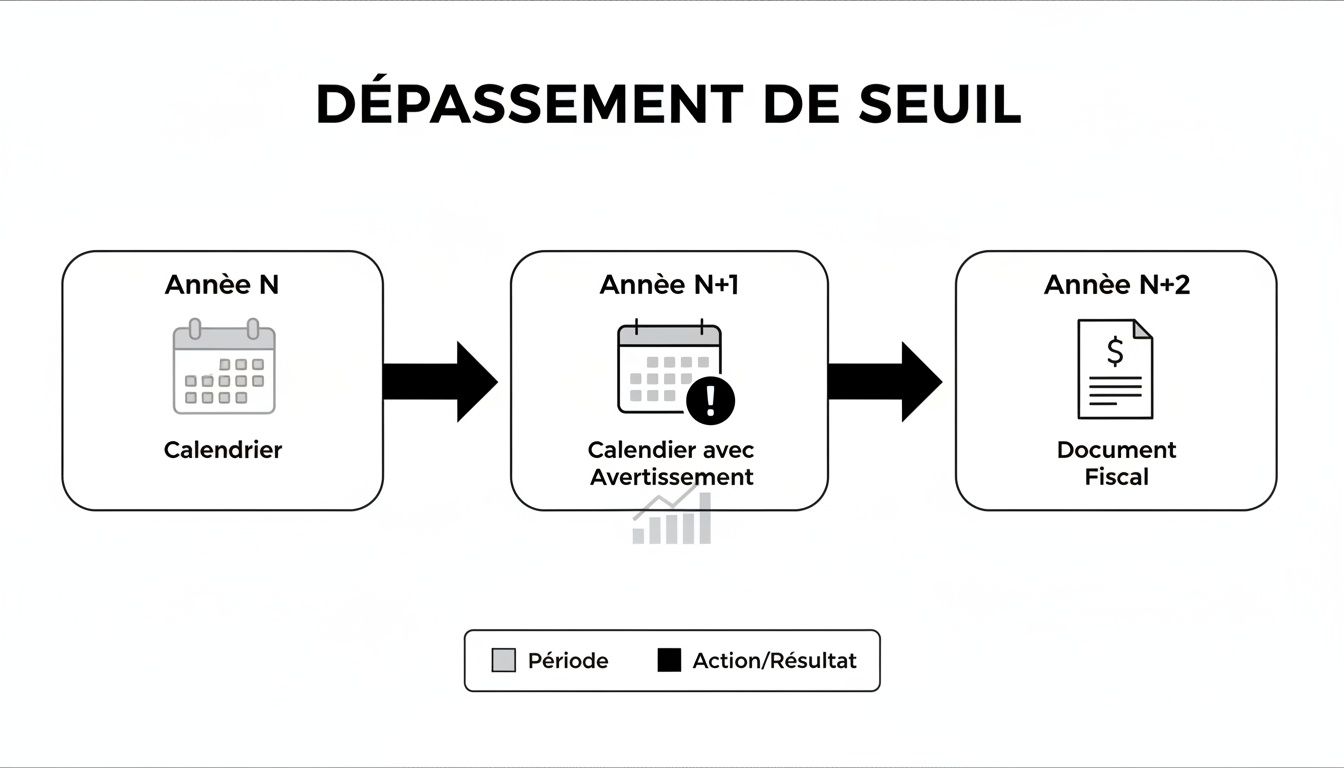

Concrètement, vous avez une sorte de « joker » pour la première année où votre chiffre d'affaires dépasse le plafond. Pour cette année-là, rien ne bouge, vous restez en micro-BIC. Ce n'est que si vous dépassez à nouveau le seuil l'année suivante (N+1) que le changement de régime s'appliquera, et ce, à partir du 1er janvier de l'année d'après (N+2).

La tolérance, comment ça marche la première année ?

Prenons un exemple simple : un e-commerçant qui réalise un chiffre d'affaires de 195 000 € en année N. Il est donc au-dessus du seuil de 188 700 €. Pour cette année N, pas de panique : il conserve son statut micro-BIC et son abattement de 71 %.

C'est l'année suivante (N+1) qui devient cruciale. Il devra surveiller son activité de près. S'il repasse sous le plafond, son joker est pour ainsi dire « réinitialisé ». Mais s'il le dépasse une deuxième fois d'affilée, alors la bascule vers le régime réel devient inévitable. Cette souplesse est vraiment précieuse pour gérer un pic d'activité exceptionnel sans être pénalisé immédiatement.

Ce mécanisme est particulièrement important dans des secteurs en plein essor comme la location meublée non professionnelle (LMNP). Le micro-BIC y est extrêmement populaire, avec près de 600 000 LMNP sous ce statut en 2021 sur un total de 1 020 000. Pour mieux comprendre les dynamiques de ce marché, n'hésitez pas à consulter des analyses détaillées sur le sujet.

Quelles sont les conséquences concrètes si on dépasse ?

Si le dépassement se confirme deux années de suite, vous passez automatiquement au régime réel d'imposition. Cette transition n'est pas anodine et entraîne plusieurs changements majeurs. Mieux vaut les avoir en tête pour ne pas être pris au dépourvu.

Le changement le plus important : Fini l'abattement forfaitaire. Vous ne pourrez plus déduire automatiquement 71 % ou 50 % de votre chiffre d'affaires. À la place, vous déduirez vos charges professionnelles pour leur montant exact, au centime près.

Ce basculement vous impose de nouvelles obligations, certes plus lourdes, mais qui vous donneront aussi une vision bien plus fine de votre rentabilité.

- Une comptabilité en bonne et due forme : Il faudra tenir une comptabilité complète, avec un bilan et un compte de résultat. Le simple cahier de recettes ne suffira plus.

- La gestion de la TVA : Dans la plupart des cas, qui dit sortie du micro-BIC dit aussi sortie de la franchise en base de TVA. Vous devrez alors commencer à facturer la TVA à vos clients, la déclarer et la reverser à l'État.

- Un nouveau calcul pour les cotisations sociales : Vos cotisations ne seront plus basées sur votre chiffre d'affaires, mais sur votre bénéfice réel. Si vous avez beaucoup de charges, cela peut même être un calcul plus avantageux pour vous.

Bien préparée, cette transition n'est pas une contrainte, mais une véritable décision stratégique. En l'anticipant, vous pouvez transformer cette obligation administrative en une occasion d'optimiser votre fiscalité et de piloter plus finement la croissance de votre entreprise.

Seuil micro-BIC et seuil de TVA : attention à ne pas tout mélanger

C'est une confusion classique, et elle coûte parfois cher : beaucoup d'entrepreneurs pensent que le régime micro-BIC rime automatiquement avec une exonération de TVA. En réalité, ce sont deux mécanismes fiscaux bien distincts, chacun avec ses propres règles du jeu et, surtout, ses propres plafonds.

Imaginez que vous avez deux jauges sur le tableau de bord de votre entreprise. La première vous indique si vous pouvez rester dans le confort du régime fiscal simplifié (le micro-BIC). La seconde, elle, mesure si vous devez ou non facturer la TVA à vos clients. Il est donc tout à fait possible d'être toujours en micro-BIC, mais de devoir collecter la TVA.

Des plafonds et des logiques qui n'ont rien à voir

Le seuil du micro-BIC définit votre régime d'imposition sur le revenu : soit vous bénéficiez de l'abattement forfaitaire, soit vous passez au régime réel. De leur côté, les seuils de TVA sont liés à la franchise en base de TVA, un dispositif qui vous dispense de facturer et de déclarer cette taxe tant que vous ne dépassez pas un certain chiffre d'affaires.

Le piège, c'est que ces plafonds ne sont pas du tout les mêmes. Cette différence crée souvent des situations un peu hybrides. Par exemple, un prestataire de services peut se retrouver à facturer la TVA bien avant d'avoir atteint le plafond du régime micro-BIC.

Pour visualiser comment un dépassement se gère dans le temps, de la constatation jusqu'à l'application fiscale, voici un schéma très parlant.

Comme vous le voyez, les conséquences ne sont que rarement immédiates. Cela vous laisse une petite marge pour anticiper et vous préparer.

Concrètement, quels sont les chiffres à surveiller ?

Pour éviter toute mauvaise surprise, vous devez garder trois chiffres en tête, spécifiques à votre activité. Il y a le seuil de base de la franchise de TVA, un second seuil dit "majoré" qui déclenche une obligation immédiate, et enfin le plafond global du régime micro-BIC.

Si vous dépassez le seuil de base de la franchise de TVA une année N, vous devenez redevable de la TVA à partir du 1er janvier de l'année suivante (N+1). Mais attention, si vous pulvérisez le plafond et dépassez le seuil majoré, vous devez appliquer la TVA dès le premier jour du mois de ce dépassement.

Ce tableau récapitule les seuils à ne pas confondre pour y voir plus clair.

Comparaison des seuils micro BIC et des seuils de TVA

Gardez bien ce tableau sous la main. Il met en évidence le décalage important entre les plafonds, qui est souvent la source de bien des erreurs.

Prenons un cas pratique pour illustrer. Une consultante en marketing (prestation de services) a réalisé un chiffre d'affaires de 40 000 € en N-1. Pour l'année N, elle est donc en micro-BIC et bénéficie de la franchise de TVA. Son activité décolle et elle atteint 80 000 € de CA sur l'année N.

Quelles sont les conséquences pour l'année N+1 ?

- Pour son régime fiscal : Elle reste en micro-BIC, car son chiffre d'affaires reste bien en dessous du plafond de 188 700 €.

- Pour la TVA : Là, tout change. Elle a dépassé le seuil de franchise (36 800 €) et même le seuil majoré (39 100 €). Elle aurait donc dû commencer à facturer la TVA dès le premier jour du mois où son CA a franchi la barre des 39 100 €.

Pour maîtriser ce sujet sur le bout des doigts, n'hésitez pas à consulter notre guide complet qui vous explique en détail comment fonctionne l'exonération de TVA. Anticiper ce basculement est absolument crucial pour ajuster vos prix et votre facturation à temps, sans y laisser des plumes.

Piloter vos seuils sans effort avec les bons outils

Suivre son chiffre d'affaires sur un tableur pour garder un œil sur le seuil micro-BIC, on l’a tous fait. Mais soyons honnêtes, c'est la porte ouverte au stress et aux erreurs. Une simple faute de frappe, une facture oubliée, et vous voilà en train de dépasser un plafond sans même le savoir, avec toutes les complications qui suivent.

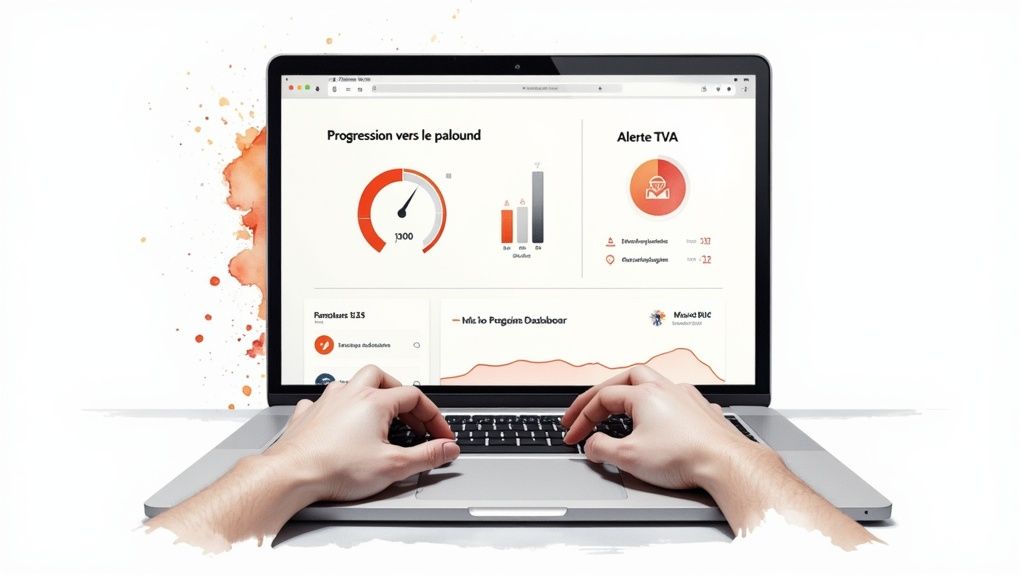

Heureusement, il existe des solutions bien plus sereines. Pensez à un outil de gestion moderne comme à un copilote qui surveille en permanence votre tableau de bord financier. C'est précisément ce que propose un logiciel comme Bizyness, qui transforme cette surveillance manuelle et fastidieuse en un véritable avantage pour piloter votre activité.

Un tableau de bord en temps réel pour une visibilité totale

Pour bien gérer, il faut d'abord bien voir. La clé, c'est d'avoir une information claire, disponible à tout moment. Un bon outil vous offre un tableau de bord visuel où vous pouvez suivre votre progression par rapport aux différents seuils en un seul coup d'œil.

- Jauge micro-BIC : Vous voyez exactement où vous en êtes par rapport au plafond de 77 700 € ou 188 700 €.

- Indicateur de TVA : Votre progression vers les seuils de franchise (36 800 € ou 91 900 €) et les seuils de tolérance (39 100 € ou 101 000 €) est affichée clairement.

Avoir cette vue d'ensemble vous permet de prendre les bonnes décisions, non pas dans l'urgence, mais en anticipant tranquillement les prochains mois.

Des alertes proactives pour ne plus jamais être pris au dépourvu

Le véritable atout d'un système comme celui-ci, c'est son côté proactif. Plus besoin de vérifier vos chiffres tous les quatre matins. L'outil le fait pour vous et vous prévient bien avant que la situation ne devienne critique.

Vous approchez de 80 % du seuil de franchise en base de TVA ? Une notification vous alerte. Vous avez dépassé le seuil micro-BIC pour la première fois ? L’outil vous le signale pour que vous soyez particulièrement vigilant l’année suivante.

Cette automatisation vous libère d'une charge mentale considérable. Vous gagnez du temps et de l'énergie pour vous concentrer sur l'essentiel : faire grandir votre entreprise. Vous passez ainsi d'une gestion réactive et angoissante à un pilotage serein et maîtrisé de votre croissance.

Quelques questions fréquentes sur les seuils micro-BIC

Pour finir, passons en revue les questions qui reviennent le plus souvent sur le terrain. C'est l'occasion de lever les derniers doutes que vous pourriez avoir sur les plafonds du régime micro-BIC.

Est-il possible de dépasser le plafond micro-BIC sans changer de régime ?

Oui, il existe une petite marge de manœuvre. L’administration fiscale a prévu une tolérance qui vous autorise à dépasser le seuil une première année sans que cela ne change quoi que ce soit pour vous. Vous restez bien en micro-BIC pour l’année en cours.

Attention, ce n'est pas un joker permanent. Si votre chiffre d'affaires franchit à nouveau le plafond l'année d'après (donc deux années de suite), le passage au régime réel devient inévitable. Ce changement s'appliquera dès le 1er janvier de l'année qui suit ces deux dépassements.

Comment ça marche pour la première année d'activité ?

C'est un point de vigilance essentiel quand on se lance. Pour votre toute première année, le seuil micro-BIC est calculé au prorata temporis, c'est-à-dire en fonction de votre date de début d'activité. Si vous démarrez en plein milieu d'année, votre plafond sera logiquement plus bas.

Le calcul est assez direct : le seuil annuel (188 700 € ou 77 700 €) est rapporté au nombre de jours d'existence de votre entreprise sur l'année. Mieux vaut avoir ce chiffre en tête pour ne pas basculer au régime réel sans s'en rendre compte dès les premiers mois.

Prenons un cas pratique : Vous créez votre entreprise de prestation de services le 1er octobre. Il reste 92 jours avant la fin de l'année. Votre plafond personnel sera donc de (77 700 € / 365 jours) x 92 jours = 19 576 €.

Comment déclarer concrètement mes revenus en micro-BIC ?

C'est là que réside toute la beauté du régime : sa simplicité. Il vous suffit de reporter le montant total de votre chiffre d'affaires annuel brut — sans déduire la moindre charge — sur votre déclaration de revenus complémentaire (le formulaire 2042-C Pro).

- Dans la case 5KO pour les activités de vente de marchandises.

- Dans la case 5KP pour les prestations de services.

Surtout, ne calculez pas l'abattement forfaitaire vous-même. C'est le fisc qui s'en charge pour déterminer le montant sur lequel vous serez réellement imposé.

Faut-il déclarer son activité même si on gagne très peu ?

La réponse est un grand oui. Dès que vous encaissez le premier euro d'une activité commerciale, la déclaration est obligatoire. Vous devez immatriculer votre entreprise sur le guichet unique de l'INPI pour obtenir votre numéro SIRET. Il n'y a aucun seuil minimum pour cette démarche, c'est une règle de base, que vous soyez en micro-BIC ou non.

Jongler avec tous ces plafonds peut rapidement devenir un vrai casse-tête. Avec Bizyness, cette surveillance se transforme en un pilotage simple et sans stress. Notre tableau de bord vous montre où vous en êtes en un coup d'œil, avec des alertes pour anticiper tranquillement chaque palier de votre croissance. Retrouvez votre sérénité d'entrepreneur en découvrant Bizyness.