Aborder la TVA quand on est artisan, ça peut faire un peu peur au début. Pourtant, une fois qu'on a saisi le principe, c'est beaucoup moins sorcier qu'il n'y paraît. Pensez-y comme ça : vous devenez un collecteur d'impôts pour l'État. Vous facturez une taxe à vos clients, et ensuite, vous la reversez. Une fois ce mécanisme bien en main, il se transforme en un simple aspect de votre gestion quotidienne, loin d'être une source d'angoisse.

Pour bien démarrer : les bases de la TVA décortiquées

Allons droit au but. La Taxe sur la Valeur Ajoutée, ou TVA, est ce qu'on appelle un impôt indirect. En clair, quand vous vendez une prestation ou un produit, vous partez d'un prix Hors Taxes (HT). Vous y ajoutez la TVA, et vous obtenez le montant Toutes Taxes Comprises (TTC) que votre client va vous régler.

Cet argent que vous percevez au titre de la TVA ne vous appartient jamais vraiment. Il est juste en transit chez vous. À intervalles réguliers, vous devez déclarer ce que vous avez collecté et le verser à l'administration fiscale. C'est le principe de base.

La bonne nouvelle, c'est que la TVA que vous payez de votre côté sur vos achats pro (matériaux, outillage, carburant...) est "déductible". Concrètement, vous pouvez la soustraire du montant total que vous devez reverser.

Les différents régimes : quel chemin pour votre entreprise ?

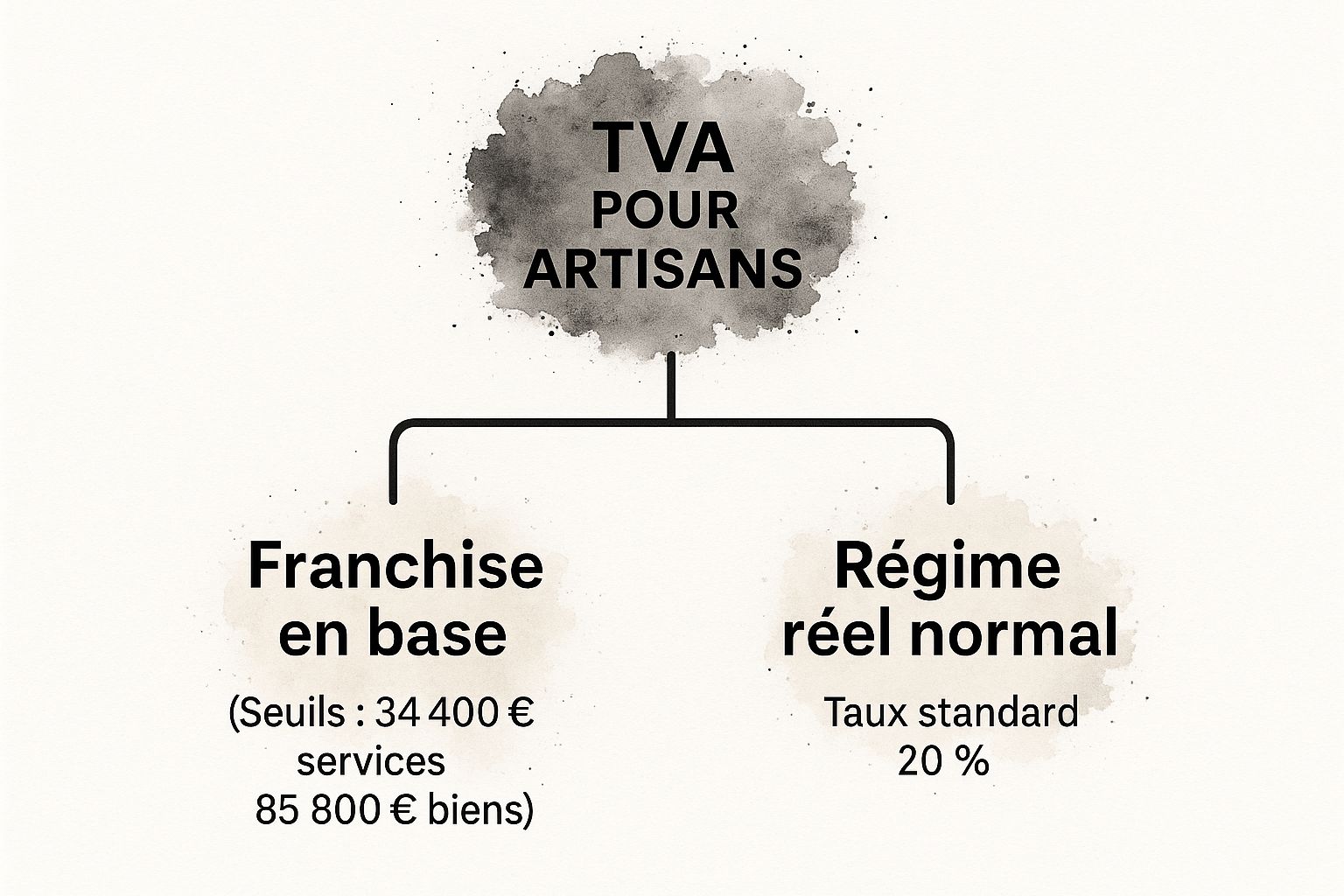

Pour coller à la réalité de chaque artisan, l'administration fiscale a mis en place plusieurs régimes de TVA. Chacun a ses propres règles du jeu, notamment en fonction de votre chiffre d'affaires. Voici les trois options principales qui s'offrent à vous :

- La franchise en base de TVA : C'est le régime parfait pour se lancer. Tant que votre chiffre d'affaires ne dépasse pas un certain plafond, vous n'avez ni à facturer la TVA, ni à la déclarer. C'est la simplicité incarnée. Le seul bémol : impossible de récupérer la TVA sur vos propres achats.

- Le régime réel simplifié : Un excellent compromis si votre activité se développe. Il vous permet de déduire la TVA de vos dépenses et se gère avec une seule déclaration annuelle, accompagnée de deux acomptes semestriels.

- Le régime réel normal : Ce régime s'adresse aux artisans qui ont un chiffre d'affaires plus conséquent. Il exige une déclaration mensuelle (ou trimestrielle), ce qui permet un suivi très fin et réactif de votre trésorerie liée à la TVA.

Le plus important à retenir, c'est que la TVA n'est pas une charge pour votre entreprise. C'est un flux financier que vous pilotez pour le compte de l'État. Une bonne organisation est donc primordiale.

Ce guide a été pensé pour être votre GPS dans l'univers de la TVA. Nous allons décortiquer chaque régime, clarifier les taux qui s'appliquent à vos chantiers et vous donner des astuces concrètes. Fini le jargon fiscal qui donne des maux de tête ! L'objectif est de vous donner une vision claire pour faire de la TVA pour les artisans un outil de gestion, et non un fardeau. Pour aller plus loin sur la gestion de vos finances, n'hésitez pas à consulter nos conseils sur la comptabilité pour artisan, un complément idéal pour maîtriser vos chiffres.

Choisir le bon régime de TVA pour votre activité

Choisir le bon régime de TVA, c’est un peu comme choisir le bon outil pour un chantier : c'est une décision clé qui conditionne une bonne partie de la suite. Pour un artisan, c'est l'un des choix fiscaux les plus importants, car il va directement influencer votre facturation, votre trésorerie et le temps que vous passerez sur votre paperasse.

Il existe trois grandes options sur la table, chacune avec ses propres règles du jeu. Les comprendre, c'est s'assurer de ne pas faire d'erreur, de rester en règle et de poser des bases solides pour la croissance de votre entreprise.

Alors, regardons ensemble quel régime est fait pour vous.

Le régime de la franchise en base : la porte d'entrée idéale

Pour beaucoup d'artisans qui se lancent, la franchise en base de TVA est le point de départ naturel. Imaginez ça comme une dispense : tant que votre chiffre d'affaires reste sous un certain plafond, vous n'avez tout simplement pas à vous soucier de la TVA.

Concrètement, vous ne la facturez pas à vos clients. Vos factures sont plus simples, car elles affichent un montant net et portent la mention "TVA non applicable, art. 293 B du CGI". Finies les déclarations de TVA, la comptabilité est allégée au maximum.

Ce système vous donne un avantage concurrentiel non négligeable, surtout si vous travaillez avec des particuliers. Votre prix final sera mécaniquement plus bas que celui d'un concurrent qui, lui, doit ajouter 20 % de TVA. C'est un argument de poids quand on démarre.

D'ailleurs, ce n'est pas un hasard si en 2023, environ 51 % des indépendants dans l'artisanat ont opté pour la micro-entreprise, qui bénéficie de ce régime. Pour les prestations de services, le seuil à ne pas dépasser est de 36 800 euros, tandis que pour la vente de marchandises, il est fixé à 94 300 euros. Pour creuser le sujet, vous pouvez consulter cette analyse du marché de l'artisanat.

Mais attention, il y a un revers à la médaille. Qui dit pas de TVA facturée, dit aussi pas de TVA récupérable sur vos achats. Chaque euro de TVA que vous payez sur vos matériaux, votre outillage ou votre essence devient une charge sèche pour votre entreprise.

Le régime réel simplifié : le juste milieu pour la croissance

Votre activité grandit ? Vous investissez de plus en plus ? Le régime réel simplifié devient alors très intéressant. C'est l'équilibre parfait entre la simplicité administrative et les avantages de la collecte de TVA.

Avec ce régime, vous commencez à facturer la TVA. En contrepartie, vous gagnez un droit essentiel : celui de déduire la TVA que vous payez sur toutes vos dépenses professionnelles. Cet avantage change tout pour votre trésorerie, surtout si vous achetez beaucoup de matières premières ou si vous renouvelez votre équipement.

Pensez-y comme une balance. D'un côté, la TVA que vous encaissez pour l'État. De l'autre, celle que vous décaissez sur vos achats. Le régime réel vous permet de soustraire la seconde de la première, et vous ne versez que la différence.

Côté gestion, ça reste souple. Vous n'avez qu'une seule déclaration annuelle à faire (le formulaire CA12), complétée par deux acomptes dans l'année. On évite la lourdeur d'une déclaration mensuelle, tout en profitant de la déduction de TVA. C'est la solution idéale pour l'artisan qui a dépassé les seuils de la franchise mais n'a pas encore besoin de la complexité du régime normal.

Le régime réel normal : la précision pour les entreprises établies

Pour les artisans avec un chiffre d'affaires plus conséquent ou ceux qui veulent un suivi ultra-précis de leur trésorerie, il y a le régime réel normal. C'est l'option la plus exigeante sur le plan administratif, mais aussi celle qui offre le plus de contrôle.

Ici, le rythme change : vous devez remplir une déclaration de TVA (le formulaire CA3) tous les mois. Si votre TVA annuelle est inférieure à 4 000 €, vous pouvez opter pour une déclaration trimestrielle. Cette fréquence vous donne une vision très claire et en temps réel de ce que vous devez ou de ce que l'État vous doit.

Cet aperçu montre bien comment les options s'emboîtent, en fonction de la maturité et des besoins de votre activité.

Le principal atout du régime réel normal, c'est sa réactivité. Si vous avez un crédit de TVA (vous avez payé plus de TVA sur vos achats que vous n'en avez collecté sur vos ventes), vous pouvez en demander le remboursement très rapidement. Pas besoin d'attendre la fin de l'année. Pour piloter sa trésorerie au plus juste, surtout en cas de gros investissements, c'est un avantage majeur.

Le choix du bon régime de TVA pour les artisans n'est jamais gravé dans le marbre. Il doit vivre et évoluer avec votre entreprise. L'important est d'anticiper les passages de seuils et de toujours aligner votre fiscalité avec votre stratégie de croissance.

Pour vous aider à y voir plus clair, voici un tableau récapitulatif des trois options.

Comparatif des régimes de TVA pour les artisans

Ce tableau compare les caractéristiques, seuils de chiffre d'affaires, avantages et inconvénients de chaque régime de TVA pour aider les artisans à faire un choix éclairé.

Ce comparatif met en lumière le fait qu'il n'y a pas de "meilleur" régime dans l'absolu. Le choix optimal dépend entièrement de votre situation, de vos ambitions et de la nature de votre clientèle.

Bien surveiller vos seuils de chiffre d'affaires, c'est la base !

Rester en franchise en base de TVA peut sembler confortable, mais ce confort a ses limites : les fameux seuils de chiffre d'affaires. Il ne faut pas voir ces seuils comme des obstacles, mais plutôt comme des indicateurs sur le tableau de bord de votre entreprise.

Les ignorer, c'est un peu comme conduire sans jeter un œil à sa jauge d'essence. On risque la panne au pire moment, et les conséquences peuvent être compliquées à gérer. Maîtriser ces plafonds est donc crucial pour tout artisan qui veut piloter sa croissance sereinement, sans mauvaise surprise fiscale. L'idée n'est pas de freiner votre développement, mais de l'anticiper pour prendre les bonnes décisions au bon moment.

Comprendre la règle des deux seuils

En matière de franchise, on ne parle pas d'un, mais de deux seuils à garder à l'œil : le seuil de base et le seuil majoré. C'est une nuance importante qui vous donne une certaine marge de manœuvre.

- Le seuil de base : C'est la limite "classique" de la franchise. Pour les prestations de services artisanales, il est de 36 800 € HT. Pour les activités de vente de marchandises, comme la création de bijoux ou la fabrication d'objets, il est de 91 900 € HT.

- Le seuil majoré (ou seuil de tolérance) : Voyez-le comme un filet de sécurité. Il est fixé à 39 100 € pour les services et à 101 000 € pour les ventes.

Tant que votre chiffre d'affaires annuel reste sous le seuil de base, pas de souci, vous restez en franchise. Si vous le dépassez une année, mais que vous restez sous le seuil majoré, vous entrez dans une "période de tolérance". Vous pouvez conserver la franchise pour l'année en cours, mais à une seule condition : que l'année précédente (N-1), votre chiffre d'affaires ait été bien inférieur au seuil de base.

Le vrai tournant, c'est le dépassement du seuil majoré. Si vous le franchissez, même en cours d'année, le changement de régime est immédiat. La TVA devient obligatoire sur vos factures dès le premier jour du mois où le dépassement a lieu.

Imaginons une créatrice de bijoux (vente de marchandises) qui réalise 95 000 € de chiffre d'affaires en année N. Si en N-1 elle avait facturé moins de 91 900 €, elle peut tout à fait rester en franchise pour toute l'année N. Par contre, si en octobre de l'année N son chiffre d'affaires atteint 102 000 €, elle bascule : elle devra facturer la TVA sur toutes ses ventes à partir du 1er octobre.

Comment mettre en place un suivi simple et efficace

Pas besoin d'un logiciel comptable hors de prix pour suivre votre chiffre d'affaires. Un simple tableur bien tenu fait parfaitement l'affaire, à condition d'être rigoureux et de le mettre à jour régulièrement.

Voici une méthode toute simple pour ne jamais être pris de court :

- Listez vos factures : Chaque mois, prenez le réflexe de noter dans votre tableau la date, le numéro et le montant HT de chaque facture que vous émettez.

- Calculez le cumul : Ajoutez une colonne qui additionne automatiquement le chiffre d'affaires depuis le 1er janvier. Cela vous donne une vision claire et en temps réel de votre progression.

- Mettez des alertes visuelles : Pour que ce soit encore plus parlant, configurez votre tableau pour que la cellule du cumul change de couleur. Par exemple, elle pourrait passer en orange quand vous atteignez 80 % du seuil de base, et en rouge vif à l'approche du seuil majoré.

Ce suivi proactif vous permet de ne plus subir la situation. En voyant que vous approchez du seuil, vous avez le temps d'anticiper le passage au régime réel simplifié : prévenir vos clients, mettre à jour vos modèles de devis et factures, et peut-être ajuster vos tarifs en conséquence.

Cette discipline est d'autant plus importante que le contexte évolue. En Nouvelle-Aquitaine, qui comptait 155 449 entreprises artisanales début 2025, environ 38 % des artisans sont des prestataires de services. Depuis 2023, la réforme du Registre National des Entreprises (RNE) impose une meilleure qualification des activités dès l'immatriculation, ce qui a un impact direct sur le statut fiscal et les obligations de TVA. Ces changements obligent à un suivi encore plus précis des seuils. Pour en savoir plus, vous pouvez consulter les chiffres clés de l'artisanat régional.

En bref, un bon pilotage de la TVA pour les artisans commence par un suivi impeccable de ces seuils. C'est la clé pour transformer ce qui peut sembler être une contrainte fiscale en un véritable outil de stratégie pour votre croissance.

Appliquer le bon taux de TVA sans se tromper

Une fois que vous devez facturer la TVA, la grande question arrive : quel taux appliquer ? C'est une étape cruciale. Une erreur peut grignoter votre marge, mais aussi vous mettre dans une situation délicate avec vos clients et, bien sûr, l'administration fiscale.

Heureusement, la logique est assez simple à suivre une fois qu'on a les clés en main.

Le point de départ, c'est le taux normal de 20 %. C'est la règle par défaut pour la plupart de vos prestations et la vente de matériel neuf. Mais là où ça devient intéressant pour un artisan, surtout dans le bâtiment, c'est avec les taux réduits. Ils sont un véritable atout pour rendre vos devis plus compétitifs.

Le secteur du bâtiment artisanal est un poids lourd : il pèse pour près de 37 % des entreprises artisanales françaises et génère environ 46 % du chiffre d'affaires global. Dans ce contexte, la TVA est un enjeu majeur qui influence directement la rentabilité de chaque chantier. Vous pouvez d'ailleurs jeter un œil aux données économiques de l'artisanat du bâtiment pour mieux saisir son importance.

Le taux normal de 20 % : la règle générale

Voyez le taux de 20 % comme votre filet de sécurité. Il s'applique à tous les travaux qui ne cochent pas les cases très spécifiques des taux réduits. C'est simple, c'est la base.

Concrètement, vous l'utiliserez pour :

- Les travaux sur des constructions neuves ou qui ont moins de deux ans.

- Les aménagements extérieurs, comme la pose d'un portail, la création d'une terrasse ou l'entretien d'un jardin.

- L'agrandissement d'un logement qui augmente la surface au sol de plus de 10 %.

Par exemple, si un client vous confie la construction d'un garage accolé à sa maison ou l'installation d'une piscine, c'est bien le taux de 20 % qui figurera sur votre facture.

Le taux intermédiaire de 10 % pour la rénovation

Ce taux de 10 % est le meilleur ami des artisans du second œuvre ! Il couvre la grande majorité des travaux d'amélioration, de transformation et d'entretien, avec une condition en or : le logement doit être achevé depuis plus de deux ans.

Il concerne des chantiers très courants dans votre quotidien :

- La réfection d'une toiture ou de la plomberie.

- La rénovation complète d'une cuisine ou d'une salle de bains.

- Le remplacement de fenêtres (sans condition de performance énergétique particulière).

Imaginons que vous refassiez toute l'électricité d'un appartement construit dans les années 80. Votre facture affichera une TVA à 10 %. Pour aller plus loin, notre guide sur le calcul du taux de TVA vous donnera d'autres exemples parlants.

Le taux réduit de 5,5 % pour la performance énergétique

Voici le taux le plus avantageux : 5,5 %. Il a été pensé pour encourager les travaux de rénovation énergétique. C'est un argument de vente puissant pour convaincre vos clients d'investir dans des solutions plus vertes et plus économiques à long terme.

Ici, les conditions sont un peu plus strictes. Le logement doit toujours avoir plus de deux ans, et les travaux doivent clairement améliorer sa performance énergétique.

Cela s'applique par exemple à :

- L'installation d'une pompe à chaleur, d'une chaudière à granulés ou biomasse.

- Les travaux d'isolation thermique (murs, combles, planchers).

- La pose de fenêtres à double ou triple vitrage très performantes.

Un point de vigilance essentiel : pour appliquer les taux de 10 % ou 5,5 %, votre client doit impérativement vous fournir une attestation de TVA signée avant que vous n'émettiez la facture finale. Ce document confirme que les travaux sont bien éligibles et vous protège en cas de contrôle. Ne l'oubliez jamais, car vous êtes coresponsable de sa validité.

En maîtrisant ces trois taux de TVA pour les artisans, non seulement vous sécurisez votre facturation, mais vous vous positionnez aussi comme un expert qui sait guider ses clients vers les meilleures solutions.

La TVA déductible : faites-en un véritable allié pour votre trésorerie

Si vous êtes artisan et assujetti à la TVA, vous avez peut-être tendance à voir cette taxe comme une simple contrainte administrative. Pourtant, c'est une mécanique à double sens qui, une fois bien comprise, peut se transformer en un vrai levier pour votre trésorerie. Le concept est simple : la TVA que vous payez sur tous vos achats professionnels peut être déduite de la TVA que vous facturez à vos clients.

Imaginez une balance. D'un côté, vous placez la TVA que vous avez collectée auprès de vos clients (la TVA collectée). De l'autre, vous mettez toute la TVA que vous avez payée sur vos dépenses pro (la TVA déductible). Votre déclaration revient tout simplement à faire la différence entre les deux.

En gérant cela de près, vous passez d'une simple corvée comptable à une véritable stratégie financière. Chaque facture d'achat que vous conservez précieusement devient une pièce du puzzle qui allège directement votre charge fiscale.

Ce que vous pouvez concrètement déduire

Le principe est assez large, mais il y a une règle d'or : la dépense doit être strictement nécessaire à l'exercice de votre métier. Bonne nouvelle, cela concerne la majorité de vos achats du quotidien, et les montants peuvent vite grimper.

Voici les grandes familles de dépenses où vous pouvez récupérer la TVA :

- Matières premières et fournitures : C'est souvent votre plus gros poste de dépenses. On parle ici du bois, de la peinture, des câbles, de la plomberie… tout ce qui vous sert à produire.

- Matériel et outillage : L'achat de votre nouvelle machine, de vos outils électroportatifs ou même de vos équipements de protection individuelle (EPI) est concerné.

- Frais de sous-traitance : Vous faites appel à un confrère pour un coup de main sur un chantier ? La TVA sur sa facture est déductible pour vous (sauf dans le cas spécifique de l'autoliquidation).

- Frais généraux : Pensez au loyer de votre atelier, à vos factures d'électricité, à vos forfaits téléphone et internet, ou encore à l'abonnement à votre logiciel de facturation.

- Carburant : C'est un point important. La TVA sur le gazole et le superéthanol E85 est déductible à 80 % si vous avez un véhicule de tourisme, et à 100 % pour un utilitaire. Pour l'essence, c'est 80 % dans tous les cas.

On le voit bien, la TVA pour les artisans n'est pas qu'une histoire de collecte. C'est aussi un jeu de déduction intelligent.

Attention, tout n'est pas déductible !

Bien sûr, il y a des limites pour éviter les abus. L'administration fiscale a posé des règles claires, et il vaut mieux les avoir en tête pour éviter les mauvaises surprises lors de votre déclaration.

La règle à retenir est simple : si une dépense a un caractère personnel ou n'est pas directement liée à votre activité, la TVA n'est pas récupérable.

Voici quelques exemples classiques de TVA non déductible :

- Les dépenses liées à votre logement personnel, même si vous y avez installé votre bureau.

- Les frais de transport de personnes comme les billets de train ou d'avion.

- L'achat et l'entretien de la plupart des véhicules de tourisme (attention, différent du carburant).

- Les cadeaux d'affaires qui dépassent 73 € TTC par an et par bénéficiaire.

Faire cette distinction est la base d'une comptabilité saine et vous met à l'abri d'un éventuel redressement fiscal.

Le crédit de TVA : une bouffée d'air pour votre trésorerie

Et si la balance penche de l'autre côté ? Cela arrive, surtout les mois où vous réalisez de gros investissements. Le montant de votre TVA déductible (ce que vous avez payé) peut alors dépasser celui de la TVA collectée (ce que vous avez facturé).

Dans ce cas de figure, vous obtenez un crédit de TVA. Deux options s'offrent alors à vous :

- L'imputer sur les prochaines déclarations : Vous conservez ce crédit et vous l'utilisez pour ne pas payer la TVA que vous devrez le mois ou le trimestre suivant. C'est un report.

- Demander le remboursement : Si le montant est conséquent, vous pouvez demander au fisc de vous virer la somme directement sur votre compte pro. C'est un excellent moyen de renflouer votre trésorerie juste après un investissement important.

Comment déclarer et payer votre TVA en toute confiance

https://www.youtube.com/embed/D3CG-zLTlOI

Comprendre les règles de la TVA, c'est bien. Savoir comment la déclarer et la payer concrètement, c'est encore mieux ! Pour les artisans, cette étape peut sembler intimidante au début, mais je vous rassure : c'est surtout une question d'organisation. Une fois que vous avez le coup de main, ça devient une simple formalité.

Tout se passe en ligne, directement sur votre espace pro du site des impôts. Le formulaire et la fréquence de déclaration ne seront pas les mêmes selon votre régime. Voyons ça de plus près pour que vous puissiez gérer cette tâche sereinement.

Le régime réel simplifié : une déclaration annuelle (CA12)

Si vous relevez du régime simplifié, votre rendez-vous principal avec la TVA a lieu une fois par an. Vous devrez remplir la déclaration CA12 avant le deuxième jour ouvré qui suit le 1er mai. Ce document est un grand récapitulatif de toute la TVA que vous avez facturée et de celle que vous avez payée sur vos achats professionnels au cours de l'année passée.

Le secret pour ne pas se laisser déborder par la CA12 ? L'anticipation. N'attendez surtout pas la dernière minute pour rassembler vos chiffres. Un bon suivi de vos factures, mois après mois, vous évitera un stress inutile et vous fera gagner un temps fou.

En parallèle de cette déclaration, l'administration fiscale ne vous attend pas un an pour encaisser la TVA. Vous verserez donc deux acomptes au cours de l'année, l'un en juillet et l'autre en décembre. Le montant de ces acomptes est calculé à partir de la TVA que vous avez versée l'année précédente, ce qui permet de lisser l'effort de trésorerie.

Le régime réel normal : un suivi mensuel (CA3)

Pour ceux qui sont au régime réel normal, le rythme est plus rapide. La déclaration et le paiement de la TVA se font tous les mois avec le formulaire CA3. Petite exception : si le montant total de votre TVA sur l'année est inférieur à 4 000 €, vous pouvez demander à faire cette déclaration tous les trimestres.

Cette fréquence plus rapprochée a un vrai avantage : elle vous donne une vision claire et quasi instantanée de votre situation de TVA. Vous savez en permanence où vous en êtes, ce qui est excellent pour piloter votre trésorerie au plus juste. C'est particulièrement pratique si vous avez souvent des crédits de TVA à récupérer.

Concrètement, pour remplir vos déclarations, le processus est assez simple :

- Connectez-vous à votre espace professionnel sur le site impots.gouv.fr.

- Rendez-vous dans la section "Déclarer la TVA".

- Remplissez les cases dédiées à votre chiffre d'affaires hors taxes (pour la TVA collectée) et à vos dépenses (pour la TVA déductible).

- Le calcul de la somme à payer ou du crédit en votre faveur est automatique.

- Validez votre déclaration et procédez au paiement en ligne.

Que la démarche soit annuelle ou mensuelle, elle finira par devenir un réflexe. Si vous débutez, n'hésitez pas à vous faire aider la première fois pour prendre vos marques. D'ailleurs, de nombreux auto-entrepreneurs se posent aussi ces questions, même si leur situation est un peu différente ; vous pouvez en apprendre davantage sur la TVA pour l'auto-entrepreneur pour comparer. Au final, une bonne organisation est vraiment la clé pour que cette obligation administrative devienne une simple routine.

Les questions que tout artisan se pose sur la TVA

La gestion de la TVA pour les artisans est souvent un casse-tête. Pour vous aider à y voir plus clair, on a compilé les questions qui reviennent le plus souvent sur le tapis, avec des réponses simples et directes. L'idée ? Vous faire gagner du temps et de la sérénité.

Jongler avec ses obligations fiscales fait partie du métier. Avoir les bons réflexes sur ces points essentiels, c'est s'éviter bien des tracas et sécuriser son activité pour de bon.

En micro-entreprise, je facture la TVA ou pas ?

Non, c'est même l'un des piliers du régime de la micro-entreprise. Tant que vous êtes sous le régime de la franchise en base de TVA, toutes vos factures doivent être émises hors taxes (HT).

Pour que tout soit en règle, n'oubliez surtout pas d'ajouter la mention légale : « TVA non applicable, art. 293 B du CGI » sur chacune de vos factures. Si vous commencez à facturer la TVA, que ce soit par choix ou parce que vous avez dépassé les seuils, vous devez impérativement changer de régime et passer à un régime réel d'imposition.

Et si je suis en retard pour ma déclaration de TVA, ça craint ?

Un oubli, ça arrive à tout le monde. Le problème, c'est que l'administration fiscale ne plaisante pas avec les délais. Un simple retard déclenche un intérêt de 0,20 % par mois, auquel s'ajoute une majoration de 10 % du montant de la TVA que vous devez.

Le meilleur conseil qu'on puisse vous donner : réagissez immédiatement. Déposez votre déclaration et payez ce que vous devez au plus vite pour que la note ne grimpe pas davantage.

La TVA, c’est pareil pour un client particulier et un pro ?

Pour vous, oui. Le mécanisme est le même. Que votre client soit un particulier ou une autre entreprise, vous appliquez exactement les mêmes taux et les mêmes règles sur vos factures.

Là où tout change, c'est pour votre client. Un professionnel a la possibilité de récupérer la TVA que vous lui facturez en la déduisant de sa propre déclaration. Un particulier, lui, ne le peut pas. C'est pourquoi il est capital que vos factures pour les pros soient impeccables, sinon ils risquent d'avoir des soucis pour récupérer leur TVA.

Une grosse exception à connaître dans le bâtiment : l'autoliquidation de la TVA en sous-traitance. Si vous travaillez pour une autre entreprise en tant que sous-traitant, vous ne facturez pas la TVA. Votre facture est émise hors taxes et doit comporter la mention "Autoliquidation". C'est l'entreprise qui vous a embauché (le donneur d'ordre) qui s'occupera de tout déclarer et payer.

Cette règle un peu particulière a été mise en place pour simplifier les choses sur les chantiers avec plein d'intervenants. Attention, elle ne concerne que les travaux immobiliers et c'est un point de vigilance crucial pour tous les artisans du BTP.

Gérer la TVA, les devis, la facturation... ça peut vite devenir un travail à plein temps. Bizyness a justement été créé pour simplifier la vie des artisans en prenant en charge toute cette paperasse. Vous vous concentrez sur votre cœur de métier, on s'occupe du reste. Découvrez comment Bizyness peut transformer votre gestion administrative.