L'autoliquidation de la TVA peut sembler être un jargon fiscal de plus, mais c'est un mécanisme que vous rencontrez sûrement au quotidien. En termes simples, c'est un système où les rôles sont inversés : ce n'est plus le vendeur qui collecte la TVA, mais bien vous, l'acheteur, qui vous en chargez.

Concrètement, votre fournisseur vous envoie une facture sans TVA (hors taxes). C'est ensuite à vous de calculer la TVA française applicable, de la déclarer... et de la déduire immédiatement sur la même déclaration. Résultat ? L'opération est totalement neutre pour votre trésorerie.

Décryptage : comment fonctionne l'autoliquidation de TVA ?

Pour visualiser le concept, pensez à la TVA comme à un "colis fiscal" destiné à l'État. Dans une vente classique, votre fournisseur agit comme un livreur : il prend le colis chez vous (en facturant la TVA) et le remet à l'administration fiscale. Avec l'autoliquidation, c'est comme si le fournisseur vous donnait le colis directement. C'est votre responsabilité de le déclarer aux impôts.

Ce système, que l'on appelle aussi "reverse charge" à l'international, a été mis en place pour deux raisons majeures :

- Faciliter les échanges B2B internationaux : Il évite aux entreprises étrangères de s'immatriculer à la TVA en France juste pour vous vendre un service ou un produit.

- Combattre la fraude : Dans certains secteurs sensibles et sur les importations, il sécurise la collecte de la TVA en la confiant directement à l'acheteur.

Quel impact sur votre trésorerie et vos déclarations ?

Le plus grand avantage de l'autoliquidation, c'est son impact nul sur votre trésorerie. Vous n'avancez pas la TVA à votre fournisseur pour la récupérer des semaines plus tard. Tout se passe au niveau comptable par un simple jeu d'écritures : vous déclarez la TVA comme "collectée" et, sur la même ligne, comme "déductible", pour le même montant. L'une annule l'autre.

L'autoliquidation transforme la gestion de la TVA en une simple opération déclarative. Au lieu d'un flux financier, il s'agit d'une double inscription comptable qui garantit que la taxe est correctement enregistrée sans affecter votre cash-flow.

Mais attention, cette simplicité apparente demande de la rigueur. Pour que tout se passe bien avec l'administration, il est crucial de savoir quelles opérations sont concernées et de s'assurer que les factures de vos fournisseurs contiennent les bonnes mentions.

Une obligation de plus en plus fréquente

Loin d'être une option, ce mécanisme est une obligation légale dans des situations bien précises. C'est notamment le cas pour la plupart de vos achats de biens et de services auprès de fournisseurs établis dans un autre pays de l'Union européenne. Pour creuser le sujet, n'hésitez pas à lire notre guide sur le calcul de la TVA intracommunautaire.

L'autoliquidation est aujourd'hui un pilier de la fiscalité en France, surtout pour les acteurs du e-commerce. Depuis le 1er janvier 2022, elle est même devenue systématique pour toutes les importations, représentant désormais près de 15 % des déclarations de TVA mensuelles. Ce système vous concerne directement si vous vous approvisionnez à l'étranger ou si vous utilisez des services comme ceux de Shopify ou Amazon.

Quand faut-il appliquer l'autoliquidation de la TVA ?

Loin d'être une simple option comptable, l'autoliquidation est une obligation légale dans des situations très précises. Pour rester en règle, il est crucial de savoir identifier ces cas de figure. Le principe de base ne change jamais : c'est l'acheteur qui déclare et paie la TVA, pas le vendeur. Mais les conditions d'application, elles, dépendent de la nature de l'échange.

Le terrain de jeu principal de ce mécanisme est le monde du B2B (Business-to-Business). Concrètement, cela concerne les transactions entre deux professionnels assujettis à la TVA. La condition sine qua non ? Le vendeur et l'acheteur doivent tous les deux avoir un numéro de TVA intracommunautaire valide.

Ce numéro est la clé de voûte du système. Il permet aux administrations fiscales de chaque pays de s'assurer que tout le monde est bien identifié, garantissant ainsi que la TVA circule correctement au sein du marché unique européen. Passons en revue les trois scénarios les plus courants pour un e-commerçant.

1. Achats de biens B2B au sein de l'Union Européenne

C'est sans doute le cas le plus classique pour un e-commerçant. Vous achetez des marchandises à un fournisseur basé dans un autre pays de l'UE ? Vous êtes en plein dans une acquisition intracommunautaire.

Que vous commandiez du stock à une entreprise allemande, espagnole ou polonaise pour votre boutique, la règle est la même. Votre fournisseur doit vous envoyer une facture hors taxes (HT).

Exemple concret :

Imaginons une boutique française sur Shopify qui vend des accessoires pour animaux. Elle se fournit chez un fabricant au Portugal. Ce dernier va émettre une facture HT, en prenant soin d'indiquer son numéro de TVA et celui de la boutique française. L'e-commerçant français devra alors de son côté calculer et déclarer la TVA à 20 % sur sa déclaration en France.

2. Achats de services auprès d'un prestataire de l'UE

L'autoliquidation s'applique aussi lorsque vous achetez des services à une entreprise européenne. Pour une activité en ligne, c'est une situation quasi quotidienne.

Pensez-y : vos abonnements à des logiciels, les commissions des plateformes, vos dépenses publicitaires ou encore les services de cloud. La plupart de ces géants du web (Google, Meta, Amazon Web Services) sont souvent localisés en Irlande ou au Luxembourg.

Toute dépense pour un service dématérialisé fourni par une société de l'UE tombe sous le coup de l'autoliquidation. C'est un réflexe à avoir pour tous vos outils SaaS, plateformes publicitaires et commissions de marketplace.

Exemple concret :

Une startup SaaS française paie un abonnement mensuel à une plateforme de gestion de serveurs dont la maison mère est en Irlande. Chaque mois, la facture arrive sans TVA. C'est à la startup française de calculer la TVA sur ce montant, de la déclarer aux impôts, puis de la déduire dans la même déclaration. L'opération est neutre, mais l'écriture comptable est indispensable.

3. Importations de biens depuis un pays hors UE

Depuis le 1er janvier 2022, une petite révolution a eu lieu : l'autoliquidation de la TVA à l'importation (TVAi) est devenue automatique et obligatoire en France pour toute entreprise avec un numéro de TVA intracommunautaire français.

Ce changement a vraiment simplifié la vie des importateurs. Ce qui était autrefois une option est maintenant la norme. Fini le temps où il fallait avancer la TVA aux douanes pour la récupérer des semaines plus tard. Tout se passe désormais directement sur votre déclaration de TVA (le fameux formulaire CA3).

Cette règle s'applique à tout, que vous importiez des matières premières de Chine ou des produits finis du Vietnam pour votre e-commerce.

- Trésorerie soulagée : Plus besoin de sortir de l'argent pour la TVA au moment du dédouanement. Un vrai bol d'air.

- Processus automatisé : L'administration fiscale pré-remplit les montants de TVA à autoliquider sur votre déclaration en se basant sur les informations des douanes.

- Obligatoire pour tous : Toutes les entreprises assujetties et identifiées à la TVA en France y sont soumises, sans aucune démarche à faire.

Exemple concret :

Une marque française fait fabriquer ses produits en Chine et les importe pour les vendre via le programme Amazon FBA (Expédié par Amazon) en France. Quand le conteneur passe la douane, aucune TVA n'est payée sur le champ. Le montant est simplement reporté sur sa prochaine déclaration de TVA pour y être autoliquidé. L'impact sur sa trésorerie est nul.

Pour y voir plus clair, voici un tableau qui résume ces différents cas de figure.

Scénarios courants d'application de l'autoliquidation

Ce tableau synthétise les situations où l'autoliquidation s'applique pour un e-commerçant, avec les conditions requises et un exemple concret pour chaque cas.

Ce tableau devrait vous aider à identifier rapidement si une transaction doit faire l'objet d'une autoliquidation. La clé est de toujours vérifier l'origine du fournisseur et la nature de ce que vous achetez.

Rédiger une facture conforme en autoliquidation

Une facture qui relève de l'autoliquidation n'est pas tout à fait une facture comme les autres. C'est un document avec ses propres codes. Une seule erreur, une simple omission, et la facture peut être invalidée par l'administration fiscale, avec des sanctions financières à la clé. Que vous soyez le vendeur qui émet le document ou l'acheteur qui le reçoit, la rigueur est donc de mise.

Pensez à cette partie comme votre check-list de conformité. Chaque point est crucial pour sécuriser vos transactions et vous assurer que le mécanisme de l'autoliquidation est appliqué dans les règles de l'art. Après tout, une facture bien rédigée est la première preuve de votre bonne foi en cas de contrôle.

Les mentions obligatoires pour une facturation sécurisée

Pour qu'une facturation en autoliquidation soit valable, elle doit comporter des mentions bien spécifiques, en plus de toutes les informations légales habituelles (date, numéro, identité des parties, etc.). Ces ajouts sont la pierre angulaire du dispositif.

Il y a trois éléments sur lesquels vous ne pouvez absolument pas faire l'impasse :

- Les numéros de TVA intracommunautaires : La facture doit impérativement faire apparaître le numéro de TVA intracommunautaire du vendeur et celui de l'acheteur. C'est ce qui prouve que les deux entreprises sont bien des professionnelles assujetties au sein de l'UE et que l'on peut donc appliquer ce régime spécial.

- L'absence de TVA : La facture doit être éditée Hors Taxes (HT). Aucun montant de TVA ne doit y figurer, car c'est à l'acheteur de la calculer et de la déclarer de son côté.

- La mention explicite : Il faut ajouter une phrase claire pour justifier pourquoi la TVA n'est pas facturée. Cette mention indique que l'opération relève bien du régime de l'autoliquidation.

Pour faire simple et efficace, la mention à utiliser est tout simplement "Autoliquidation".

Cette petite phrase a un grand rôle : elle sert de signal pour les deux entreprises et pour le fisc. Elle confirme que le vendeur a sciemment émis une facture HT et que l'acheteur devient officiellement redevable de la taxe. Pour creuser le sujet, n'hésitez pas à lire notre article complet sur la mention d'autoliquidation de TVA.

Oublier la mention "Autoliquidation" n'est pas un simple détail administratif. L'administration l'interprète comme une erreur de facturation. Conséquence ? Le droit à déduction de la TVA peut être remis en cause pour l'acheteur, et les deux entreprises s'exposent à des pénalités.

Les risques d'une facture non conforme

Faire l'impasse sur ces règles n'est pas une bonne idée. Les conséquences financières d'une facture mal ficelée peuvent être lourdes et venir effacer d'un coup l'avantage de trésorerie que l'autoliquidation est censée apporter.

Voici les principaux risques :

- Amendes pour mentions manquantes : Une simple omission sur une facture peut vous coûter cher.

- Redressement fiscal : Le fisc pourrait considérer que la TVA aurait dû être collectée par le vendeur et lancer un redressement contre lui.

- Remise en cause de la déduction : Pour l'acheteur, une facture non conforme peut signifier la perte de son droit à déduire la TVA correspondante.

Les sanctions sont clairement définies par la loi. Sans la mention précise sur la facture, des amendes de 5 % du montant de TVA non déclarée peuvent s'appliquer, ou même grimper jusqu'à 75 000 € pour l'omission de mentions obligatoires. Vous trouverez plus d'informations sur les risques liés à l'autoliquidation sur Indy.fr.

C'est précisément là que des outils comme Bizyness prennent tout leur sens. En automatisant la création de vos factures, la plateforme s'assure que chaque document généré pour une transaction intracommunautaire inclut systématiquement les bons numéros de TVA et la mention "Autoliquidation". Votre conformité est ainsi sécurisée, sans effort ni prise de tête.

Gérer l'autoliquidation dans votre comptabilité

L'autoliquidation de TVA est une opération totalement neutre pour votre trésorerie. Sur le papier, c'est simple. Mais comment cette neutralité se traduit-elle concrètement dans vos comptes ? Il s'agit d'un jeu d'écritures comptables bien précis, essentiel à maîtriser pour être en règle et dialoguer efficacement avec votre expert-comptable.

L'idée n'est pas de payer la TVA, mais de la déclarer correctement. Et c'est là que la petite magie comptable entre en scène. Pour chaque facture d'achat concernée, vous allez passer une double écriture qui s'annule elle-même, garantissant un impact nul sur le montant de TVA que vous devez verser à l'État.

Cette double inscription est vraiment le cœur du mécanisme. Elle permet simplement à l'administration fiscale de suivre les flux de TVA entre pays de l'UE, sans qu'aucun argent ne soit réellement encaissé puis remboursé.

Le jeu d'écritures comptables décrypté

Pour vous sentir à l'aise avec l'autoliquidation, il faut bien sûr maîtriser les bases de la comptabilité. Si vous avez besoin de rafraîchir vos connaissances, ce guide complet de l'imputation en comptabilité est une excellente ressource pour consolider les fondamentaux.

Concrètement, la saisie se passe en deux temps, mais au même moment :

- Vous enregistrez la charge : Le montant hors taxes (HT) de la facture de votre fournisseur s'enregistre comme n'importe quelle autre dépense, dans un compte de charge de la classe 6.

- Vous enregistrez la double écriture de TVA : Le montant de TVA que vous avez vous-même calculé (au taux français applicable) est enregistré à la fois au crédit du compte « TVA due » et au débit du compte « TVA déductible ».

Pour le dire simplement, vous enfilez deux casquettes en même temps : celle du collecteur et celle du déducteur. Vous déclarez la TVA comme si vous l'aviez perçue (TVA due), puis vous l'annulez aussitôt en la déduisant (TVA déductible).

Ce principe assure que votre comptabilité reste parfaitement équilibrée. Le montant dû annule le montant déductible. Résultat : zéro.

La déclaration de TVA, étape par étape

Toute cette théorie comptable prend forme sur votre déclaration de TVA (le fameux formulaire CA3). C'est le document officiel qui permet de communiquer ces opérations à l'administration fiscale. Et bien sûr, chaque montant a sa case attitrée pour que le fisc puisse tout vérifier.

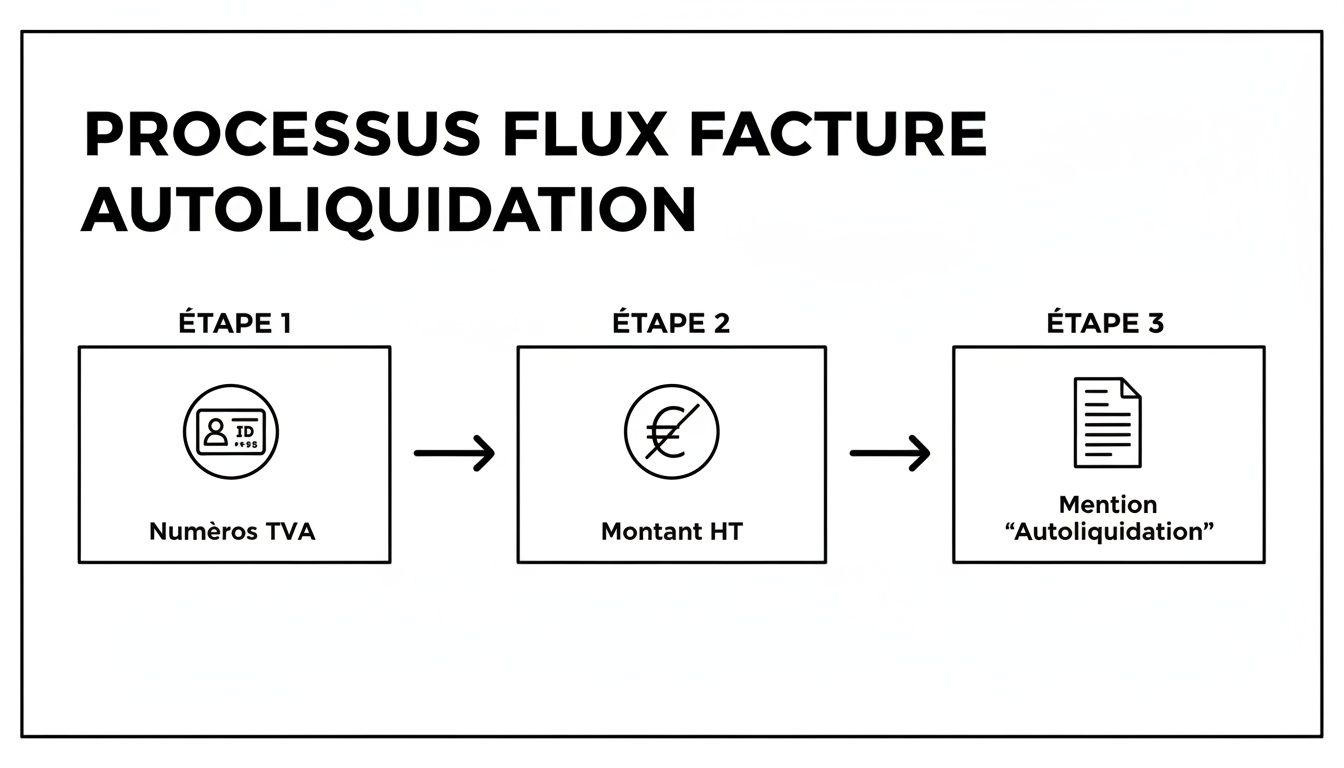

Le schéma ci-dessous résume bien le parcours d'une facture en autoliquidation, de la vérification des numéros de TVA à la mention obligatoire sur le document.

Ce visuel nous rappelle que tout part d'une facture correctement établie. C'est la base indispensable pour que le mécanisme fonctionne.

Voici où vous devez reporter les montants sur votre déclaration CA3 :

- Le montant HT : Il doit apparaître sur la ligne « Acquisitions intracommunautaires » ou une autre ligne dédiée aux opérations imposables.

- La TVA calculée : Vous l'inscrivez à la fois dans le cadre de la TVA collectée et dans celui de la TVA déductible, sur les lignes correspondantes.

Attention, un oubli peut coûter cher. Dans le secteur du bâtiment par exemple, une erreur sur l'autoliquidation en sous-traitance peut entraîner une amende de 5 % du montant de la TVA qui aurait dû être déclarée. Une somme qui peut vite plomber la rentabilité d'un chantier.

Comprendre cette logique reste fondamental, même si vous utilisez un outil d'automatisation. Une plateforme comme Bizyness s'occupe de générer les bonnes écritures et de préparer vos déclarations. Mais savoir comment ça fonctionne en coulisses vous donne la sérénité nécessaire pour piloter votre comptabilité en toute confiance.

Mieux comprendre avec des cas pratiques pour les entreprises en ligne

La théorie, c'est une chose. La réalité du terrain, c'en est une autre. Pour vraiment maîtriser l'autoliquidation de la TVA, rien ne vaut quelques exemples concrets tirés du quotidien des entreprises qui vendent en ligne. Chaque jour, des milliers d’e-commerçants et de vendeurs sur des marketplaces comme Amazon réalisent ces opérations, parfois même sans le savoir.

Plongeons ensemble dans trois situations typiques que les clients de Bizyness rencontrent presque tous les jours. Ces cas pratiques vont vous aider à développer le bon réflexe : repérer l'opération, vérifier la facture et comprendre comment l'automatisation peut vous faire économiser un temps fou.

Le vendeur sur Amazon FBA et ses frais publicitaires en Europe

C'est le cas d'école pour quiconque utilise le programme FBA (Expédié par Amazon) et souhaite donner un coup de pouce à ses ventes.

Imaginez : vous êtes une entreprise française, vous vendez vos produits sur Amazon.fr et, pour sortir du lot, vous lancez des campagnes publicitaires directement depuis la plateforme. La facture que vous recevez pour ces frais publicitaires ne vient pas d'Amazon France. Le plus souvent, elle est émise par une entité européenne, comme Amazon Europe Core S.à r.l., qui est basée au Luxembourg.

Alors, que faire quand cette facture atterrit dans votre boîte mail ?

- Identifier l'opération : C'est un achat de service (de la publicité) auprès d'un autre professionnel (B2B) situé dans un autre pays de l'UE (ici, le Luxembourg). Bingo, c'est un cas d'autoliquidation.

- Vérifier la facture : Le document doit impérativement être émis Hors Taxes (HT). Il doit aussi comporter votre numéro de TVA intracommunautaire français et celui d'Amazon Europe. Une mention du type "Autoliquidation" ou "Reverse Charge" doit être clairement visible.

- Passer à l'action : Vous devez calculer la TVA française (en général 20 %) sur le montant HT. Ensuite, ce montant sera à la fois déclaré et déduit sur votre déclaration de TVA. Résultat ? L'opération est neutre pour votre trésorerie.

Ce mécanisme est au cœur des échanges B2B en Europe. Il évite aux fournisseurs comme Amazon de devoir s'immatriculer à la TVA dans tous les pays où ils ont des clients. C'est donc le client français qui prend le relais en devenant le redevable légal de la TVA, qu'il collecte et déduit en même temps.

La boutique Shopify et ses abonnements aux applications

Autre écosystème, même principe. Si vous avez une boutique sur Shopify, vous utilisez probablement plusieurs applications pour gérer le marketing, la logistique ou les avis clients.

Il y a de fortes chances que les développeurs de ces applications ne soient pas en France. Prenons l'exemple d'une boutique Shopify française qui paie un abonnement mensuel pour une super application de gestion d'avis clients, facturée depuis l'Irlande.

Chaque mois, la facture de l'abonnement tombe. Le processus est exactement le même que pour Amazon :

- Diagnostic : C'est un achat de service récurrent à un fournisseur B2B européen.

- Contrôle qualité : La facture est-elle bien hors taxes ? Contient-elle toutes les infos nécessaires à l'autoliquidation (les deux numéros de TVA, la mention légale) ?

- Action comptable : On autoliquide la TVA française sur la déclaration CA3.

L'autoliquidation de la TVA est vraiment un pilier qui simplifie la vie des entreprises qui vendent des services numériques ou des logiciels en B2B au sein de l'Union européenne. Pour creuser le sujet, le portail officiel de l'administration française offre des informations très détaillées.

Les commissions versées à Stripe ou PayPal

Ce dernier cas vous concerne quasi certainement : les frais de transaction prélevés par les géants du paiement. Que vous passiez par Stripe, PayPal ou une autre passerelle, leurs services sont rarement facturés depuis la France.

Stripe, par exemple, facture ses commissions depuis son entité irlandaise pour tous ses clients européens. Concrètement, chaque vente que vous réalisez sur votre site déclenche une micro-opération soumise à l'autoliquidation : la commission que Stripe prélève.

À la fin du mois, Stripe vous envoie une facture qui récapitule toutes ces commissions, sans TVA.

- Le problème : Le volume peut vite devenir ingérable. Tenter de gérer manuellement l'autoliquidation pour des centaines, voire des milliers de micro-commissions chaque mois est une porte ouverte aux erreurs et une perte de temps monumentale.

- La solution : C'est précisément ici que l'automatisation passe du statut de "confort" à celui de "nécessité".

Une plateforme comme Bizyness, connectée à votre compte Stripe ou PayPal, change complètement la donne. Elle va chercher ces factures automatiquement, identifie qu'il s'agit d'une opération à autoliquider, calcule la TVA à votre place et génère les écritures comptables qui vont bien, sans que vous ayez à lever le petit doigt. Votre déclaration de TVA est pré-remplie correctement, et votre conformité fiscale est assurée, sans effort.

Sécuriser sa conformité fiscale grâce à l'automatisation

Gérer manuellement chaque facture en autoliquidation de TVA, c'est un peu comme jongler avec des œufs : c'est technique, stressant et le moindre faux pas peut coûter cher. Entre la vérification des numéros de TVA, l'application des bonnes règles comptables et le remplissage de la déclaration, l'erreur humaine n'est jamais loin. Et une simple omission peut vite se transformer en pénalités financières et en casse-tête administratif.

Face à cette complexité, l'automatisation n'est plus un gadget, mais une véritable nécessité. Elle permet de transformer cette contrainte réglementaire en un processus fluide, fiable et quasiment invisible au quotidien.

Comment une plateforme de facturation change la donne

Une solution comme Bizyness est justement pensée pour prendre le relais sur ces tâches répétitives et techniques. En se connectant à vos outils de vente et de paiement (Shopify, Amazon, Stripe, PayPal), la plateforme agit en coulisses comme un copilote fiscal intelligent.

Le fonctionnement est à la fois simple et puissant :

- Identification automatique : Une nouvelle transaction arrive, comme des frais publicitaires Amazon ou une commission Stripe ? Le système la reconnaît instantanément comme une opération soumise à l'autoliquidation.

- Vérification des données : La plateforme s'assure que toutes les informations clés, notamment les numéros de TVA, sont présentes pour que l'opération soit valide. Fini les allers-retours.

- Génération des écritures comptables : Plus besoin de se battre avec les débits et les crédits. Bizyness crée automatiquement la double écriture de TVA (due et déductible), garantissant une comptabilité parfaitement carrée.

- Pré-remplissage de la déclaration : Au moment de déclarer votre TVA, les montants sont déjà calculés et rangés dans les bonnes cases du formulaire CA3. Il ne reste plus qu'à vérifier et valider.

L'automatisation vous fait passer du rôle d'opérateur technique, qui saisit des données, à celui de pilote stratégique. Vous ne vous occupez plus des détails, vous supervisez un système qui travaille pour vous.

Libérer du temps pour ce qui compte vraiment : la croissance

Au-delà de la simple conformité, l'automatisation de la facturation en autoliquidation a un impact direct sur votre productivité. Tout ce temps que vous passiez à courir après les factures, à faire des calculs ou à corriger des erreurs est maintenant à vous. Vous pouvez le réinvestir là où il a le plus de valeur : développer vos produits, affiner votre marketing et accélérer la croissance de votre entreprise.

En déléguant ces processus à un système expert, vous gagnez surtout en sérénité. Vous savez que votre gestion fiscale est entre de bonnes mains, ce qui vous permet de vous concentrer sur ce que vous faites de mieux. Pour aller plus loin et alléger encore votre charge de travail, découvrez comment automatiser vos tâches administratives et gagner en efficacité.

Les questions qui reviennent souvent sur l'autoliquidation

Même si le mécanisme d'autoliquidation est assez logique sur le papier, il soulève pas mal de questions concrètes au quotidien. On va clarifier ici les interrogations les plus fréquentes pour que tout devienne limpide.

Que faire si mon fournisseur de l'UE me facture la TVA par erreur ?

C'est un grand classique : vous recevez une facture d'un fournisseur européen qui inclut la TVA de son pays. Premier réflexe, et le plus important : ne payez surtout pas cette facture ! Cette TVA étrangère ne peut pas être récupérée sur votre déclaration de TVA française.

La marche à suivre est simple. Contactez votre fournisseur sans tarder. Expliquez-lui calmement qu'il s'agit d'une opération B2B entre deux pays de l'Union européenne et que la facture doit donc être émise hors taxes, en appliquant l'autoliquidation. Vous devrez lui demander une facture corrigée (souvent un avoir pour annuler la première, puis une nouvelle facture correcte) sans TVA, mais qui mentionne bien vos deux numéros de TVA intracommunautaires.

Payer une facture avec une TVA étrangère erronée, c'est s'engager dans un vrai casse-tête administratif. Il faudrait lancer une procédure de remboursement de TVA auprès du fisc du pays de votre fournisseur. C'est long, souvent complexe, et franchement, vous avez mieux à faire.

Le seul bon réflexe est d'agir vite pour obtenir une facture conforme. C'est la clé pour appliquer correctement la facturation en autoliquidation et garder une comptabilité propre.

Est-ce que ça me concerne si je suis en franchise en base de TVA ?

Oui, absolument. C'est même un point de vigilance essentiel, notamment pour les micro-entrepreneurs. Même si vous ne facturez pas la TVA à vos propres clients, vous devez tout de même autoliquider la TVA sur certains de vos achats.

- Pour les achats de biens dans l'UE : si le total de vos achats sur l'année dépasse le seuil de 10 000 €, vous devez autoliquider la TVA.

- Pour les achats de services dans l'UE : là, il n'y a pas de seuil. Vous êtes concerné dès le premier euro dépensé.

Concrètement, cela veut dire que vous devez obligatoirement demander un numéro de TVA intracommunautaire à votre service des impôts (SIE). Rassurez-vous, obtenir ce numéro ne vous fait pas perdre le bénéfice de la franchise pour vos ventes en France. Il est simplement indispensable pour que vos achats de services à l'étranger soient en règle.

Comment savoir si le numéro de TVA de mon partenaire européen est valide ?

Avant de faire affaire avec un nouveau client ou fournisseur en Europe, il y a une vérification indispensable à faire : contrôler la validité de son numéro de TVA. C'est votre meilleure protection contre les tentatives de fraude et une condition sine qua non pour pouvoir appliquer l'autoliquidation.

Heureusement, la Commission européenne a mis en place un outil en ligne, simple et gratuit, pour ça : le système VIES (VAT Information Exchange System). Il vous suffit d'entrer le numéro de TVA de votre partenaire pour vérifier en quelques secondes s'il est actif.

Prenez l'habitude de faire cette vérification systématiquement et de garder une trace, comme une capture d'écran. C'est un petit geste qui sécurise énormément vos transactions et qui prouve votre bonne foi en cas de contrôle.

En supprimant les tâches manuelles et en fiabilisant chaque transaction, Bizyness transforme la complexité de l'autoliquidation en un processus simple et automatique. Découvrez comment notre plateforme peut vous faire gagner du temps et de la sérénité sur https://www.bizyness.fr.