En tant qu'auto-entrepreneur, vous avez sans doute entendu parler de la franchise en base de TVA. C'est le régime qui, par défaut, vous permet de facturer vos clients sans TVA. Un véritable atout pour démarrer ! Concrètement, cela signifie que vous n'avez ni à la collecter pour l'État, ni à la déclarer.

En contrepartie, une mention spécifique doit absolument figurer sur toutes vos factures : « TVA non applicable, art. 293 B du CGI ». C’est la preuve que vous êtes bien dans les clous.

Le régime de la franchise en base, c'est quoi au juste ?

Voyez la franchise en base comme une sorte de "pass" administratif. Il a été spécialement pensé pour alléger la paperasse des auto-entrepreneurs et leur permettre de se concentrer sur l'essentiel : trouver des clients et développer leur activité. En ne facturant pas la TVA, vous simplifiez grandement votre comptabilité.

L'avantage est aussi commercial. Pour un client particulier, votre prix affiché est net, sans les 20 % de TVA qu'une entreprise classique devrait ajouter. Vous êtes donc d'emblée plus compétitif. Pour vos clients professionnels, qui récupèrent la TVA, cela ne change pas grand-chose, mais vous pouvez présenter un tarif hors taxe plus bas, ce qui est toujours un bon point.

Les seuils de tva : votre tableau de bord

Bien sûr, ce régime avantageux n'est pas illimité. Pour en bénéficier, votre chiffre d'affaires annuel doit rester sous certains seuils. Considérez-les comme les limites à ne pas franchir pour conserver cette simplification. Il est donc absolument essentiel de les avoir en tête et de suivre votre chiffre d'affaires de très près.

Le principe est simple : tant que vous ne dépassez pas les plafonds, tout va bien. Vous continuez à facturer sans TVA. C'est une mesure qui accompagne la croissance naturelle de votre micro-entreprise.

Un bon suivi de votre chiffre d'affaires vous évitera bien des maux de tête. Anticiper un dépassement, c'est s'assurer une transition en douceur vers le régime de la TVA, car les conséquences sur votre facturation sont immédiates.

Voici un tableau récapitulatif pour y voir plus clair, avec les seuils à jour.

Synthèse des seuils de tva pour l'auto-entrepreneur

Ce tableau présente les seuils de chiffre d'affaires (plafond et seuil majoré) qui déterminent l'application de la franchise en base de tva.

Le seuil de franchise est la limite principale, tandis que le seuil majoré offre une petite marge de tolérance sur une année avant de devoir obligatoirement basculer.

Des plafonds stables, mais un oeil sur l'avenir

Pour rappel, les plafonds globaux du statut d'auto-entrepreneur sont de 188 700 € pour les activités commerciales et 77 700 € pour les services. Mais comme vous pouvez le voir, les seuils pour la franchise de TVA sont bien plus bas.

Le sujet est d'ailleurs sensible. En 2025, le gouvernement avait envisagé de réduire fortement ces seuils de franchise. Une telle réforme aurait poussé près de 200 000 micro-entrepreneurs à gérer la TVA beaucoup plus tôt. Face au tollé, le projet a été mis en pause, mais cela nous rappelle que les règles du jeu peuvent changer. Pour en savoir plus sur les plafonds généraux, cette analyse de l-expert-comptable.com est très complète.

La franchise est donc un formidable coup de pouce au démarrage, mais elle demande de la vigilance. Pour être certain que tout est en ordre sur vos factures, n'hésitez pas à lire notre guide sur la mention TVA non applicable.

Facturer sans TVA : le guide pratique pour une facture en béton

Quand on est en franchise en base de TVA, chaque facture est bien plus qu'un simple papier. C'est la vitrine de votre sérieux, une preuve pour votre client, et un document officiel pour l'administration. Autant dire qu'elle doit être impeccable.

Établir une facture d'auto-entrepreneur sans TVA ne se résume pas à ignorer une ligne de taxe. Il y a des règles du jeu à respecter, notamment des mentions obligatoires qui expliquent pourquoi vos tarifs sont nets de taxe.

Un petit oubli peut coûter cher. Une facture non conforme, c'est s'exposer à une amende de 15 € par mention manquante ou erronée. Mieux vaut donc prendre de bonnes habitudes dès le début pour sécuriser son activité.

Les informations de base, comme une carte d'identité

Pensez à votre facture comme à une checklist. Pour qu'elle soit valable, chaque case doit être cochée. Voici les informations de base qui doivent absolument y figurer.

D'un côté, vous :

- Votre identité : Nom et prénom.

- Votre adresse professionnelle : Là où votre micro-entreprise est domiciliée.

- Votre numéro SIREN : Le numéro d'immatriculation unique de votre activité.

De l'autre, votre client :

- Son identité : Le nom de sa société, ou son nom et prénom pour un particulier.

- Son adresse : Le siège social ou son domicile.

- Son numéro de TVA intracommunautaire : Uniquement si c'est un professionnel basé dans l'Union européenne, c'est crucial pour les échanges transfrontaliers.

Ces premiers éléments permettent de poser le cadre : qui vend quoi à qui. C'est la base de tout.

La petite phrase qui change tout

Au-delà de ces informations d'identification, une mention bien précise est le cœur de votre facture sans TVA. C'est elle qui officialise votre régime fiscal particulier.

« TVA non applicable, art. 293 B du CGI »

Cette phrase n'est pas une option, elle est obligatoire. Elle signale à votre client, mais aussi et surtout à l'administration, que vous relevez de la franchise en base de TVA, comme le prévoit l'article 293 B du Code Général des Impôts. C'est votre "mot du médecin" fiscal. Sans elle, votre facture est incomplète, donc non conforme.

Son absence pourrait aussi semer le doute chez un client professionnel, qui s'attendrait à pouvoir récupérer la TVA. En l'indiquant noir sur blanc, vous le rassurez, vous évitez les allers-retours et les demandes de correction. Bref, vous fluidifiez la relation.

Le corps de la facture : la clarté avant tout

Une fois que tout le monde est bien identifié et que votre statut TVA est clair, il faut détailler ce que vous facturez. La précision est votre meilleure alliée pour éviter toute discussion ou contestation plus tard.

Voici ce que doit contenir le cœur de votre facture :

- La date d'émission : Le jour où vous éditez le document.

- Un numéro de facture : Il doit être unique et suivre une logique chronologique (par exemple, 2024-001, 2024-002...). Pas de trous dans la raquette !

- Le détail de la prestation : Décrivez précisément chaque produit ou service, en indiquant la quantité et le prix unitaire hors taxes (HT).

- Le montant total à payer : Comme il n'y a pas de TVA, le total à régler est simplement la somme des montants HT. N'hésitez pas à préciser "Total à payer HT" pour lever toute ambiguïté.

- La date limite de paiement : Et éventuellement les conditions d'escompte si vous en accordez un pour paiement anticipé.

Pensez aussi à mentionner les pénalités de retard qui s'appliquent si votre client ne paie pas à temps. La loi impose un taux minimum, et le rappeler sur la facture a un effet dissuasif.

Utiliser un outil comme Bizyness vous facilite grandement la vie. Le logiciel génère pour vous des factures impeccables, avec la bonne numérotation et toutes les mentions légales. C'est un gain de temps énorme et, surtout, une vraie tranquillité d'esprit.

Gérer le dépassement des seuils de TVA

Franchir les fameux seuils de TVA n’est pas une mauvaise nouvelle, bien au contraire ! C’est même le signe que votre activité se porte bien et que votre chiffre d'affaires grimpe. Mais attention, cette bonne nouvelle s'accompagne de nouvelles obligations fiscales. Mieux vaut bien les anticiper pour éviter les mauvaises surprises.

Pour bien comprendre, il faut savoir que le mécanisme des seuils fonctionne sur deux niveaux : le seuil de franchise (36 800 € pour les services, 91 900 € pour la vente) et un seuil majoré, qu'on appelle aussi seuil de tolérance (39 100 € pour les services, 101 000 € pour la vente). La façon dont vous franchissez ces paliers va déterminer le moment précis où la TVA devra apparaître sur vos factures.

Une transition mal gérée peut vite devenir un casse-tête. Imaginez devoir rattraper plusieurs mois de TVA non facturée… Cela peut plomber votre trésorerie et compliquer vos relations clients. Une bonne préparation est donc la clé.

Scénario 1 : vous dépassez le seuil de franchise mais pas le seuil majoré

C'est le cas de figure le plus courant, et heureusement, le plus souple. Disons que votre chiffre d'affaires pour l'année en cours (N) se situe entre le seuil de franchise et le seuil majoré. Par exemple, vous êtes prestataire de services et vous réalisez 38 000 € de CA.

Ici, vous bénéficiez d'une période de tolérance.

- Pour l'année en cours (N) : Rien ne change. Vous continuez à facturer sans TVA jusqu'au 31 décembre, en gardant la mention « TVA non applicable, art. 293 B du CGI » sur vos factures.

- Pour l'année suivante (N+1) : C'est là que le changement s'opère. Vous devenez redevable de la TVA dès le 1er janvier, peu importe l'évolution de votre chiffre d'affaires cette année-là.

Cette règle vous laisse le temps de vous organiser, de prévenir vos clients que vos tarifs vont évoluer et de faire les démarches administratives sans précipitation.

Scénario 2 : vous dépassez le seuil majoré

Là, par contre, la situation est plus urgente. Si votre chiffre d'affaires crève le plafond du seuil majoré (39 100 € ou 101 000 €) en cours d'année, le passage à la TVA est immédiat.

Le passage à la TVA n'est plus une option, il devient une obligation dès le premier jour du mois de dépassement. Il n'y a aucune période de tolérance dans ce cas de figure.

Concrètement, si vous êtes artisan et que vous signez une facture qui vous fait passer la barre des 39 100 € le 15 juin, toutes les factures que vous émettrez à partir du 1er juin devront inclure la TVA. Cela veut dire qu'il faudra peut-être même rééditer en urgence des factures rectificatives pour celles déjà envoyées entre le 1er et le 15 juin.

Cet arbre de décision résume très simplement votre statut vis-à-vis de la TVA.

Ce visuel montre bien que la première question à se poser est de savoir si vous êtes encore en franchise en base. C'est la réponse qui dicte la mention légale à apposer sur votre facture.

Les démarches administratives à accomplir

Dès que vous savez que vous allez devenir redevable de la TVA, n'attendez pas. La toute première étape est de prendre contact avec le Service des Impôts des Entreprises (SIE) dont vous dépendez.

Vous devez leur signaler ce changement pour qu'ils activent votre numéro de TVA intracommunautaire.

- Contactez votre SIE : Le plus simple est de passer par la messagerie sécurisée de votre espace professionnel sur impots.gouv.fr.

- Demandez votre numéro de TVA : Ce numéro est indispensable. Il est unique et se construit à partir de votre SIREN (par exemple : FR XX 123456789).

- Choisissez votre régime de déclaration : Le SIE vous demandera d'opter pour le régime réel simplifié (déclaration annuelle) ou le régime réel normal (déclaration mensuelle ou trimestrielle).

Pour commencer, le régime simplifié est souvent le plus adapté, car il allège la paperasse. Pour creuser le sujet, vous pouvez explorer toutes les subtilités de la TVA en micro-entreprise dans notre guide complet.

Une fois votre numéro de TVA en poche, vous devez impérativement le faire figurer sur toutes vos nouvelles factures. Un oubli peut rendre vos documents non conformes. Heureusement, des outils de facturation comme Bizyness permettent de paramétrer ce changement en quelques clics pour que vos documents soient toujours à jour, sans que vous ayez à y penser à chaque fois.

Comment adapter votre facturation au régime de la TVA ?

Ça y est, vous y êtes. Votre auto-entreprise grandit et le passage à la TVA devient une réalité. C'est une étape importante, un peu intimidante au début, je vous l'accorde. Votre facturation, qui était si simple, va devoir s'adapter avec de nouvelles règles et de nouvelles mentions. Mais voyez le bon côté des choses : c'est un signe de bonne santé pour votre activité et cela vous ouvre de nouvelles portes, comme la possibilité de récupérer la TVA sur vos propres dépenses professionnelles.

Il va falloir vous familiariser avec un nouveau trio de concepts : le montant Hors Taxes (HT), le montant Toutes Taxes Comprises (TTC) et, bien sûr, les fameux taux de TVA. Une facture auto-entrepreneur avec TVA bien ficelée n'est pas seulement une obligation légale, c'est aussi une preuve de votre professionnalisme. Ne vous inquiétez pas, une fois le mécanisme compris, tout devient plus simple.

Déterminer le bon taux de TVA

La toute première question, c'est celle-ci : quel taux de TVA dois-je appliquer ? En France, il n'y a pas un seul taux, mais plusieurs, chacun lié à des types de produits ou de services bien précis. C'est une étape cruciale, car une erreur sur le taux peut vous coûter cher en cas de contrôle.

Voici les taux principaux que vous rencontrerez le plus souvent :

- Taux normal à 20 % : C'est le taux par défaut, le plus courant. Il s'applique à la majorité des ventes de biens et des prestations de services. Si votre activité n'est pas dans un cas particulier, c'est celui que vous utiliserez.

- Taux intermédiaire à 10 % : On le retrouve dans la restauration, la vente de plats à emporter, certains travaux de rénovation ou encore les transports de voyageurs.

- Taux réduit à 5,5 % : Il concerne les produits de première nécessité comme l'eau et une bonne partie de l'alimentaire, les livres, les abonnements au gaz et à l'électricité, ou encore les billets de cinéma.

- Taux particulier à 2,1 % : Très rare, il est réservé à des cas très spécifiques comme les médicaments remboursables par la Sécurité sociale.

Pour trouver le vôtre, il suffit de bien identifier la nature de votre prestation. Un consultant en marketing appliquera 20 % sur ses honoraires, tandis qu'un artisan qui rénove une salle de bain dans un logement de plus de deux ans pourra facturer ses services à 10 %.

TVA collectée et TVA déductible : le jeu de la balance

Le passage à la TVA vous fait entrer dans un nouveau monde avec deux notions fondamentales : la TVA collectée et la TVA déductible. C'est peut-être le plus grand changement dans votre gestion, mais c'est aussi là que se cache un avantage non négligeable.

Imaginez une balance.

D'un côté, vous collectez la TVA pour le compte de l'État sur tout ce que vous vendez. Cet argent ne vous appartient pas, vous le gardez temporairement. De l'autre, vous pouvez déduire la TVA que vous avez vous-même payée sur vos achats professionnels : ordinateur, logiciel, matières premières, etc.

La somme que vous devrez verser à l'administration fiscale est simplement le résultat de cette soustraction : TVA collectée - TVA déductible. Et si le résultat est négatif (vous avez payé plus de TVA que vous n'en avez collecté), l'État vous rembourse la différence. C'est ce qu'on appelle un crédit de TVA, très intéressant si vous faites de gros investissements pour votre activité.

L'impact concret sur vos prix et vos factures

Appliquer la TVA, ça change forcément vos prix de vente. Une prestation que vous facturiez 100 € en franchise en base devra maintenant être affichée à 120 € TTC (avec une TVA à 20 %) pour que vous puissiez garder la même rémunération. C'est un point essentiel à communiquer clairement à vos clients, surtout les particuliers qui, eux, ne peuvent pas récupérer cette TVA.

Pour vos clients professionnels, en revanche, l'impact est neutre. Ils déduiront la TVA que vous leur facturez, donc pour eux, le coût réel reste votre prix HT. Votre facture doit donc être limpide pour qu'ils puissent faire cette déduction sans problème.

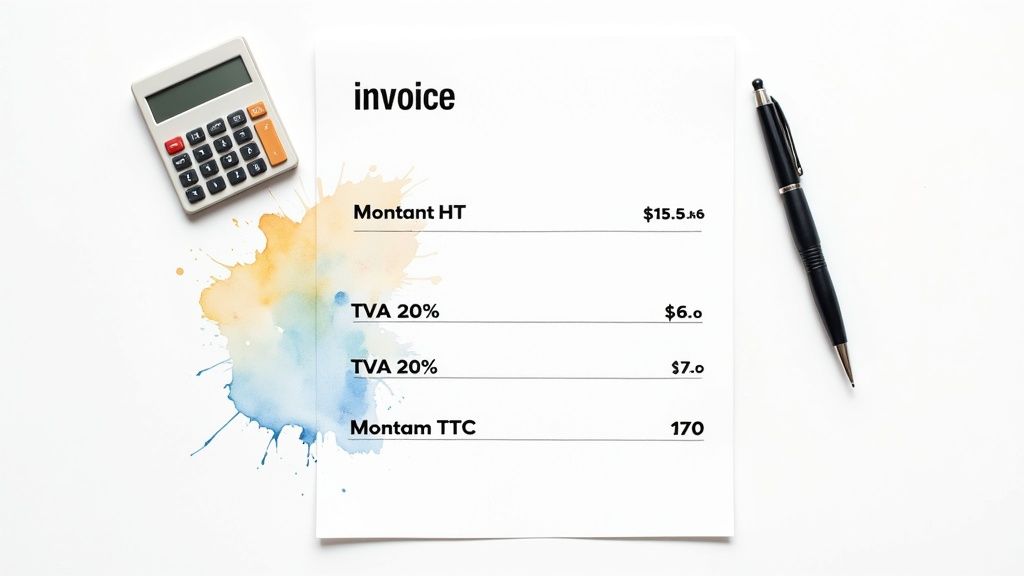

Voyons un exemple avant/après pour une prestation à 500 € :

- Avant (en franchise) : Total à payer = 500 €. La facture porte la mention « TVA non applicable, art. 293 B du CGI ».

- Après (au régime réel) : Montant HT = 500 €. Taux de TVA (20 %) = 100 €. Montant TTC = 600 €. Et bien sûr, votre numéro de TVA intracommunautaire doit apparaître.

Vos nouvelles factures devront absolument faire apparaître distinctement ces trois éléments :

- Le montant total Hors Taxes (HT)

- Le taux de TVA appliqué et le montant de TVA qui en découle

- Le montant total Toutes Taxes Comprises (TTC)

Pour gérer cette transition en douceur et sans risque d'erreur, l'idéal est de s'équiper d'un outil de facturation comme Bizyness. En quelques clics, vous pouvez paramétrer votre compte pour qu'il gère la TVA. Le logiciel s'occupe alors de tout : il calcule automatiquement les bons montants, ajoute les mentions légales obligatoires et vous garantit des factures conformes, l'esprit tranquille.

Maîtriser sa déclaration et son paiement de TVA

Ça y est, vous facturez la TVA. Une nouvelle étape commence : il faut maintenant la déclarer et la reverser à l'État. Cette obligation peut paraître un peu intimidante au début, mais une fois le mécanisme bien compris, elle devient une simple routine administrative. Après tout, il s'agit juste de rendre à l'administration fiscale l'argent que vous avez collecté pour son compte.

Pour cela, deux régimes de déclaration existent. Le choix entre les deux va dépendre de votre volume d'activité et, disons-le, de votre envie de vous simplifier la vie.

Choisir entre le régime réel simplifié et le régime réel normal

Lorsque vous basculez à la TVA, l'administration fiscale va vous demander de choisir un régime d'imposition. C'est ce choix qui va dicter la fréquence de vos déclarations et de vos paiements.

Le régime réel simplifié d'imposition (RSI)

C'est souvent l'option la plus logique et la plus douce pour un auto-entrepreneur qui découvre la TVA.

- Une seule déclaration par an : Vous remplissez le formulaire CA12 une fois par an pour récapituler toute la TVA de l'année écoulée.

- Paiement par acomptes : Vous versez deux acomptes en cours d'année, en juillet et en décembre, qui sont basés sur ce que vous aviez payé l'année précédente.

- Moins de stress : L'avantage est clair, c'est moins de paperasse et une charge mentale allégée au quotidien.

Le régime réel normal (RN)

Ce régime est plutôt pensé pour les entreprises avec un volume de transactions plus important.

- Déclaration mensuelle : Par défaut, c'est le rythme de croisière. Chaque mois, vous déclarez et payez la TVA du mois précédent via le formulaire CA3.

- Option trimestrielle : Si le montant annuel de TVA que vous devez verser est inférieur à 4 000 €, vous pouvez demander à ne faire cette déclaration que tous les trimestres.

- Plus de précision : L'avantage, c'est que vous collez de très près à votre activité. Cela vous permet aussi de récupérer plus vite la TVA que vous avez payée sur vos propres achats (la fameuse TVA déductible).

Pour un démarrage en douceur, le régime réel simplifié est généralement le choix de la raison. Il vous laisse le temps de vous familiariser avec ces nouvelles obligations sans vous mettre la pression chaque mois.

Comment déclarer concrètement sur impots.gouv.fr ?

Quel que soit le régime choisi, tout se fait en ligne. La première étape, si ce n'est pas déjà fait, est de créer et d'activer votre espace professionnel sur le site des impôts. C'est votre nouveau tableau de bord pour tout ce qui concerne la TVA.

La première déclaration peut sembler impressionnante, mais la logique est toujours la même.

- Connexion : Rendez-vous sur votre espace pro sur impots.gouv.fr.

- Direction la TVA : Trouvez la rubrique dédiée à la déclaration de TVA.

- Remplissage du formulaire : Que ce soit le CA12 (annuel) ou le CA3 (mensuel/trimestriel), vous devrez indiquer le montant total de vos ventes hors taxes, la TVA que vous avez collectée, et la TVA que vous avez payée sur vos dépenses professionnelles.

- Calcul automatique : Pas de prise de tête avec les maths, le site calcule lui-même la différence : c'est le montant que vous devez payer.

- Validation et paiement : Une fois que tout est correct, vous validez et vous réglez directement par télérèglement depuis votre compte bancaire pro.

Le conseil d'or : soyez intraitable sur la conservation de vos factures, qu'il s'agisse de vos ventes ou de vos achats. Ce sont les preuves indispensables pour remplir votre déclaration et justifier vos chiffres en cas de contrôle.

Un calendrier à anticiper pour éviter les pénalités

Une échéance de déclaration ou de paiement manquée, et c'est la pénalité de retard assurée. Pour éviter ces mauvaises surprises, la clé est l'anticipation. Notez scrupuleusement ces dates dans votre agenda ou programmez des rappels.

Cette rigueur administrative est d'autant plus cruciale que le cadre réglementaire se durcit. Par exemple, la facturation électronique va devenir obligatoire pour tout le monde à partir de septembre 2026, avec une amende de 15 € par facture non conforme. Si l'on ajoute à cela la hausse des cotisations sociales, on comprend vite qu'une gestion au cordeau est indispensable. Pour mieux comprendre ces évolutions, vous pouvez découvrir ce que l'avenir réserve aux auto-entrepreneurs sur nouvelleviepro.fr.

S'équiper d'un bon outil comme Bizyness peut vraiment vous changer la vie. Il centralise vos factures, calcule automatiquement la TVA pour vous et génère des synthèses claires qui rendent la déclaration beaucoup plus simple. C'est le meilleur moyen de transformer cette obligation fiscale en une simple formalité.

Vos questions fréquentes sur la facture et la TVA en auto-entreprise

Plonger dans les méandres de la TVA quand on est auto-entrepreneur, ça peut vite donner le vertige. Et c'est bien normal ! Cette foire aux questions est là pour vous apporter des réponses claires et concrètes, sans jargon inutile, afin que vous puissiez gérer votre facturation l'esprit tranquille.

En franchise de base, puis-je déduire la TVA de mes achats ?

Non, et c'est tout le principe de ce régime simplifié. La franchise en base de TVA fonctionne sur un équilibre simple : vous ne facturez pas la TVA à vos clients pour le compte de l'État, donc, en contrepartie, vous ne pouvez pas récupérer celle que vous payez sur vos propres dépenses professionnelles.

C'est un point crucial à bien intégrer. Concrètement, si vous achetez un ordinateur à 1 200 € TTC (qui inclut 200 € de TVA), il vous coûtera réellement 1 200 €. Un entrepreneur au régime réel, lui, l'aurait payé 1 000 € HT, car il aurait pu déduire ces 200 € de TVA. Cet avantage de la déduction ne s'ouvre à vous qu'au moment où vous basculez au régime réel de TVA.

Mon client professionnel insiste pour avoir une facture avec TVA, que faire ?

C'est une situation assez courante. Un client professionnel, habitué à déduire la TVA de ses propres charges, peut tiquer en voyant votre facture. Si ça vous arrive, pas de panique, votre rôle est simplement de lui expliquer la situation.

Précisez-lui que votre statut d'auto-entrepreneur vous soumet au régime de la franchise en base, ce qui vous interdit formellement de facturer la TVA. Pour le rassurer et valider votre facture, assurez-vous qu'elle comporte bien la mention légale obligatoire : « TVA non applicable, art. 293 B du CGI ». Le prix affiché est donc le montant net à payer, point final.

J'ai dépassé le seuil et j'ai continué à facturer sans TVA, comment corriger le tir ?

L'erreur est humaine, surtout dans le feu de l'action. Imaginez : vous franchissez le seuil majoré en plein milieu du mois et, par habitude, vous émettez encore une ou deux factures sans TVA. Le mot d'ordre : réagir vite pour régulariser.

La bonne pratique consiste à émettre une facture rectificative pour chaque facture concernée. Ce nouveau document doit clairement indiquer qu'il annule et remplace la facture initiale (en précisant son numéro). Bien sûr, cette nouvelle version devra inclure la TVA. Prenez contact avec votre client sans tarder pour lui expliquer la démarche. Mettre les choses au clair rapidement est essentiel pour éviter tout malentendu avec l'administration fiscale.

Puis-je facturer la TVA même si je ne dépasse pas les seuils ?

Absolument ! C'est une option tout à fait possible, et parfois même une décision stratégique. Un auto-entrepreneur peut choisir de renoncer volontairement à la franchise en base pour passer au régime réel de TVA, et ce, à n'importe quel moment.

Cette démarche s'appelle "l'option pour le paiement de la TVA". Elle devient particulièrement intéressante si vous prévoyez de gros investissements (matériel, véhicule...) ou si vous avez beaucoup de frais professionnels lourdement taxés. En devenant redevable, vous pourrez alors déduire la TVA sur toutes ces dépenses, ce qui peut considérablement alléger vos coûts.

Attention, cette décision n'est pas à prendre à la légère. Elle vous engage dans une gestion administrative plus rigoureuse, avec des déclarations de TVA à remplir et à soumettre périodiquement. Pesez bien le pour et le contre.

Le statut d'auto-entrepreneur, est-ce que ça paie vraiment ?

La question des revenus est évidemment centrale. En 2025, la France compte entre 2,5 et 2,7 millions de micro-entrepreneurs. Si le revenu moyen mensuel a grimpé pour s'établir entre 590 et 670 euros, ce chiffre masque une réalité très contrastée. En effet, la moitié des auto-entrepreneurs déclarent moins de 340 euros par mois.

Pour beaucoup, ce statut reste un complément de revenu ou un tremplin pour tester une idée. L'une des raisons est que les charges sociales, autour de 22 % à 25 %, ne permettent pas de déduire les frais réels comme le carburant, les fournitures ou le matériel. Pour creuser le sujet, n'hésitez pas à découvrir combien gagne en moyenne un auto-entrepreneur en France sur Hiscox.fr.

Gérer sa facturation et sa TVA ne doit pas être un obstacle à votre croissance. Une fois les bons réflexes acquis et avec un outil performant, ces tâches administratives deviennent une simple formalité. C'est précisément la mission que s'est donnée Bizyness : vous simplifier la vie pour que vous puissiez vous concentrer sur ce qui compte vraiment : votre métier.

Passez à la vitesse supérieure et découvrez comment Bizyness peut automatiser votre facturation tout en garantissant votre conformité.