Pour la grande majorité des entreprises en France, fournir un Fichier des Écritures Comptables (FEC) n'est pas une option, c'est une obligation. Ce document numérique, à remettre à l'administration sur demande lors d'un contrôle fiscal, n'est rien de moins qu'une photographie complète de votre comptabilité sur un exercice donné.

Le FEC : décryptage d'une obligation incontournable

Pour un entrepreneur, le Fichier des Écritures Comptables, ou FEC, peut vite ressembler à une énième contrainte administrative. Pourtant, il faut le voir différemment : c'est un peu la boîte noire de votre entreprise. Ce fichier standardisé retrace avec une précision chirurgicale chaque transaction, chaque vente, chaque dépense. Il devient la pièce maîtresse que l'administration fiscale va analyser en cas de vérification de votre comptabilité.

Mis en place en 2014, le fichier FEC a pour but de moderniser et d'harmoniser les contrôles. Concrètement, il permet aux agents de la DGFiP (Direction Générale des Finances Publiques) de lancer des outils d'analyse de données pour vérifier la cohérence de vos comptes, sans avoir à se noyer dans des piles de documents papier.

Au cœur du contrôle fiscal

L'objectif du FEC est simple : offrir une transparence totale et une lecture immédiate de vos opérations. Grâce à lui, l'administration peut vérifier que vos déclarations fiscales, comme la TVA ou l'impôt sur les sociétés, collent bien à la réalité de votre activité.

Voici pourquoi il est si central pour les contrôleurs :

- Un format standardisé : Sa structure très stricte permet une analyse automatisée et rapide, idéale pour repérer les anomalies.

- Une vision exhaustive : Il doit contenir absolument toutes les écritures comptables de l'exercice, sans aucune exception.

- Une chronologie parfaite : Les écritures sont présentées par ordre chronologique, ce qui donne une vision claire du déroulement de votre activité.

Cette méthode fait gagner un temps précieux à l'administration, qui peut alors cibler ses investigations de manière beaucoup plus précise.

Le fichier FEC est bien une obligation légale pour toutes les entreprises françaises tenues d'avoir une comptabilité, comme le précise l'article L.123-12-1 du Code de commerce. Si le sujet vous intéresse, vous pouvez découvrir plus de détails sur la comptabilité e-commerce sur Bizyness.fr.

Des enjeux financiers à ne pas prendre à la légère

L'absence de ce fichier, ou sa non-conformité, a des conséquences bien réelles. Le simple fait de ne pas pouvoir le présenter ou de fournir un fichier erroné peut vous coûter une amende de 5 000 € par exercice contrôlé. Mais le risque ne s'arrête pas là. Cela peut mener à un rejet pur et simple de votre comptabilité, laissant alors l'inspecteur recalculer lui-même vos impôts, ce qui est rarement à votre avantage.

Heureusement, cette contrainte peut se transformer en simple formalité. Des outils modernes comme Bizyness sont conçus pour ça : ils automatisent la collecte de vos flux de vente (depuis Shopify, Amazon, Stripe, etc.) et génèrent en un clic un FEC parfaitement conforme. De quoi aborder cette obligation avec une totale sérénité.

Votre entreprise est-elle concernée par le FEC ?

L'obligation de fournir un Fichier des Écritures Comptables, ou FEC, ne s'applique pas à tout le monde. C'est une question cruciale, car une mauvaise interprétation peut coûter cher en cas de contrôle. Il est donc essentiel de savoir précisément où vous vous situez.

Cette exigence, mise en place le 1er janvier 2014, a un but simple pour l'administration fiscale : uniformiser la présentation des données comptables pour des contrôles plus rapides et efficaces.

Concrètement, si votre entreprise tient sa comptabilité sur un logiciel et qu'elle est soumise à un régime réel d'imposition (normal ou simplifié), vous êtes très probablement concerné. Cela vise la grande majorité des sociétés commerciales comme les SAS, les SARL, mais aussi les Entreprises Individuelles (EI) au régime réel.

Le FEC pour les entrepreneurs du e-commerce et du web

Si vous vendez en ligne, cette question vous concerne directement. Que vous ayez une boutique sur Shopify, que vous vendiez via Amazon FBA ou que vous développiez un logiciel SaaS, la règle du jeu est identique : dès lors que vous êtes au régime réel, le FEC est une obligation.

Prenons un exemple concret : une seule vente sur Amazon. Derrière cette transaction se cachent en réalité plusieurs écritures comptables qu'il faut absolument tracer :

- Le montant brut payé par le client final.

- La commission que la plateforme prélève au passage.

- Les frais publicitaires éventuellement engagés pour générer cette vente.

- La TVA collectée, qui doit être isolée et correctement déclarée.

Chacun de ces mouvements financiers doit se retrouver dans votre FEC, ligne par ligne. C'est une erreur classique d'oublier de détailler ces flux, ce qui peut rendre votre fichier invalide aux yeux de l'administration. Pour mieux comprendre les fondamentaux, notre guide sur les obligations comptables en micro-entreprise peut apporter un éclairage utile, même si le régime est différent.

Qui est exempté de cette obligation ?

Heureusement, tout le monde n'est pas logé à la même enseigne. Le cas d'exemption le plus courant est celui des micro-entrepreneurs (les anciens auto-entrepreneurs).

Tant que vous restez sous les plafonds de chiffre d'affaires du régime micro-fiscal et bénéficiez de la franchise en base de TVA, vous êtes tranquille. Votre comptabilité est allégée et ne vous impose pas la production d'un FEC.

Attention, c'est un point de bascule important ! Dès que vous dépassez les seuils du régime micro ou si vous décidez d'opter pour le régime réel, l'obligation de générer un FEC devient immédiate. Anticipez ce changement pour ne pas être pris de court.

Synthèse des obligations FEC par statut d'entreprise

Pour vous aider à y voir plus clair, ce tableau récapitule les obligations relatives au Fichier des Écritures Comptables (FEC) selon les différents statuts juridiques et régimes fiscaux. Il vous permettra d'identifier rapidement si votre entreprise est concernée.

Ce tableau met en évidence que le régime fiscal est souvent le facteur déterminant. Si vous avez un doute, la meilleure approche est toujours de valider votre situation avec un expert-comptable.

Décortiquer la structure du FEC et ses 18 champs obligatoires

Plongeons maintenant dans la mécanique du fichier FEC. Oubliez l'image d'un document comptable classique. Pensez plutôt à une sorte de "Lego" très réglementé : chaque brique (chaque information) doit être placée au bon endroit, dans un ordre précis, pour que l'ensemble tienne la route aux yeux de l'administration fiscale.

Techniquement, le FEC est un simple fichier texte, le plus souvent avec l'extension .txt. C'est justement cette simplicité qui le rend si rigide. Pour l'administration, c'est un gage d'efficacité, mais pour vous, c'est une source potentielle de casse-tête. Une virgule à la place d'un point-virgule, une date au format JJ-MM-AAAA au lieu du AAAAMMJJ exigé, et c'est tout le fichier qui devient illisible pour leurs outils. La précision n'est pas une option, c'est une obligation.

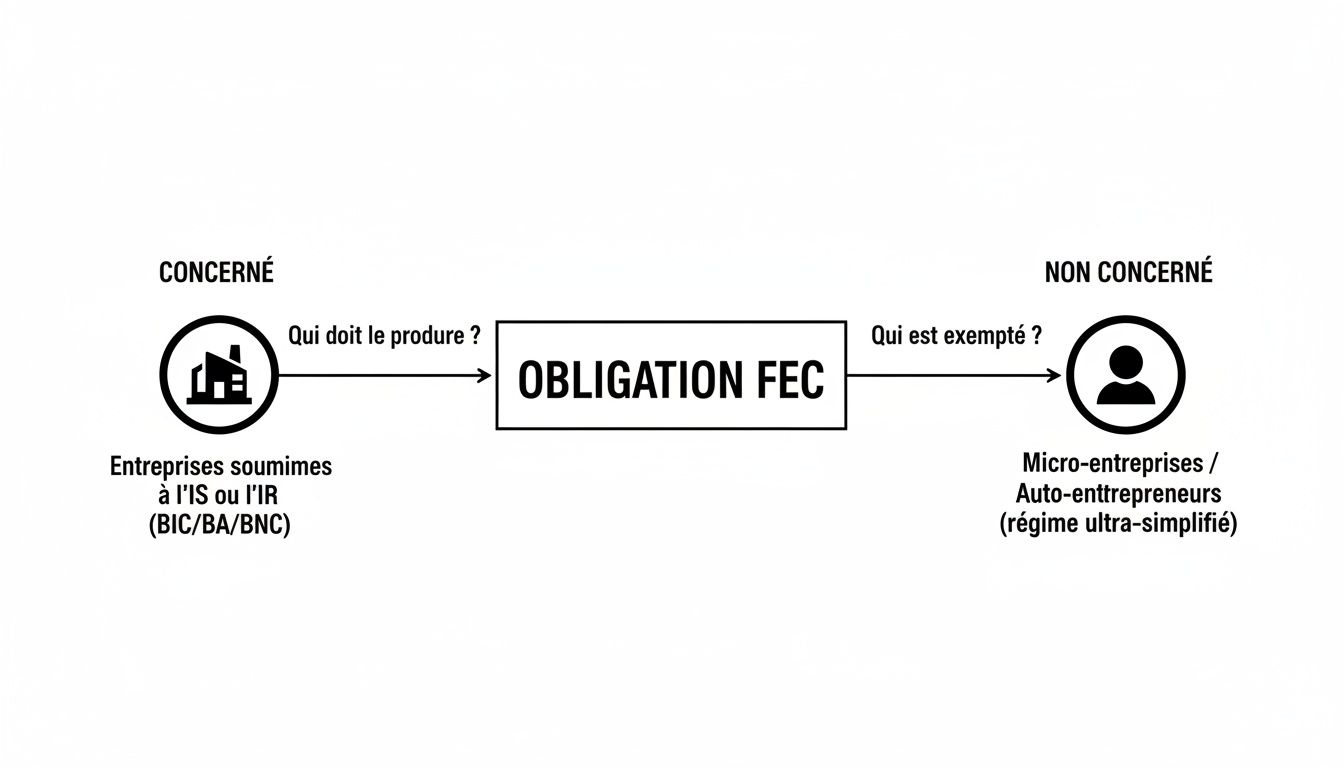

Le schéma ci-dessous résume bien qui est concerné et qui ne l'est pas.

On le voit clairement, le régime fiscal est vraiment le critère numéro un qui détermine si vous devez, ou non, vous plier à cet exercice.

L'anatomie d'une écriture comptable dans le FEC

Chaque ligne de votre fichier FEC correspond à une écriture comptable unique. Et chaque écriture est elle-même décomposée en 18 champs bien définis. Ces champs doivent impérativement se suivre dans le bon ordre, séparés par un caractère "tabulation". Croire qu'on peut assembler tout ça à la main dans un tableur est une illusion. C'est le meilleur moyen de produire un fichier non conforme.

Pour que ce soit plus parlant, imaginons une vente de 120 € TTC (soit 100 € HT et 20 € de TVA) que vous avez réalisée sur votre boutique Shopify, payée par un client via Stripe. Une seule et unique transaction, en apparence si simple, va en réalité générer plusieurs lignes dans votre FEC.

Voici le détail de ces fameux 18 champs :

- JournalCode : Le code du journal utilisé (ex: "VT" pour Ventes).

- JournalLib : Son nom complet (ex: "Journal des Ventes").

- EcritureNum : Le numéro unique de l'écriture (ex: "VT-2023-00123"). Il doit suivre une séquence logique.

- EcritureDate : La date de l'opération, au format

AAAAMMJJ(ex: "20231026"). Attention, c'est un piège classique ! - CompteNum : Le numéro du compte du plan comptable (ex: "411000" pour un compte client).

- CompteLib : L'intitulé de ce compte (ex: "Clients").

- CompAuxNum : Le numéro du compte auxiliaire, si vous en utilisez pour détailler (ex: le code interne de votre client).

- CompAuxLib : Le libellé de ce compte auxiliaire (ex: le nom du client).

- PieceRef : La référence de la pièce justificative. C'est un champ crucial qui doit permettre de retrouver l'origine de l'écriture. Pensez à l'ID de la commande Shopify ou à la référence de la transaction Stripe.

- PieceDate : La date du justificatif, toujours au format

AAAAMMJJ. - EcritureLib : Un descriptif clair de l'opération (ex: "Vente Shopify commande #1050").

- Debit : Le montant porté au débit.

- Credit : Le montant porté au crédit.

- EcritureLet : La lettre utilisée pour le lettrage des comptes (le rapprochement).

- DateLet : La date de ce lettrage, encore et toujours en

AAAAMMJJ. - ValidDate : La date de validation de l'écriture.

- Montantdevise : Le montant dans la devise d'origine, si ce n'est pas l'euro.

- Idevise : Le code de cette devise (ex: "USD").

Il suffit d'un seul champ mal formaté ou manquant pour que tout le fichier soit rejeté. L'administration fiscale utilise un logiciel spécifique,

Test Compta Demat, qui scanne le fichier et ne laisse passer aucune anomalie de structure.

Le grand risque de la gestion manuelle

Essayer de compiler ces données à la main, c'est un peu comme vouloir construire une voiture en partant de zéro sans plan ni outils. Le risque d'erreur est gigantesque et les conséquences, elles, sont bien réelles. Une simple erreur dans le FEC peut se transformer en un redressement fiscal qui se chiffre en milliers d'euros. Les statistiques de la DGFiP sont parlantes : plus de 15 % des PME contrôlées en 2022 ont eu des soucis à ce niveau.

La structure inflexible du FEC est précisément ce qui rend l'automatisation non pas confortable, mais essentielle. Un outil comme Bizyness est pensé pour assembler ce puzzle de 18 pièces pour chaque transaction, de façon automatique et fiable. C'est la garantie d'une conformité sans faille et, surtout, d'une grande tranquillité d'esprit.

Pour aller plus loin sur les fondamentaux de la comptabilité, n'hésitez pas à consulter notre article sur le grand livre comptable et ses exemples.

Éviter les sanctions liées à un FEC non conforme

Connaître les risques financiers liés au fichier FEC, c'est la meilleure manière de s'en prémunir. Soyons clairs : l'administration fiscale ne prend pas cette obligation à la légère. Un fichier absent, incomplet ou mal formaté peut coûter très cher à une entreprise, qu'elle soit petite ou grande.

La première sanction qui tombe en cas de problème est une amende forfaitaire.

Si vous ne présentez pas votre FEC ou si le fichier fourni n'est pas conforme, la sanction de base est une amende de 5 000 € par exercice comptable contrôlé. Faites le calcul : si le contrôle porte sur trois ans, la note grimpe vite.

Mais cette amende n'est que la partie émergée de l'iceberg. Le véritable danger est bien plus insidieux.

Le rejet de comptabilité, la sanction ultime

Le risque le plus redouté, c'est ce qu'on appelle le rejet de comptabilité. Si votre fichier FEC est jugé inexploitable par l'inspecteur, celui-ci peut considérer que votre comptabilité n'est pas "probante". Il a alors le droit de l'écarter purement et simplement.

Concrètement, qu'est-ce que ça veut dire ? Que le contrôleur va reconstituer lui-même votre chiffre d'affaires et vos bénéfices. Cette procédure, la "taxation d'office", est quasiment toujours à votre désavantage. Imaginez subir un redressement fiscal calculé sur des estimations, juste à cause d'une erreur de formatage dans un fichier...

Et ce n'est pas un cas d'école. Les sanctions pour des FEC mal formatés sont de plus en plus courantes. En 2023, plus de 25 % des contrôles de TPE e-commerce ont révélé des anomalies dans ce fichier, d'après les chiffres de la DGFiP.

Les pénalités financières au-delà de l'amende fixe

Si le rejet de votre comptabilité débouche sur un redressement fiscal, les sanctions s'additionnent. En plus des impôts supplémentaires que vous devrez régler, des pénalités salées viennent s'ajouter.

Voici à quoi vous vous exposez :

- Majoration de 10 % des droits redressés si vous êtes de bonne foi (par exemple, un FEC fourni mais non conforme).

- Majoration de 40 % pour manquement délibéré.

- Majoration de 80 % pour manœuvres frauduleuses, si l'administration prouve que vous avez cherché à cacher des revenus.

Ces chiffres le montrent bien : la conformité du FEC n'est pas juste un détail technique. C'est une véritable assurance contre des risques financiers capables de mettre en péril votre activité. Automatiser sa génération n'est plus un luxe, mais une nécessité stratégique pour dormir sur ses deux oreilles.

Pour une gestion sereine et une conformité à toute épreuve, pensez aussi à vérifier que votre entreprise est en règle sur d'autres aspects réglementaires, comme la publication de vos Mentions Légales. C'est cette approche globale qui sécurise réellement votre business.

Comment générer facilement un FEC 100% conforme

Maintenant que nous avons décortiqué la structure rigide du fichier FEC et les lourdes sanctions qui pèsent en cas d'erreur, passons à la partie pratique. Concrètement, comment faire pour produire un FEC irréprochable sans y consacrer des journées entières, surtout quand on gère une activité en ligne ?

Deux mondes s'affrontent : la méthode « à l'ancienne », souvent source de maux de tête, et l'approche automatisée, pensée pour vous offrir une tranquillité d'esprit totale. Voyons pourquoi l'une ressemble à un pari risqué et l'autre à une véritable police d'assurance.

La méthode traditionnelle et ses pièges

La première option, la plus répandue, est de s'appuyer sur un logiciel de comptabilité classique. Sur le papier, la promesse est simple : vous exportez vos données, et le tour est joué. Mais dans la réalité du terrain, surtout pour le e-commerce, c'est une tout autre histoire.

Le problème de fond, c'est qu'un logiciel comptable généraliste n'est pas conçu pour communiquer avec des plateformes comme Shopify, Amazon ou Stripe. Chaque vente, chaque frais de transaction, chaque commission de marketplace doit donc être saisi à la main ou importé via des fichiers CSV.

On voit tout de suite le danger : chaque manipulation manuelle est une porte ouverte à l'erreur. Un copier-coller malheureux, une virgule à la place d'un point, une référence de pièce oubliée... et c'est tout votre FEC qui peut être invalidé.

La vérification se transforme alors en un véritable travail de fourmi. Il faut tout contrôler, ligne par ligne : la chronologie, la séquence des numéros, la correspondance parfaite entre les écritures et les relevés de vos plateformes. C'est un processus long, fastidieux et terriblement stressant.

L'automatisation : la solution taillée pour le e-commerce

Heureusement, face à ces défis, une approche bien plus moderne a émergé, spécialement pensée pour les entrepreneurs du web. Des outils comme Bizyness transforment cette obligation légale en une simple formalité. Comment ? En s'attaquant au problème à sa source : la collecte et l'organisation des données.

Plutôt que de vous laisser jongler avec des exports et des saisies manuelles, ces plateformes se branchent directement à vos sources de revenus et de dépenses.

Le processus devient alors d'une simplicité redoutable :

- Vous connectez vos plateformes : En quelques clics, vous reliez vos comptes Shopify, WooCommerce, Amazon, Stripe, PayPal...

- L'outil s'occupe de tout collecter et classer : Chaque transaction est aspirée, analysée et convertie en écriture comptable. Ventes, frais, remboursements, commissions, tout est pris en charge automatiquement.

- Le rapprochement bancaire est automatisé : Le système vérifie que les écritures générées collent parfaitement aux mouvements de votre compte bancaire. Aucune transaction ne passe entre les mailles du filet.

- Vous générez le FEC en un seul clic : Le moment venu, il suffit d'appuyer sur un bouton pour télécharger un fichier FEC parfaitement structuré, complet et conforme.

Avec cette méthode, on élimine près de 100 % des risques d'erreur humaine liés à la saisie. La conformité n'est plus un objectif à atteindre péniblement, mais le résultat logique d'un processus automatisé de A à Z.

Gagner du temps et s'assurer une conformité à toute épreuve

Le premier bénéfice qui saute aux yeux, c'est évidemment le gain de temps. Ce qui prenait des heures de travail méticuleux et angoissant se fait maintenant en quelques minutes. Vous pouvez enfin vous reconcentrer sur ce qui compte vraiment : faire grandir votre business.

Mais le véritable avantage est ailleurs. C'est la certitude d'être toujours prêt en cas de contrôle fiscal. Fini l'appréhension de devoir produire ce fameux fichier en 15 jours. Votre FEC est là, disponible à tout moment, à jour et garanti conforme. Bizyness gère même les taux de TVA par pays pour vos boutiques internationales (OSS/IOSS), assurant un FEC impeccable qui rassurera votre comptable ou l'Urssaf. Pour creuser le sujet, n'hésitez pas à explorer les spécificités de la comptabilité e-commerce et de voir comment l'automatisation y répond.

Adopter une solution automatisée n'est pas qu'un choix de confort ; c'est une décision stratégique. C'est transformer une contrainte légale complexe en un processus simple et sécurisé, vous protégeant des sanctions et vous offrant une sérénité qui, elle, n'a pas de prix.

Anticipez le contrôle fiscal grâce à une checklist FEC bien rodée

Pour aborder un contrôle fiscal sans sueur froide, la meilleure chose à faire est de vous mettre à la place de l'inspecteur. Votre fichier FEC n'est pas qu'une simple archive administrative ; c'est la toute première pièce que l'administration va éplucher. En utilisant une checklist, vous pouvez vérifier vous-même la solidité de votre comptabilité, bien avant que quelqu'un d'autre ne le fasse.

Cette approche proactive transforme une obligation qui peut être angoissante en un simple exercice de routine. En vous concentrant sur les points que les contrôleurs regardent systématiquement, vous pouvez repérer et corriger les petites erreurs avant qu'elles ne se transforment en gros problèmes.

Les points de contrôle incontournables de votre FEC

Un inspecteur ne se contente pas de vérifier que le fichier existe. Il va tester sa cohérence, sa logique, bref, sa crédibilité. Votre propre audit doit donc porter sur ces mêmes fondamentaux.

Voici une liste des vérifications critiques à mener :

- La chronologie des écritures : Les dates (

EcritureDate) doivent s'enchaîner de manière logique. Une facture de juin ne peut tout simplement pas apparaître avant une écriture de mars dans le même journal comptable. C'est le b.a.-ba. - L'équilibre parfait des écritures : C'est la règle d'or. Pour chaque écriture, la somme des débits doit être strictement égale à la somme des crédits. Le moindre écart, même d'un centime, est un immense drapeau rouge pour un contrôleur.

- La continuité des numéros de pièces : Les numéros d'écritures (

EcritureNum) et les références de pièces (PieceRef) doivent se suivre sans interruption. Un "trou" dans la numérotation laisse immédiatement penser qu'une opération a été oubliée ou, pire, supprimée. - La concordance avec les déclarations de TVA : Les montants de TVA (collectée et déductible) inscrits dans votre FEC doivent coller parfaitement aux chiffres que vous avez déclarés à l'administration fiscale. Toute incohérence sera scrutée à la loupe.

Cette rigueur est d'autant plus cruciale pour les entreprises qui vendent en ligne. Une étude de l'Insee a montré que 40 % des micro-entreprises du e-commerce dépassent les seuils de franchise de TVA sans s'en rendre compte, à cause d'un suivi approximatif de leurs écritures. Elles s'exposent ainsi à des redressements douloureux. Pour voir comment Bizyness simplifie cette gestion, vous pouvez consulter les solutions dédiées au e-commerce.

Un test très concret que les inspecteurs adorent : comparer le solde de votre compte bancaire (le fameux compte 512) dans le FEC avec vos relevés bancaires réels. À la fin de l'exercice, les deux chiffres doivent correspondre au centime près.

L'automatisation, la clé pour une conformité sans effort

Passer en revue tous ces points à la main est une tâche titanesque et une source d'erreurs quasi certaine. C'est précisément là que l'automatisation vient changer les règles du jeu.

Un outil comme Bizyness, par exemple, intègre un rapprochement bancaire automatisé. Il garantit en permanence cette correspondance parfaite entre votre comptabilité et la réalité de vos comptes. Chaque transaction est catégorisée et enregistrée automatiquement, ce qui assure la continuité des séquences et l'équilibre des écritures sans que vous ayez à y penser.

En adoptant un système qui intègre ces contrôles par défaut, vous n'avez plus vraiment à "préparer" un contrôle fiscal : votre comptabilité est, de fait, prête en permanence. Cela vous libère l'esprit pour vous concentrer sur votre business, tout en sachant que vos obligations, y compris la durée légale pour conserver vos documents comptables, sont gérées avec rigueur et sans intervention manuelle.

Vos questions, nos réponses sur le fichier des écritures comptables (FEC)

Vous vous posez encore des questions sur le FEC ? C'est tout à fait normal. Voici les réponses claires aux interrogations les plus fréquentes que nous entendons sur le terrain.

Le FEC est-il obligatoire pour un micro-entrepreneur ?

Non, pas tant que vous êtes sous le régime de la micro-entreprise et que vous bénéficiez de la franchise en base de TVA. L'obligation de produire un FEC ne vous concerne que si vous dépassez les seuils de ce régime ou si vous décidez d'opter pour un régime réel d'imposition.

À quel moment précis dois-je fournir le FEC ?

Le FEC n'est pas un document à envoyer spontanément. Vous devez le produire uniquement sur demande de l'administration fiscale, typiquement lors du démarrage d'un contrôle. Attention, le temps presse à ce moment-là : le délai pour le fournir est souvent très court, généralement de 15 jours seulement après la réception de l'avis de vérification.

Mon expert-comptable s'en occupe, suis-je vraiment concerné ?

Oui, absolument. Même si vous déléguez la production du fichier à votre expert-comptable, c'est vous, en tant que dirigeant d'entreprise, qui restez le seul responsable légal de la bonne tenue de votre comptabilité. En cas de problème ou de non-conformité du FEC, c'est votre responsabilité qui sera engagée.

Qu'en est-il des flux de paiement comme Stripe ou PayPal ?

C'est un point crucial et une source d'erreur fréquente. Toutes les transactions qui passent par des plateformes comme Stripe, PayPal, ou toute autre passerelle de paiement doivent être scrupuleusement détaillées dans votre FEC. Chaque vente, mais aussi chaque commission ou frais prélevé par la plateforme, constitue une écriture comptable. Oublier ces flux est un motif direct d'invalidation de votre fichier.

Transformer cette obligation complexe en une simple formalité, c'est possible. Bizyness a été conçu pour ça : l'outil automatise la collecte de tous vos flux de vente et génère un FEC parfaitement conforme, en un seul clic.

Découvrez comment sécuriser votre comptabilité dès aujourd'hui sur Bizyness.fr.